1、汽车市场景气度下滑,零部件受到拖累

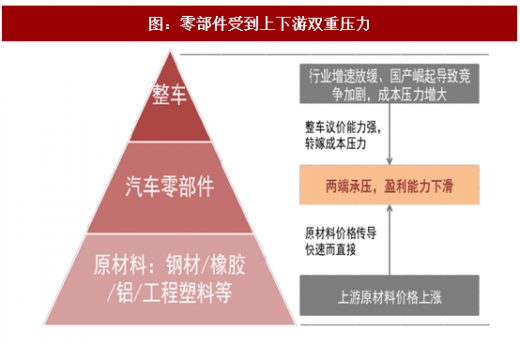

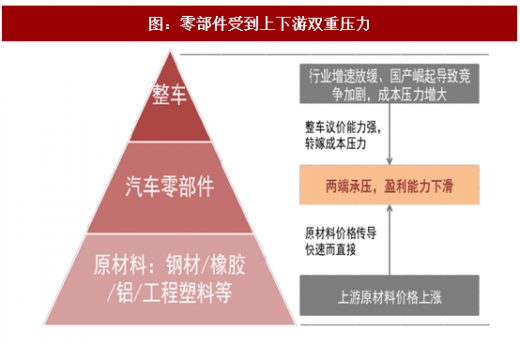

基于我们对 2018 年汽车销量或将出现十几年以来首次下滑的判断,零部件行业将受到来自整车市场的拖累。下游需求趋弱,零部件产能利用率下降趋势,且整车厂商具备向上游转嫁成本的动力与能力,需求端将会从“量”与“价”两方面对零部件行业形成压力。

2、原材料价格上涨,零部件毛利率受到冲击

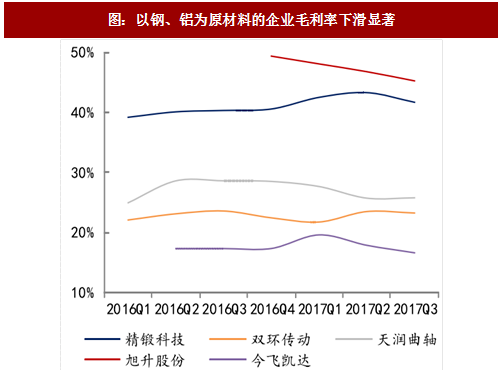

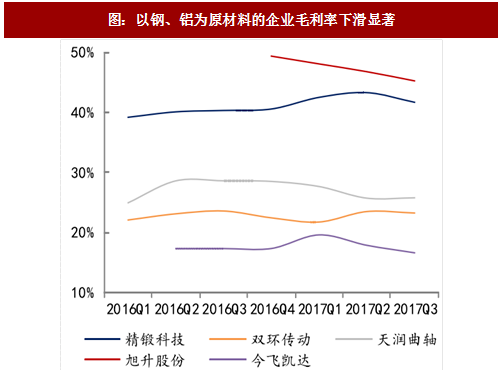

汽车零部件的原材料主要是钢材、铝合金、橡胶、纺织物等,价格由钢铁、石油、橡胶等大宗商品决定。今年以来,国内原材料价格大幅上涨,零部件企业利润被大幅压缩,部分企业毛利率已有反应。预计随着供给侧改革持续推进,原材料价格易上难下,零部件成本端将持续承压。

3、关注持续成长逻辑的零部件企业

零部件行业整体将受到来自汽车市场增速下滑与原材料价格上涨的双重压力,但各细分市场在消费升级、技术升级、节能减排、国产替代、配套下游客户进入强周期的强驱动力下,仍将保持较高增速。我们建议 18 年零部件投资,沿着以上逻辑驱动精选细分市场高增长龙头。

参考观研天下发布《2018-2023年中国汽车零部件行业发展现状分析与投资价值前景评估报告》

(1)消费升级汽车市场步入成熟阶段的典型特征即消费升级,消费升级驱动下 SUV、豪华车增速强劲,与此伴生而来的是汽车配置高端化。当前智能高端配置正由上向下渗透,近期上市的第八代丰田凯美瑞配备了 PCS 预碰撞安全系统、LDA 车道偏离警示系统、AHB 自动调节远光灯系统、DRCC 动态雷达巡航控制系统中,显示中级车智能化配置普及率大幅提升。我们预计,中级车将跟随高端车加速智能化配置普及,自主品牌等其他中低端车也有望效仿,而自主品牌的配置提升将带来本土配套零部件的投资机会。

沿着消费升级主线:国内自动挡替代手动挡大势所趋,替代空间较大,尤其自主品牌自动挡提升潜力巨大,带来自动变速器零部件投资机会,重点推荐双环传动;消费升级趋势下汽车车灯由卤素灯向氙气灯,再向 LED 灯、ADB 灯升级,车灯单车价值量大,建议把握车灯升级下的投资机会,重点推荐星宇股份;智能化高端配套提升下汽车电子渗透率不断提升,重点推荐均胜电子。

(2)节能减排

能源紧缺与环境污染是制约汽车产业发展的关键因素,与之对应的是日益严苛的排放法规与限行政策:(1)排放标准升级,且升级标准越来越严,升级周期越来越短,从国 5 到国 6 周期缩短至 3 年。倒逼车企升级产品应对排放硬性要求,为燃油供油系统的发动机、高压共轨以及尾气处理系统等零部件带来机遇;(2)限行政策加速旧车改装或淘汰,例如今年以来山东、天津等部分地区要求国三重卡加装 DPF 才能上路,带来旧车改装下 DPF、高压共轨等零部件的机遇。(3)油耗要求趋严,轻量化是应对油耗压力的有效路径,燃油车重量降低 1%,油耗可降低 0.7%,电动车减重 10%,续航能力提升 5%-8%,为铝铸件等轻量化零部件带来机遇。

沿着节能减排的主线:油耗标准趋严、尾气排放升级,热管理系统与 EGR、SCR、 DPF 等尾气处理装置提升装机量,重点推荐银轮股份;国三重卡加装 DPF 政策有望蔓延,旧车改装提升 DPF 需求,淘汰换新提升高压共轨需求,重点推荐威孚高科;新能源浪潮下传统零部件加速转型,未来传统零部件估值将持续受到压制,建议积极关注布局新能源领域的零部件企业,推荐宁波华翔、银轮股份。

(3)国产替代

国产替代始终是汽车零部件行业的主旋律之一,近年来呈现不断加速态势,且已由内外饰、功能件等基础部件的替代转变转为发动机、变速器等核心部件的深度替代。国产替代的驱动力包括:(1)自主崛起打开本土零部件企业配套机遇;(2)自主崛起下合资车企成本敏感性增强,存在切换至本土零部件供应商的可能;(3)本土零部件厂商不断突破技术壁垒,走向核心部件配套。我们认为,随着行业竞争加剧以及内资零部件不断向上渗透,国产替代的广度与深度都将铺开,具备核心技术的零部件企业有望在新一轮的国产替代浪潮中胜出。

沿着国产替代主线:汽车车灯国产替代稳步推进,国内车灯主要供应商海拉、小糸、星宇,星宇股份近年来接连进入奥迪 A3、Q5、宝马二系等配套,高端客户国产替代打开局面,重点推荐。

(4)配套客户迎来强产品周期

车企进入强产品周期将带来零部件供应商配套量的大幅提升,且供应新车型的零部件摒除了年降影响,价格更为有利,由此将带来零部件供应商“量”“价”齐升。明年国内汽车市场景气度或下滑,强产品周期将成为行业整体预冷下的一股升力。一汽大众明年将迎来强产品周期,成为市场为数不多的确定性机会。

沿着一汽大众进入强产品周期的主线:重点推荐为一汽大众配套保险杠、座椅、车灯的一汽富维;进入一汽大众车灯配套的星宇股份;为一汽大众供应热成型车身件及内外饰的宁波华翔。此外上汽仍处强产品周期,核心供应商华域汽车确定性高,估值合理,建议关注。

基于我们对 2018 年汽车销量或将出现十几年以来首次下滑的判断,零部件行业将受到来自整车市场的拖累。下游需求趋弱,零部件产能利用率下降趋势,且整车厂商具备向上游转嫁成本的动力与能力,需求端将会从“量”与“价”两方面对零部件行业形成压力。

2、原材料价格上涨,零部件毛利率受到冲击

汽车零部件的原材料主要是钢材、铝合金、橡胶、纺织物等,价格由钢铁、石油、橡胶等大宗商品决定。今年以来,国内原材料价格大幅上涨,零部件企业利润被大幅压缩,部分企业毛利率已有反应。预计随着供给侧改革持续推进,原材料价格易上难下,零部件成本端将持续承压。

图:以钢、铝为原材料的企业毛利率下滑显著

图:零部件受到上下游双重压力

3、关注持续成长逻辑的零部件企业

零部件行业整体将受到来自汽车市场增速下滑与原材料价格上涨的双重压力,但各细分市场在消费升级、技术升级、节能减排、国产替代、配套下游客户进入强周期的强驱动力下,仍将保持较高增速。我们建议 18 年零部件投资,沿着以上逻辑驱动精选细分市场高增长龙头。

图:零部件投资主线

参考观研天下发布《2018-2023年中国汽车零部件行业发展现状分析与投资价值前景评估报告》

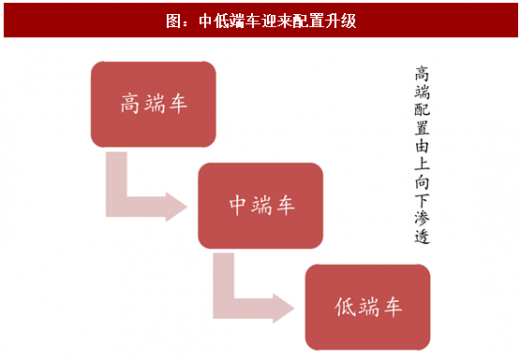

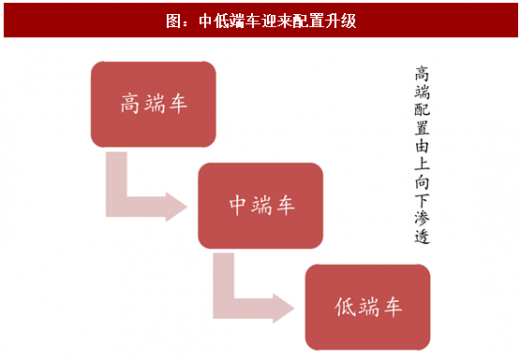

(1)消费升级汽车市场步入成熟阶段的典型特征即消费升级,消费升级驱动下 SUV、豪华车增速强劲,与此伴生而来的是汽车配置高端化。当前智能高端配置正由上向下渗透,近期上市的第八代丰田凯美瑞配备了 PCS 预碰撞安全系统、LDA 车道偏离警示系统、AHB 自动调节远光灯系统、DRCC 动态雷达巡航控制系统中,显示中级车智能化配置普及率大幅提升。我们预计,中级车将跟随高端车加速智能化配置普及,自主品牌等其他中低端车也有望效仿,而自主品牌的配置提升将带来本土配套零部件的投资机会。

图:第八代丰田凯美瑞智能化配置

图:中低端车迎来配置升级

沿着消费升级主线:国内自动挡替代手动挡大势所趋,替代空间较大,尤其自主品牌自动挡提升潜力巨大,带来自动变速器零部件投资机会,重点推荐双环传动;消费升级趋势下汽车车灯由卤素灯向氙气灯,再向 LED 灯、ADB 灯升级,车灯单车价值量大,建议把握车灯升级下的投资机会,重点推荐星宇股份;智能化高端配套提升下汽车电子渗透率不断提升,重点推荐均胜电子。

(2)节能减排

能源紧缺与环境污染是制约汽车产业发展的关键因素,与之对应的是日益严苛的排放法规与限行政策:(1)排放标准升级,且升级标准越来越严,升级周期越来越短,从国 5 到国 6 周期缩短至 3 年。倒逼车企升级产品应对排放硬性要求,为燃油供油系统的发动机、高压共轨以及尾气处理系统等零部件带来机遇;(2)限行政策加速旧车改装或淘汰,例如今年以来山东、天津等部分地区要求国三重卡加装 DPF 才能上路,带来旧车改装下 DPF、高压共轨等零部件的机遇。(3)油耗要求趋严,轻量化是应对油耗压力的有效路径,燃油车重量降低 1%,油耗可降低 0.7%,电动车减重 10%,续航能力提升 5%-8%,为铝铸件等轻量化零部件带来机遇。

沿着节能减排的主线:油耗标准趋严、尾气排放升级,热管理系统与 EGR、SCR、 DPF 等尾气处理装置提升装机量,重点推荐银轮股份;国三重卡加装 DPF 政策有望蔓延,旧车改装提升 DPF 需求,淘汰换新提升高压共轨需求,重点推荐威孚高科;新能源浪潮下传统零部件加速转型,未来传统零部件估值将持续受到压制,建议积极关注布局新能源领域的零部件企业,推荐宁波华翔、银轮股份。

(3)国产替代

国产替代始终是汽车零部件行业的主旋律之一,近年来呈现不断加速态势,且已由内外饰、功能件等基础部件的替代转变转为发动机、变速器等核心部件的深度替代。国产替代的驱动力包括:(1)自主崛起打开本土零部件企业配套机遇;(2)自主崛起下合资车企成本敏感性增强,存在切换至本土零部件供应商的可能;(3)本土零部件厂商不断突破技术壁垒,走向核心部件配套。我们认为,随着行业竞争加剧以及内资零部件不断向上渗透,国产替代的广度与深度都将铺开,具备核心技术的零部件企业有望在新一轮的国产替代浪潮中胜出。

沿着国产替代主线:汽车车灯国产替代稳步推进,国内车灯主要供应商海拉、小糸、星宇,星宇股份近年来接连进入奥迪 A3、Q5、宝马二系等配套,高端客户国产替代打开局面,重点推荐。

(4)配套客户迎来强产品周期

车企进入强产品周期将带来零部件供应商配套量的大幅提升,且供应新车型的零部件摒除了年降影响,价格更为有利,由此将带来零部件供应商“量”“价”齐升。明年国内汽车市场景气度或下滑,强产品周期将成为行业整体预冷下的一股升力。一汽大众明年将迎来强产品周期,成为市场为数不多的确定性机会。

沿着一汽大众进入强产品周期的主线:重点推荐为一汽大众配套保险杠、座椅、车灯的一汽富维;进入一汽大众车灯配套的星宇股份;为一汽大众供应热成型车身件及内外饰的宁波华翔。此外上汽仍处强产品周期,核心供应商华域汽车确定性高,估值合理,建议关注。

表:零部件公司重点推荐

资料来源:观研天下整理,转载请注明出处(ZQ)

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。