参考观研天下发布《2018年我国新能源汽车市场分析报告-行业运营态势与发展趋势预测》

一、行业相关定义

新能源汽车作为传统燃油汽车的替代品,其主要电气系统即为在传统汽车“三小电”(空调、转向、制动)基础上延伸产生的电动动力总成系统“三大电”——电池、电机、电控。其中,电机、电控系统作为传统发动机(变速箱)功能的替代,其性能直接决定了电动汽车的爬坡、加速、最高速度等主要性能指标。

同时,电控系统面临的工况相对复杂:需要能够频繁起停、加减速,低速/爬坡时要求高转矩,高速行驶时要求低转矩,具有大变速范围;混合动力车还需要处理电机启动、电机发电、制动能量回馈等特殊功能。此外,电机的能耗直接决定了固定电池容量情况下的续航里程。因此,电动汽车驱动系统在负载要求、技术性能和工作环境上有特殊要求:

其一,驱动电机要有更高的能量密度,实现轻量化、低成本,适应有限的车内空间,同时要具有能量回馈能力,降低整车能耗;

第二,驱动电机同时具备高速宽调速和低速大扭矩,以提供高启动速度、爬坡性能和高速加速性能;

第三,电控系统要有高控制精度、高动态响应速率,并同时提供高安全性和可靠性。

二、行业基本情况

电机电控系统作为新能源汽车产业链的重要一环,其技术、制造水平直接影响整车的性能和成本。目前,国内在电机、电控领域的自主化程度仍远落后于电池,部分电机电控核心组件如IGBT 芯片等仍不具备完全自主生产能力,具备系统完整知识产权的整车企业和零部件企业仍是少数。随着国内电机电控系统产业链的逐步完善,电机电控系统的国产化率逐步提高,电机电控市场具有的增速有望超过新能源汽车整车市场的增速。

此外,随着整车车体结构轻量化的推进,电池、电机、电控系统在新能源汽车整车中的成本占比也逐渐上升。新能源汽车动力总成(电机、电控、变速器)的成本分别占整车成本的15.67%(轿车)和13.69%(小型货车),总成占比仅次于电池和BMS 系统。在新能源汽车补贴逐步退坡的政策驱动下,动力总成成本、重量下降的压力将逐步向上传导至电机、电控产品厂商,具备技术、规模优势的供应商将在成本下降的过程中占据优势。因此,电机电控市场仍然在很大程度上影响新能源汽车市场的走向。

1、技术现状

目前我国新能源汽车驱动电机主要有永磁同步电机、直流电机、交流异步电机和开关磁阻电机等类型。新能源汽车驱动电机面临安全、高效、低价的挑战,决定着新能源汽车的未来发展与竞争力,而永磁同步电机在提高效率等方面具有很大的空间与优势。

(1)交流异步电机驱动系统我国已建立了具有自主知识产权异步电机驱动系统的开发平台,形成了小批量生产的开发、制造、试验及服务体系;产品性能基本满足整车需求,大功率异步电机系统已广泛应用于各类电动客车;通过示范运行和小规模市场化应用,产品可靠性得到了初步验证。

(2)开关磁阻电机驱动系统已形成优化设计和自主研发能力,通过合理设计电机结构、改进控制技术,产品性能基本满足整车需求;部分公司已具备年产2000套的生产能力,能满足小批量配套需求,目前部分产品已配套整车示范运行,效果良好。

(3)无刷直流电机驱动系统国内企业通过合理设计及改进控制技术,有效提高了无刷直流电机产品性能,基本满足电动汽车需求;已初步具有机电一体化设计能力。

(4)永磁同步电机驱动系统已形成了一定的研发和生产能力,开发了不同系列产品,可应用于各类电动汽车;产品部分技术指标接近国际先进水平,但总体水平与国外仍有一定差距;基本具备永磁同步电机集成化设计能力;多数公司仍处于小规模试制生产,少数公司已投资建立车用驱动电机系统专用生产线。

(5)永磁电机材料永磁电机的主要材料有钕铁硼磁钢、硅钢等。部分公司掌握了电机转子磁体先装配后充磁的整体充磁技术。国内研制的钕铁硼永磁体最高工作温度可280℃,但技术水平仍与德国和日本有较大差距。硅钢是制造电机铁芯的重要磁性材料,其成本占电机本体的20%左右,其厚度对铁耗有较大影响,日本已生产出0.27mm硅钢片用于车用电机,我国仅开发出0.35mm硅钢片。

永磁同步电机比异步电机节能约20%以上,目前除特斯拉以外,宝马、大众、丰田、日产、比亚迪等厂商的新能源汽车电机均已采用永磁同步电机。虽然目前永磁同步电机以日本技术最为成熟,但我国具有稀土永磁材料的资源优势,可降低新能源汽车电机生产成本。

目前电控系统的核心技术尚未实现国产化,为国外所垄断,如 IGBT 功率模块主要由 Toyota Industries、Mitsubishi、Meidensha等生产电动汽车用逆变器的供应商提供,因此国内具备一定技术研发和生产能力的企业将迎来巨大发展机遇,加快进口替代进程。

2、行业需求

我国新能源汽车电机及控制器行业需求量在2012年仅为5.75万台,在2017年已经达到50.36万台,增长9倍。

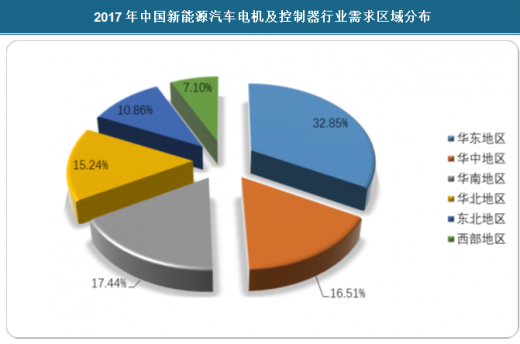

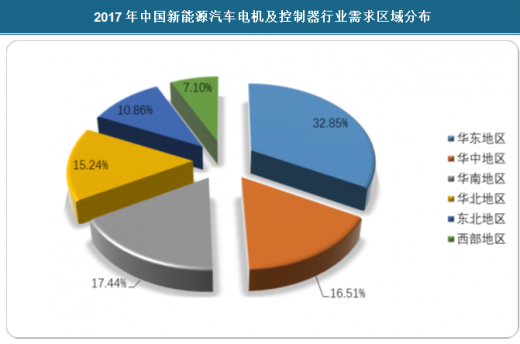

我国新能源电机及控制器行业需求区域主要为华东地区、华中地区、华南和华北地区,其市场份额之和占全国总额的80%以上,具体如下:

3、市场集中度

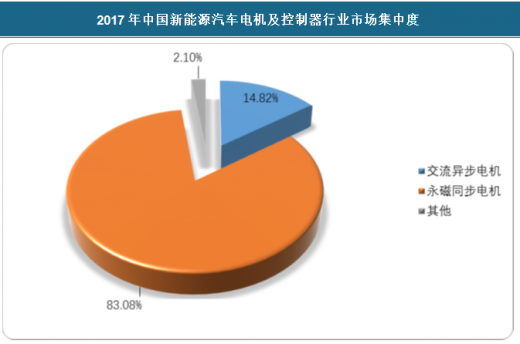

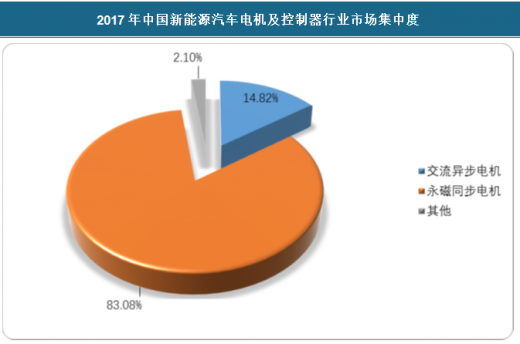

我国目前大规模采用的驱动电机基本以交流异步电机和永磁同步电机两种技术类型为主,其中永磁同步电机占比达到83.08%,成为驱动电机企业所选择的主要技术路线。

新能源汽车电机及驱动系统现阶段主要有三类市场参与者:传统电机生产企业、汽车零部件供应商、整车企业内部配套。国内目前仍以车企为主,大部分车企选择自行生产整车所需要的驱动电机。2017年,大约有54.38%的新能源汽车驱动电机由整车厂生产,33%的电机及控制器由传统电机及控制器制造企业生产,12.62%的电机及控制器由汽车零部件供应商生产。

一、行业相关定义

新能源汽车作为传统燃油汽车的替代品,其主要电气系统即为在传统汽车“三小电”(空调、转向、制动)基础上延伸产生的电动动力总成系统“三大电”——电池、电机、电控。其中,电机、电控系统作为传统发动机(变速箱)功能的替代,其性能直接决定了电动汽车的爬坡、加速、最高速度等主要性能指标。

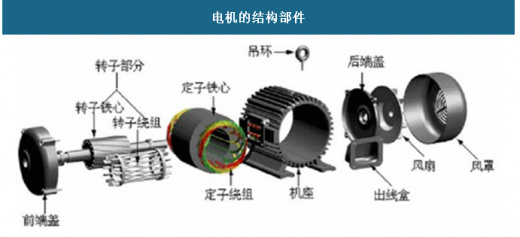

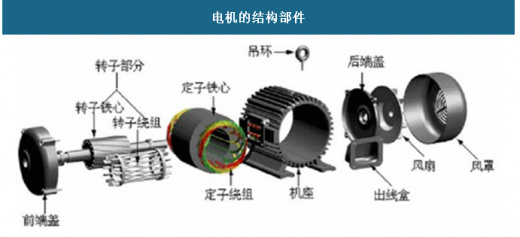

电机的结构部件

资料来源:观研天下数据中心整理

同时,电控系统面临的工况相对复杂:需要能够频繁起停、加减速,低速/爬坡时要求高转矩,高速行驶时要求低转矩,具有大变速范围;混合动力车还需要处理电机启动、电机发电、制动能量回馈等特殊功能。此外,电机的能耗直接决定了固定电池容量情况下的续航里程。因此,电动汽车驱动系统在负载要求、技术性能和工作环境上有特殊要求:

其一,驱动电机要有更高的能量密度,实现轻量化、低成本,适应有限的车内空间,同时要具有能量回馈能力,降低整车能耗;

第二,驱动电机同时具备高速宽调速和低速大扭矩,以提供高启动速度、爬坡性能和高速加速性能;

第三,电控系统要有高控制精度、高动态响应速率,并同时提供高安全性和可靠性。

二、行业基本情况

电机电控系统作为新能源汽车产业链的重要一环,其技术、制造水平直接影响整车的性能和成本。目前,国内在电机、电控领域的自主化程度仍远落后于电池,部分电机电控核心组件如IGBT 芯片等仍不具备完全自主生产能力,具备系统完整知识产权的整车企业和零部件企业仍是少数。随着国内电机电控系统产业链的逐步完善,电机电控系统的国产化率逐步提高,电机电控市场具有的增速有望超过新能源汽车整车市场的增速。

此外,随着整车车体结构轻量化的推进,电池、电机、电控系统在新能源汽车整车中的成本占比也逐渐上升。新能源汽车动力总成(电机、电控、变速器)的成本分别占整车成本的15.67%(轿车)和13.69%(小型货车),总成占比仅次于电池和BMS 系统。在新能源汽车补贴逐步退坡的政策驱动下,动力总成成本、重量下降的压力将逐步向上传导至电机、电控产品厂商,具备技术、规模优势的供应商将在成本下降的过程中占据优势。因此,电机电控市场仍然在很大程度上影响新能源汽车市场的走向。

1、技术现状

目前我国新能源汽车驱动电机主要有永磁同步电机、直流电机、交流异步电机和开关磁阻电机等类型。新能源汽车驱动电机面临安全、高效、低价的挑战,决定着新能源汽车的未来发展与竞争力,而永磁同步电机在提高效率等方面具有很大的空间与优势。

(1)交流异步电机驱动系统我国已建立了具有自主知识产权异步电机驱动系统的开发平台,形成了小批量生产的开发、制造、试验及服务体系;产品性能基本满足整车需求,大功率异步电机系统已广泛应用于各类电动客车;通过示范运行和小规模市场化应用,产品可靠性得到了初步验证。

(2)开关磁阻电机驱动系统已形成优化设计和自主研发能力,通过合理设计电机结构、改进控制技术,产品性能基本满足整车需求;部分公司已具备年产2000套的生产能力,能满足小批量配套需求,目前部分产品已配套整车示范运行,效果良好。

(3)无刷直流电机驱动系统国内企业通过合理设计及改进控制技术,有效提高了无刷直流电机产品性能,基本满足电动汽车需求;已初步具有机电一体化设计能力。

(4)永磁同步电机驱动系统已形成了一定的研发和生产能力,开发了不同系列产品,可应用于各类电动汽车;产品部分技术指标接近国际先进水平,但总体水平与国外仍有一定差距;基本具备永磁同步电机集成化设计能力;多数公司仍处于小规模试制生产,少数公司已投资建立车用驱动电机系统专用生产线。

(5)永磁电机材料永磁电机的主要材料有钕铁硼磁钢、硅钢等。部分公司掌握了电机转子磁体先装配后充磁的整体充磁技术。国内研制的钕铁硼永磁体最高工作温度可280℃,但技术水平仍与德国和日本有较大差距。硅钢是制造电机铁芯的重要磁性材料,其成本占电机本体的20%左右,其厚度对铁耗有较大影响,日本已生产出0.27mm硅钢片用于车用电机,我国仅开发出0.35mm硅钢片。

永磁同步电机比异步电机节能约20%以上,目前除特斯拉以外,宝马、大众、丰田、日产、比亚迪等厂商的新能源汽车电机均已采用永磁同步电机。虽然目前永磁同步电机以日本技术最为成熟,但我国具有稀土永磁材料的资源优势,可降低新能源汽车电机生产成本。

目前电控系统的核心技术尚未实现国产化,为国外所垄断,如 IGBT 功率模块主要由 Toyota Industries、Mitsubishi、Meidensha等生产电动汽车用逆变器的供应商提供,因此国内具备一定技术研发和生产能力的企业将迎来巨大发展机遇,加快进口替代进程。

2、行业需求

我国新能源汽车电机及控制器行业需求量在2012年仅为5.75万台,在2017年已经达到50.36万台,增长9倍。

2012-2017年中国新能源汽车电机及控制器行业需求量

资料来源:观研天下数据中心整理

我国新能源电机及控制器行业需求区域主要为华东地区、华中地区、华南和华北地区,其市场份额之和占全国总额的80%以上,具体如下:

2017年中国新能源汽车电机及控制器行业需求区域分布

资料来源:观研天下数据中心整理

3、市场集中度

我国目前大规模采用的驱动电机基本以交流异步电机和永磁同步电机两种技术类型为主,其中永磁同步电机占比达到83.08%,成为驱动电机企业所选择的主要技术路线。

2017年中国新能源汽车电机及控制器行业市场集中度

资料来源:观研天下数据中心整理

新能源汽车电机及驱动系统现阶段主要有三类市场参与者:传统电机生产企业、汽车零部件供应商、整车企业内部配套。国内目前仍以车企为主,大部分车企选择自行生产整车所需要的驱动电机。2017年,大约有54.38%的新能源汽车驱动电机由整车厂生产,33%的电机及控制器由传统电机及控制器制造企业生产,12.62%的电机及控制器由汽车零部件供应商生产。

2017年中国新能源汽车电机及控制器行业企业集中度

资料来源:观研天下数据中心整理

资料来源:观研天下整理,转载请注明出处。(ww)

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。