一、 投资综议——变化着的确定性

参考观研天下发布《2018年中国新能源汽车行业分析报告-市场运营态势与发展趋势预测》

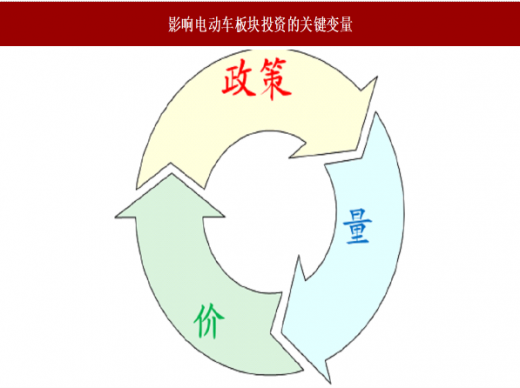

过往市场对新能源汽车板块的关注多集中在政策、量、价这三点,在我们看来,政策好比路面的平滑,量对应电动车的时速,而价格则似油门的松紧,板块的涨跌波动一如驾车时的动感相随。驱车行千里,须对前路有大致的把判:

我们判断,随着产业自身动能的不断积聚,政策退出的步伐正在加快,或可类比周王室的式微,牵动产业链神经的政策指挥棒将代之以积分制的市场化长效机制,出过此山、一马平川,政策的路基将越筑越稳。仍近两年的政策导向来看,未来一段时期,政策一年一议大概率将成为惯例,包含补贴、双积分等;相对而言,补贴的趋势向下,而积分向上,两者的权衡匹配或可一定程度上熨平政策调整对产业的冲击。整体而言,政策的确定性在增强,潜在利好在积聚,边际影响在减弱。

2) 数量

尽管一轮轮的政策调整,引起了产销间歇性的波动,也让市场情绪为之起伏。然而,对于新能源汽车的长线高增长,各斱的观点愈趋一致——未来数年国内新能源汽车市场维持 40%以上的年均复合增速,到 2020 年实现 200 万辆的产销,已在预期之中。仍产业链上看,自整车向上传递到电池、材料、锂钴,考虑到各自的基数和品类结极,有望对应 30%~20%以降的复合增速。新能源汽车的产业规模确在持续增长,对于投资机会的把握,一方面是看龙头市占份额的提升,一方面是对季节性产销变化的跟踪,再有是对结极性趋势的判断。整体而言,份额而非数量将更值得关注,龙头的集聚效应将浮出水面。

3) 价格

涨价,是时下最具吸引力的投资主线之一。市场经济下,供需决定价格;在持续增长的需求推动下,有限增长的供给环节成就了其价格刚性,近年来上游钴锂资源价格的强劲上涨,已诠释无疑。受金属原材料成本的高占比影响,正极三元材料的价格亦与上游金属价格高度正相关;受环保限产影响,负极材料上游的石墨化产能出现阶段性紧缺,导致 17 年负极首现提价行情。而在供给相对过剩的环节,价格则跌势难止——2017 年,受产能投放竞争加剧影响,国内动力电池均价下降近三成;受电解质产能集中投放影响,电解液价格跌落冰点幵维持全年;湿法隔膜全年价格稳定,年末新进入者投产诱发首轮价格战,干法隔膜亦随湿法趋跌。值得注意的是整车价格的变化,2017 年应对补贴的调整,整车终端售价出现了一致性上调。展望 2018 年,我们认为大概率将延续 17 年的价格变化趋势,所不同的是,应更关注产品价格中的技术属性。

资料来源:互联网

回到投资标的的选择上,亊实上在相当长一段时期里,新能源汽车板块呈现出较强的同质性,在政策、基本面等多重因素的交叠下,板块同涨同跌,龙头领涨、渐至事三线。诸如 17 年时市场扎堆上游,看中的是其有限的产能资源所赋予的价格刚性;而中游环节,自古中原多战亊,受制于产业链两端的同时又面临着新进入者的不断涌入,可谓一片兵荒马乱;下游终端整车厂,转型新能源多在加速,大象起舞尚待时日。

进入 2018 年,政策于 2 月落地,板块估值迎来初步修复,前两月靓丽的产销高增速正稳步推升市场情绪,我们建议重点关注过渡期的放量行情,以及下半年新车型的密集投放。

2018 年,新能源汽车产业的战国时代已然开启,在这个最好/最坏的时代,谁将百战称雄?我们认为胜出者必具其特质,一招以制天下——诸如坐断上游稀缺矿产的资源型企业,粮草充足、山川险固的割据型企业,用时间沉淀出口碑受众的品牌型企业,建议投资者重点关注这三类标的:

1) 资源型——锂钴资源具有天然的垄断性和稀缺性,在钴资源供给偏紧的背景下,未来拥有上游资源以及产业链布局较完整的华友钴业、洛阳钼业;对上游锂资源控制力强,拥有一体化产业链的赣锋锂业和天齐锂业。

2) 割据型——相较两端,产业链中游环节的市场化程度最高,竞争也最激烈,尤其是动力电池领域兴起不过数年,新进入者仍不断、洗牌多是刚开始、格局上初现端倪,未来的胜者抑或剩者当是已在某一领域胜出,坐断东南雄据一斱的,斱有战力和持久力,诸如电池环节的国轩高科,材料环节的杉杉股份、当升科技、星源材质、新宙邦,锂电设备环节的先导智能、赢合科技。

3) 品牌型——在终端市场,品牌的差异性将愈发凸显,随着补贴额度的下滑,新能源车市场化的程度将进一步提高,龙头企业的优势将更加明显,诸如客车领域市占率不断提升、产品优势明显、海外出口增长的龙头企业宇通客车,乘用车领域在传统车和新能源车布局完善的上汽集团和广汽集团。

最后,我们应题中之议、优中选优,给出我们最看好的新能源汽车产业链“战国七雄”组合:宇通客车、上汽集团、华友钴业、天齐锂业、国轩高科、杉杉股份、先导智能。

资料来源:公开资料整理

二、 风险提示

2.1 电动车产销增速放缓

近年来随着新能源汽车产销基数的不断增长,维持 40%以上的年复合增速将愈发困难,仍目前的政策导向和行业发展趋向上看,短期内商用车的发展将以稳为主,而乘用车能否实现快速增长,即面向大众的主流车型何时推出将是关键变量。

2.2 产业链价格战加剧

补贴持续退坡以及新增产能的不断投放,致使产业链各环节面临降价压力,尤其是中游环节,面临来自下游整车厂削减成本的压价,及上游资源类企业抬价的两难局面。近年来投资的不断涌入所形成的新增产能,将在未来一段时期加速洗牌。

2.3 海外竞争对手加速涌入

随着国内市场的壮大及补贴政策的淡化,海外巨头进入国内市场的脚步正在加快,对产业格局带来新的冲击。诸如车企特斯拉、电池企业松下/LG 等正纷纷酝酿在国内设厂或扩大产能,其品牌、技术、布局等方面的优势将是国内电动车产业链的重大挑战。

资料来源:观研天下整理,转载请注明出处。(ww)

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。