一、国内系统及关键零部件供应商受益

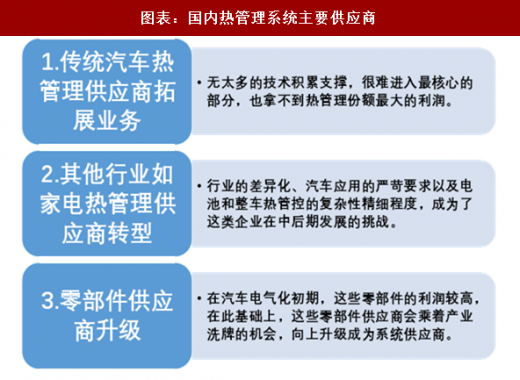

国内新能源车的热管理供应商有几个来源:

1、传统车热管理供应商拓展业务

这些供应商往往从传统车空调系统切入新能源车热管理系统,因为驾驶舱空调系统的变动不大,只是皮带轮压缩机替换成了电动压缩机,其他冷凝器、膨胀阀、蒸发器及管路跟传统方案相同,制热的部分热源替换为PTC加热器,难度增加不大;还有一部分是以前发动机及传动冷却系统的供应商,回路的部分可以转化成新能源车电驱动及电子件的冷却系统。诸如此类的供应商,如同拓张新兴市场一般进入了新能源车的热管理市场,替换零部件即可进入,并且能够获取相对较大的利润。但是对于新能源车最关键的电池热管理部分,这部分供应商没有太多的技术积累支撑,很难进入最核心的部分,也拿不到热管理份额最大的利润。

2、其他行业如家电热管理供应商转型

在新能源车发展的初期,新的领域新的市场再加上政府补贴的刺激,从事其他行业热管理的供应商也纷纷加入到汽车行业里试图分一杯羹。例如家电行业,从核心的压缩机、电机跨界发展,更明显直接的是IT行业,将服务器热管理的硬件方案及软件控制思路转化到新能源车的热管理。在初期这样的转型应用见效快,解决了从无到有的第一步,但是,行业的差异化、汽车应用的严苛要求以及电池和整车热管控的复杂性精细程度,成为了这类企业在中后期发展的挑战。

3、零部件供应商升级

由于电气化,新能源车热管理应用了不少全新的零部件,例如电动压缩机、电子水泵、电子膨胀阀、电池冷却器、冷却板等,有一些零部件供应商传统的产品线横向延伸就涵盖了电子化的零部件。例如奥特佳,从传统涡旋式压缩机,收购牡丹江富通拓展了斜盘式压缩机市场,电子化升级拓展了电动涡旋压缩机。并且在汽车电气化初期,这些零部件的利润较高,在此基础上,这些零部件供应商会乘着产业洗牌的机会,向上升级成为系统供应商。例如奥特佳收购空调国际,具备了热管理系统的能力;松芝本身就是客车空调系统供应商,也在向乘用车及新能源车延伸。国内热管理系统这部分巨大的市场有待开拓,通过兼并收购系统级供应商,能够迅速掌握局部模块或系统整合的能力,确实是一条捷径;但是优质系统供应商需要仔细寻觅,并且如何和自身零部件有机结合,达到1加1大于2的效果,非常考验供应商的能力。

关键零部件及系统供应商会受益,继而渗透全球市场。而在这个拓展、转型以及升级的过程中,具有关键零部件配套能力的供应商,具有系统集成和配套能力的供应商,会站在行业的优势地位,拿到大部分的市场与利润,并随着市场的发展从而得到良性发展。并且,不论是传统车业务还是新能源车业务,在占据了市场的优势地位时,必然会进入进口替代,继而渗透进入全球市场的道路。

参考观研天下发布《2018年中国新能源车市场分析报告-行业运营态势与发展趋势研究》

二、系统方案定制化模块化趋势,供应商更加受益

基于新能源车热管理的特殊属性,我们认为未来的发展趋势有两个层面:

1、热管理供应商与整车厂绑定开发整个系统级的定制化解决方案

鉴于整车电池、电驱动、驾驶舱空调系统的复杂性以及各回路及部件的关联性,热管理供应商会和整车厂绑定开发一整套定制化的热管理解决方案。这对于供应商的系统集成能力及能效管控能力有很高的要求,开发成本高,单车价值量高,能耗管控效率高。对于大型整车厂以及年产量大的或价值量大的单一车型或平台化方案来说,这样的定制化是可行而高效的。但定制化方案普遍适用性不强,如果量不大的情况下,回报率不高,经济性不强。

例如特斯拉的热管理系统,三个子系统又互相作用,电驱动的热量可以用来加热电池和驾驶舱,电池和空调系统共用一个热交换器,电池和电驱动又能独立冷却,根据工况选择最优热管理方式。

2、热管理供应商提供模块化解决方案

随着新能源车的更新越来越快,迭代周期越来越短,并且技术方案日渐成熟,供应商在定制化设计整体方案之外,也会开发单一的回路或者局部的模块,

例如驾驶舱空调回路、电池制冷制热回路、膨胀阀与chiller模块、微通道散热器等等,这样分摊了开发成本,标准化模块化的产品更具有普适价值,能够快速的适配整车厂的需求,并且成本更具优势。

这样热管理系统供应商在定制化方案之外,能够迅速开发出普适程度更高价格更低的模块化方案,一方面能够促进中低端车热管理方案的渗透,另一方面对于自身市场的占有率出货量利润率都有提升,会使系统供应商更加受益。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。