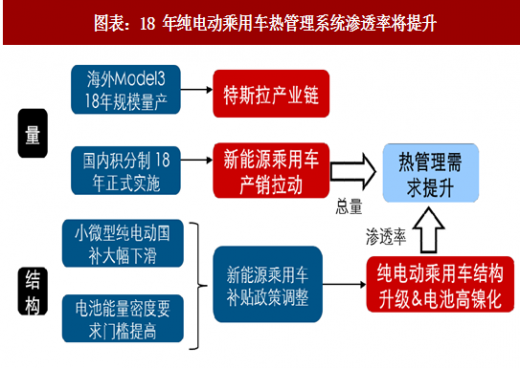

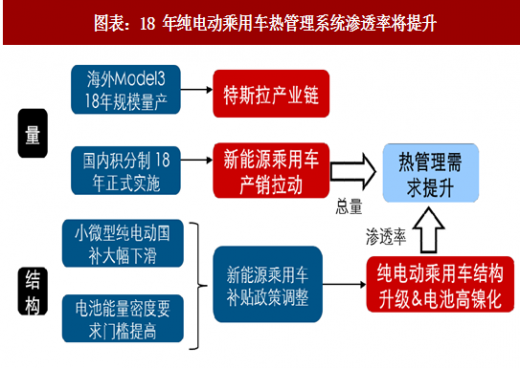

2018 年新能源乘用车具备产销高增长及结构升级两大趋势,中高端乘用车市场扩容有望推动高端配件需求提升。1)2018 年新能源乘用车产销量有望超 70 万辆,同比增速高达 30%以上,占据新能源车产销增量主体;补贴调整政策及消费市场崛起有利于中高端车型渗透率提升,A 级及以上新能源乘用车产销占比有望由今年的 40%提升至 60%,中高端乘用车产销量有望翻番。2)其中乘用车热管理系统是典型受益的高端配件。电动车热管理系统的核心部件是动力电池,单车带电量越大、能量密度越高(活性越强),电池的冷却要求越高,传统的风冷已难以满足要求,需切换到液冷或水冷,零配件品质和集成难度陡增。当前电动车车型结构以小微型为主,带电量少,能量密度偏低,一般直接风冷;18 年补贴调整方向是车型高端化&电池高镍化,热管理系统渗透率将提升。

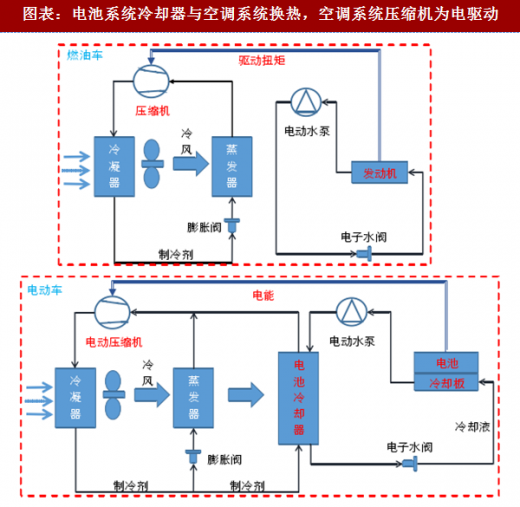

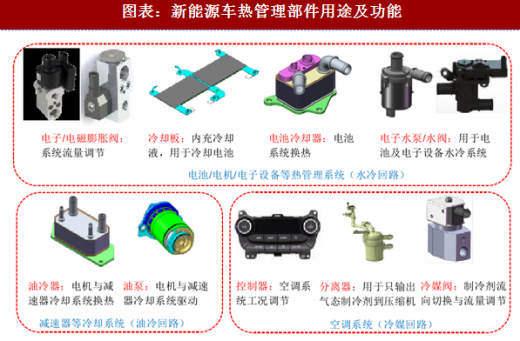

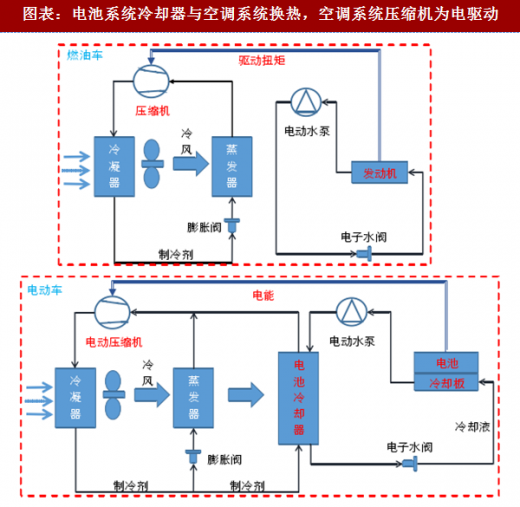

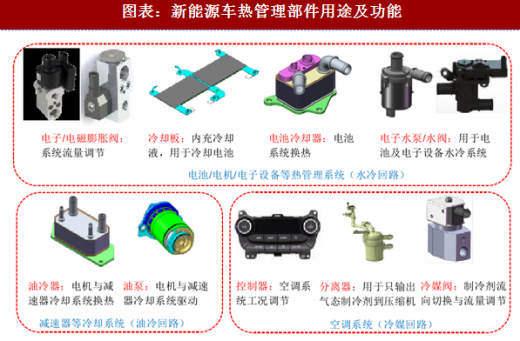

新能源车空调及热管理系统更复杂,将新增电池、电机及电子部件等冷却需求,属于典型高端配件。1)新能源车空调及热管理系统按冷却介质主要包括水冷回路(电池及电机等冷却系统)、油冷回路(冷却减速器等冷却系统)及冷媒回路(空调系统),涉及零部件包括控制部件(电子膨胀阀、水阀等)、换热部件(冷却板、冷却器、油冷器等)与驱动部件(电子水泵、油泵等)。2)燃油车空调系统直接采用发动机驱动压缩机工作,而纯电动车因不具备发动机只能采用电能驱动电动压缩机工作(类似家用空调)。

参考观研天下发布《2018年中国乘用车行业分析报告-市场运营态势与投资前景研究》

参考观研天下发布《2018年中国乘用车行业分析报告-市场运营态势与投资前景研究》

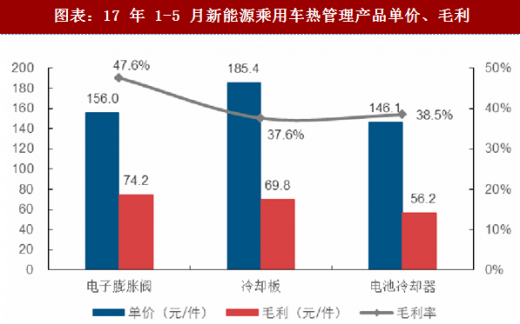

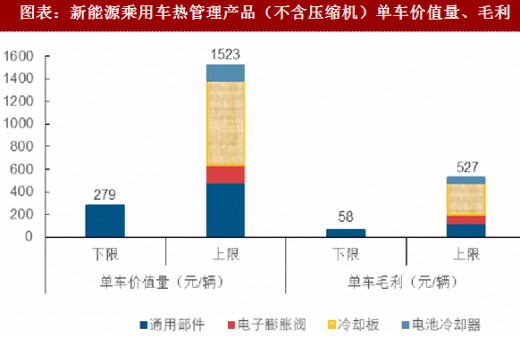

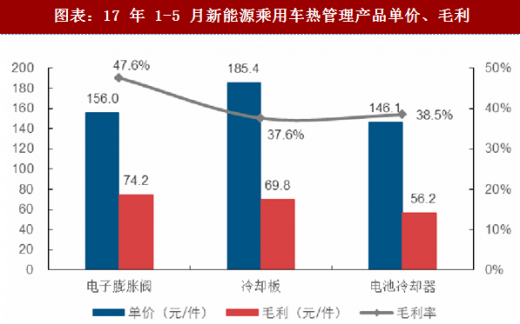

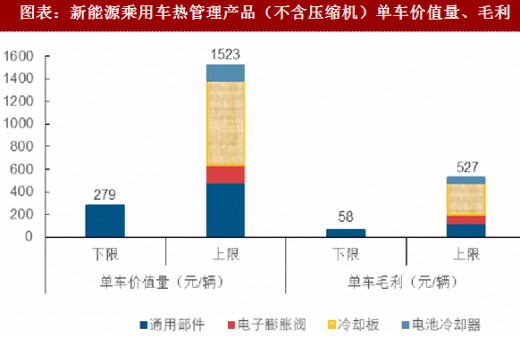

新能源车空调及热管理系统部件单车价值量及盈利能力高于燃油车,但因车型高低端配置差异波动较大。1)新能源车热管理系统相对燃油车会额外配置电子膨胀阀、冷却板和冷却器等价值量较大、毛利率较高的部件;目前新能源乘用车的电池冷却系统设计差异较大,表现为小微型(A00/A0 级)因车型偏低端、电池带电量少及电驱动功率小,电池与电机等冷却方式多采用风冷,导致这类车型热管理系统部件配置与燃油车接近;但紧凑型及以上级别(A/B/SUV 级等)车型零部件冷却方式已逐渐采用水冷。2)以上市公司三花智控子公司三花汽零为例,2017 年 1~5 月公司电子膨胀阀的毛利率高达 47.6%,动力电池冷却板的单价高达 185 元,单车用量可达 4~6 块。该类情形下三花汽零产品在新能源乘用车中的单车价值量上限可达 1500 元以上,对应的单车毛利在 500 元以上,较燃油车单车价值量与毛利分别高 950 元与 350 元。

新能源车空调及热管理系统部件单车价值量及盈利能力高于燃油车,但因车型高低端配置差异波动较大。1)新能源车热管理系统相对燃油车会额外配置电子膨胀阀、冷却板和冷却器等价值量较大、毛利率较高的部件;目前新能源乘用车的电池冷却系统设计差异较大,表现为小微型(A00/A0 级)因车型偏低端、电池带电量少及电驱动功率小,电池与电机等冷却方式多采用风冷,导致这类车型热管理系统部件配置与燃油车接近;但紧凑型及以上级别(A/B/SUV 级等)车型零部件冷却方式已逐渐采用水冷。2)以上市公司三花智控子公司三花汽零为例,2017 年 1~5 月公司电子膨胀阀的毛利率高达 47.6%,动力电池冷却板的单价高达 185 元,单车用量可达 4~6 块。该类情形下三花汽零产品在新能源乘用车中的单车价值量上限可达 1500 元以上,对应的单车毛利在 500 元以上,较燃油车单车价值量与毛利分别高 950 元与 350 元。

国内新能源乘用车结构升级推动热管理系统单车价值量提升,叠加需求高增长,新能源汽车热管理系统市场及毛利空间快速扩充。从市场空间上看,预计 2017-2020 全球新能源乘用车产量增速有望维持 50%,且国内新能源乘用车高端化趋势加速,预计电动车热管理系统(除压缩机)的单车价值量及市场整体需求将持续提升。根据测算,到 2020 年国内、海外热管理系统市场空间有望分别达到 36.7、64.2 亿元。

国内新能源乘用车结构升级推动热管理系统单车价值量提升,叠加需求高增长,新能源汽车热管理系统市场及毛利空间快速扩充。从市场空间上看,预计 2017-2020 全球新能源乘用车产量增速有望维持 50%,且国内新能源乘用车高端化趋势加速,预计电动车热管理系统(除压缩机)的单车价值量及市场整体需求将持续提升。根据测算,到 2020 年国内、海外热管理系统市场空间有望分别达到 36.7、64.2 亿元。

此外,热管理与电机电控等高端配件也是新能源乘用车进入壁垒较高的环节,体现为:(a)技术壁垒:乘用车车企对供应商的技术、经验、成本及供货能力要求高;(b)客户资源壁垒:基于乘用车零部件定制化及高品质要求,供应商认证时间周期长达 2~3 年,客户黏性强。

此外,热管理与电机电控等高端配件也是新能源乘用车进入壁垒较高的环节,体现为:(a)技术壁垒:乘用车车企对供应商的技术、经验、成本及供货能力要求高;(b)客户资源壁垒:基于乘用车零部件定制化及高品质要求,供应商认证时间周期长达 2~3 年,客户黏性强。

投资建议:推荐同时具备电子膨胀阀及换热器等产品、切入特斯拉等一线车企供应链的热管理龙头三花智控,同时建议关注国内电动压缩机、换热器、乘用车空调系统等环节相关龙头标的。

此外,与热管理系统类似,中高端乘用车电驱动系统也具备高端零配件特征。推荐乘用车电控龙头汇川技术。受益于中高端新能源乘用车放量,电机电控市场空间有望大幅提升,公司在乘用车市场的重点布局已取得了明显成效,目前已成为国内首家获得德国莱茵 TVISO26262 认证的电控企业,跨过了面向合资及外资主机厂供货的关键门槛。公司已在多家一线内资整车厂完成定点工作,合资车企紧密接触中,预计 2019 年可实现乘用产品销售显著放量,2018 年将是公司客户开拓的关键之年。

图表:18 年纯电动乘用车热管理系统渗透率将提升

图表:电池系统冷却器与空调系统换热,空调系统压缩机为电驱动

图表:新能源车热管理部件用途及功能

图表:17 年 1-5 月新能源乘用车热管理产品单价、毛利

图表:新能源乘用车热管理产品(不含压缩机)单车价值量、毛利

图表:电动车热管理系统市场空间及毛利空间测算(单车价值量参照奥特佳及三花智控产品)

图表:乘用车开发周期长、零部件要求高导致行业具备高进入壁垒

投资建议:推荐同时具备电子膨胀阀及换热器等产品、切入特斯拉等一线车企供应链的热管理龙头三花智控,同时建议关注国内电动压缩机、换热器、乘用车空调系统等环节相关龙头标的。

此外,与热管理系统类似,中高端乘用车电驱动系统也具备高端零配件特征。推荐乘用车电控龙头汇川技术。受益于中高端新能源乘用车放量,电机电控市场空间有望大幅提升,公司在乘用车市场的重点布局已取得了明显成效,目前已成为国内首家获得德国莱茵 TVISO26262 认证的电控企业,跨过了面向合资及外资主机厂供货的关键门槛。公司已在多家一线内资整车厂完成定点工作,合资车企紧密接触中,预计 2019 年可实现乘用产品销售显著放量,2018 年将是公司客户开拓的关键之年。

资料来源:观研天下整理,转载请注明出处(ZQ)

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。