抢装引发国内装机后劲不足,海外光伏市场趋稳。电力发展“十三五”规划指出到 2020 年底,太阳能发电装机要达到 105GW 以上,即“十三五”期间年均新增装机 12.36GW,光伏装机 CAGR 为 19.4%。然而由于抢装效应,2016 年新增装机 34.24GW,占“十三五”规划量的55.4%,致使 2017-2020 年间年均新增装机规划量仅为 6.90GW,低于“十二五”期间年均 8.62GW 的新增装机,国内市场明显后劲不足。海外光伏装机容量在 2010 年后增速不断下滑,目前基本稳定在 20%左右的水平,海外市场趋稳。我们预计,2017 年海外光伏新增装机 44.3GW,海外光伏累计装机可达 265.3GW。

16 年抢装规模过大,17 年标杆电价调整影响趋缓,或无抢装行情。

2016年 12 月发改委出台了《关于调整光伏发电陆上风电标杆上网电价的通知》,光伏标杆电价在 2017 年出现大幅下调,I、II、III 类资源区分别降低 0.15、0.13 和 0.13 元/千瓦时,降幅分别为 18.8%、14.8%和 13.3%,创历史最高水平。由于抢装效应,2016 年光伏新增装机 34.24GW,同比增加 114%,占“十三五”规划总量的 55.4%,大幅压缩光伏市场空间,加之行业已趋于相对理性,因此我们预测此次上网电价调整不会引起 2017 年出现光伏抢装行情。

2020 年实现平价上网,技术进步成发展瓶颈。太阳能发展“十三五”规划提出到 2020 年,光伏发电电价水平在 2015 年基础上下降 50%以上,在用电侧实现平价上网目标。此外,规划还对技术进步提出要求:先进晶体硅光伏电池产业化转换效率达到 23%以上,光伏发电系统效率显著提升,实现智能运维。无论是平价上网还是效率提升,都需要技术进步来解决。

17 年将是集中式和分布式的分水岭,单晶替代进程值得关注。太阳能发展“十三五”规划指出“十三五”期间太阳能发电装机要达到 105GW以上,其中分布式光伏 60GW 以上,即“十三五”期间分布式光伏的CAGR 能达到 58.2%,远超集中式电站的 3.9%。分布式光伏可就近消纳、容量灵活、可用装机面积多、补贴高、回报率高的特点使今后的几年内分布式光伏的发展较集中式更有优势,发展潜力更大。

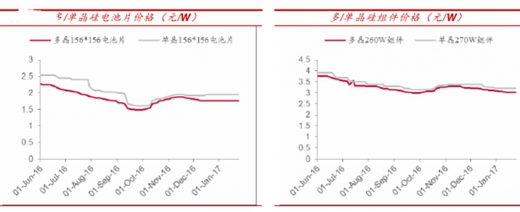

由于金刚线切割等技术成熟,单晶成本快速下降,单/多晶产品价差也持续缩小,单晶产品由于其效率优势,渗透率也持续上升。2016 年 9 月国电投组件招标中单晶占比超过 80%,“领跑者”大同基地组件中单晶安装量占比为 60%。从效率来看,单晶较多晶有优势,但单晶成本高于多晶,初始投资较高;而多晶产品在野外环境下衰减和可靠度较优。单晶与多晶产品哪个更具有优势,在未来会占据更多的市场份额,目前还不能得出定论。但是可以明确的是,在“领跑者”较高的技术要求下以及推动光伏技术及产品升级的总宗旨下,单晶产品在未来一段时间内还会有较好的发展。

参考观研天下发布《2018-2023年中国风电产业市场规模现状分析与未来发展趋势预测报告》

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。