综合以上分析,1)从火电行业本身来看:由于煤价高位震荡目前火电行业亏损严重,盈利能力/ROE处于阶段性低点,而2017年7月1日的全国电价上调幅度有限仅能覆盖上升成本的1/4。根据国家制定的煤电联动机制,电价理论上应该上调,火电行业成本的上升急需通过电价调整进行疏导。2)从外部环境来看:我们研究发现去年以来下游对电价较为敏感的实体经济盈利能力显著提升,对于电价的承受能力有所增强;且根据目前CPI走势我们认为出于防通胀考虑放弃煤电联动的可能性较小。因此,我们认为2018年1月1日启动煤电联动的概率较大。

一、效果一:助火电行业走出困局

我们基于三个假设计算2018年初煤电联动电价调整幅度:

1)2017年平均电煤指数用2017年1月至2017年12月电煤指数计算;

2)最新一期中国电煤价格指数为 8 月份数据,假设 9-12 月份电煤价格指数与 8 月持平;

3)供电标准煤耗采用 2017 年 7 月国家统计局发布的各省数据。

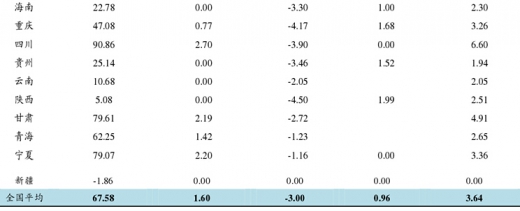

煤电联动若启动,预计调整幅度在 3 分以内。 年下半年的煤炭价格走势和物价指数将决定煤电联动政策能否实施。目前看来,煤炭价格处于高位,近期逐步趋稳并在小区间内震荡。我们认为长期来看,煤炭价格有望逐步回落至合理区间(绿色区间);然而短期来看,尽管煤炭先进产能在加速释放,但总体来看煤炭供应仍旧偏紧,四季度取暖高峰来临之后煤价回落空间有限,全年平均煤价几乎不可能回归到不触发煤电联动的水平(9-12 月平均电煤指数需低于 406),因此年底触发煤电联动机制的可能性较大。按现行联动公式计算,若 2018 年初启动煤电联动,则在2014年1月1日电价基础上应该上调1.6分/千瓦时左右,由于2016年初煤电联动曾下调3分,2017年7月1日全国煤电价格上调1分左右,因此明年初煤电联动电价上调空间理论值在3.64分。调整幅度在 但从以往执行情况来看,单次电价上调幅度均在3分及以下,因此我们预计本次调整幅度也应在3分以内。

参考观研天下发布《2018-2023年中国煤电行业发展现状分析及未来发展方向研究报告》

煤电联动有望助力火电行业业绩显著改善。假设全国平均电价上调 3 分 /千瓦时,我们以 2017 上半年净利润为基准,对火电板块主要上市公司业绩进行弹性测试。结果表明此次电价上调有望使得火电企业业绩环比显著改善。五大集团火电上市平台中,华电国际、华能国际由于火电装机占比高,从而显示出较强弹性,弹性高达 779%、236%。相比之下,国电电力受影响较小,主要由于可再生能源装机占比超过三成,业绩受煤电价格关系改善影响相对有限,在2017H1业绩基础上弹性仅为39%。此外,地方电力企业皖能电力和粤电力 A 上半年业绩下滑都较为严重,因而对电价上调较为敏感,测算弹性分别为 202%和 135%,其余公司如豫能控股、金山股份、长源电力、漳泽电力、华银电力、新能泰山等由于净利润基数较小,对电价变动也较为敏感,均表现出较高的净利润弹性。

二、效果二:助下游龙头企业竞争优势边际提升

电价作为重要的生产要素,其上调将影响工业企业特别是高耗能企业的经营成本,对成本控制较好的优势企业、龙头企业将在这一轮调整中明显受益。受益企业主要为拥有自备电厂的、工艺先进耗能较低的企业。

利好拥有自备电厂的企业。高耗能行业中,一般仅规模较大的龙头企业拥有自备电厂,而此轮的煤价上涨已经被反映到了成本中。而由于电价没有及时跟进煤价的上涨,反倒是大量使用外购电的企业享受了低电价带来的优惠。因此,如果 2018 年 1 月 1 日的煤电联动能够触发,龙头企业在成本方面的竞争优势能够再次凸显出来。

利好工艺先进耗能较低的企业。在不拥有自备电厂的企业中,电价的上升将通过提升成本的方式逐渐淘汰工艺落后、好污染、高耗能的落后产能。

国家为推动产业结构优化调整,通过加强环保等手段去除高耗能、高污染产业落后产能。我们认为电价上调的作用将类似于供给侧改革,它作为一种市场化的淘汰方式,同样有助于低效产能的去除,使得下游行业尤其是高耗能行业中的龙头公司竞争优势边际提升。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。