一、相对估值法,创新药企业亟待价值重估

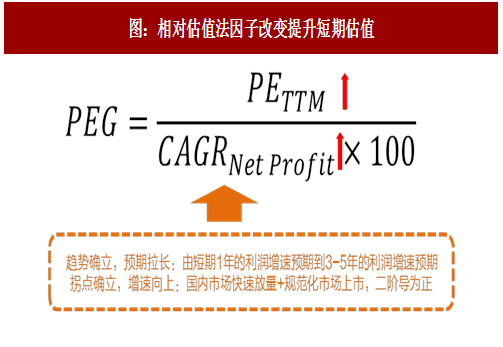

很长一段时间以来,国内投资者对医药制造类企业的估值是从 PE 以及短期业绩的确定性来判断一家企业的估值,通常给予的基线是 PEG,即 PEG=PE/(Growth*100),通常认为 PEG=1 代表公司阶段性估值合理,需要说明的是,大多数医药企业被认为具有相对稳定的年化增速,所以通常以当年或者预期第二年的业绩增速来算 PEG。诚然,对于我国医药制造类企业,由于仿制药企业众多,品种重复率较高,自上而下看整个医药行业总体保持稳定增长,制药企业被更多的看做成长性制造业的公司来给予估值。然而在当下,我们认为,随着整个创新药领域步入行业拐点,制药企业中具有前瞻意识、布局领先的龙头企业已经从产品布局的角度做了充分的准备,借鉴规范市场药企的估值体系显得尤为必要。

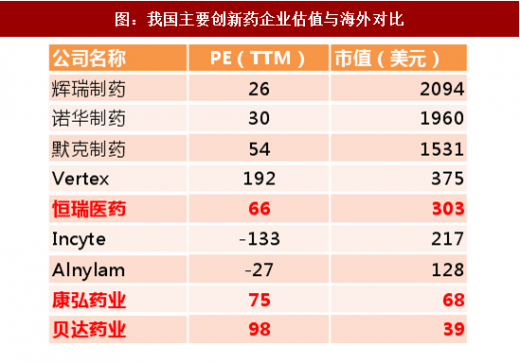

以美国为例,我们可以把制药企业分为五个层次,分别是:以新药研发为主业、尚未有销售收入和盈利的小型生物技术公司;以新药研发为主,已经有重磅产品上市实现收入,但尚未盈利或者盈利能力较弱并处在高增长阶段的中型生物技术公司;在研产品众多,产品结构以品牌专利药为主体、盈利能力较为稳定的大型制药企业;以特色仿制药为主体或者拥有大量仿制药产品的大型仿制药企业;以及品种相对较少,市场格局稳定的普通仿制药企业。我们分别对五类企业的 PE 倍数做了统计。

通过以上的统计我们可以发现,在成熟的规范化市场上市的创新药企业,由于新药一旦获得 FDA/EMA 批准后,将坐享庞大的规范市场空间,即使在市值接近 500 亿美金的高位,仍然享有50倍乃至100倍以上的动态估值,相比我国的部分创新药企业估值和市值比较,我们可以看到规范市场的巨大成长空间;同时,基于国内快速增长的市场容量以及用药结构调整的契机,国内顶尖的创新药企业若未来有望打开规范市场的大门,估值水平应逐步向规范市场的创新药公司看齐。

参考观研天下发布《2018-2023年中国医药行业市场运营现状调查与未来发展前景预测报告》

注:截至 10 月 31 日,美元兑人民币汇率以 1:6.64 计算

二、绝对估值法,研发管线优良的创新药企业新环境下应当享受高估值

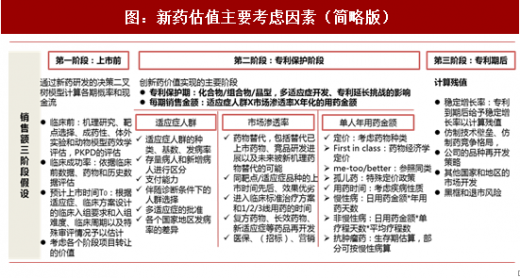

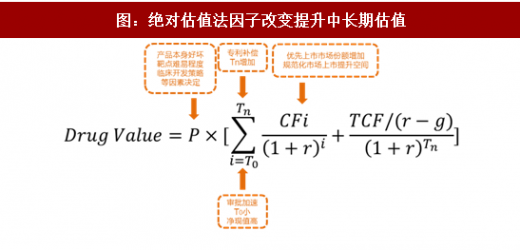

从绝对估值法的角度,新药研发型企业的每一个在研品种的估值都应基于产品本身未来预计现金流的贴现,影响药品估值的核心变量主要包括上市成功率、上市周期、上市后专利期内每一期销售额以及达峰时间,以及专利期后销售额残值、各期净利润率、永续增长率等等因素,我们初步列出如下估值框架,进一步的分析我们留待后续系列报告探讨。

根据现金流贴现模型,我们得到影响药品估值的核心一级变量,主要包括:上市成功率、上市时间、专利期到期时间以及各期现金流。在当前药政改革如火如荼和行业拐点的时阶段,我们认为这次四个核心以及变量都将受到影响:好的产品能够通过 II 期临床数据以及小规模的临床试验通过亮眼的临床表现获得优先上市的机会,提升临床试验成功率的同时将更快速的上市;政策方面整体审批流程优化和加速将提升创新药的销售专利独占期时间,专利补偿将进一步延长有价值的创新药的获利周期,而未来创新药在规范化市场上市将打开新的市场空间。

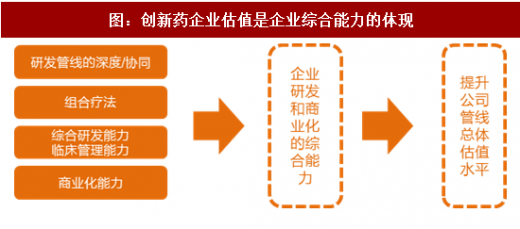

上面我们对创新药产品估值进行了分析,但我们认为,在当下国内创新药以 me-too/me-better 为主的新药研发模式,对一家创新药企业的估值不应是简单的创新药管线贴现值机械的叠加,而应当就企业所有相关研发管线的产品纵深、本身的研发体系化能力、临床资源的整合能力、市场化商业化能力进行综合的权衡。我们认为,从研发管线组合的角度,研发管线本身的深度和在研产品之间的协同效应将使得研发管线整体的估值大于单个产品简单测算的综合,通过组合疗法、商业化阶段的科室协同效应将大大提升相关在研产品未来的市场空间,而企业在临床端的综合管理和设计能力、与临床机构的深度合作等等因素将使得产品更快的上市放量,这是在创新药领域或者相关科室有积累的大型制药企业的优势;而对于中小型研发型企业来说,如果需要在竞争激烈的新药研发领域立足,需要有符合临床需求的强大的产品创新能力、独特的技术实现平台等等与大型制药企业相对不同的发展路径,才有望在激烈的市场竞争环境中获取生存空间。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。