IVD是指在人体之外通过对人体的血液等组织及分泌物进行检测获取临床诊断信息的产品和服务。我国医院里俗称的“检验检查”中的“检验”包括了IVD的大多数细分种类——如①生化诊断(clinical chem)、②免疫诊断(immunoassay)、③分子诊断(MDx)、元素诊断、微生物诊断、尿液诊断、凝血类诊断、组织诊断、血液学和流式细胞诊断等。其中前三类为我国医疗机构的主流IVD方式。

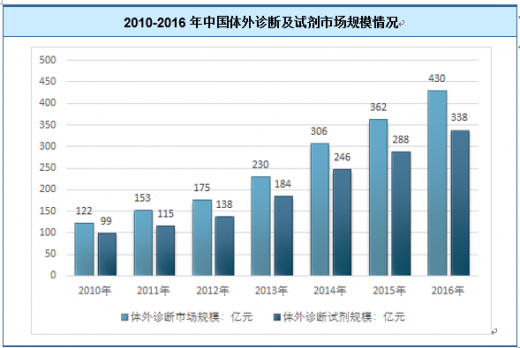

一.发展现状中国IVD行业尚处产业发展初期成长阶段,呈现基数小、增速快等特点。2016年中国体外诊断市场规模430亿元,增长远高于国际市场同期增速。医院市场需求占到体外诊断需求总量的90%以上,未来中国体外诊断行业将受益于诊疗人次数和人均检查费用的增长,预计规模增速将保持在16%~18%的较高水平。

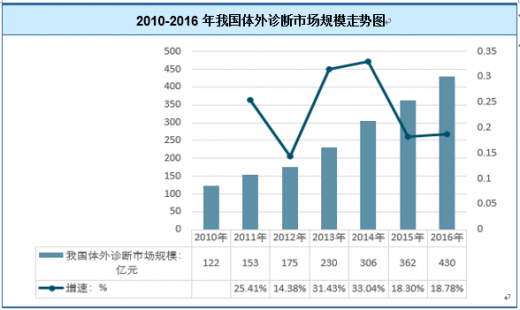

我国体外诊断行业市场增长迅猛,2010年市场规模为122亿元,2016年增长至430亿元。

2016年我国体外诊断市场规模为430亿元,较2015年的362亿元增长18.78%。

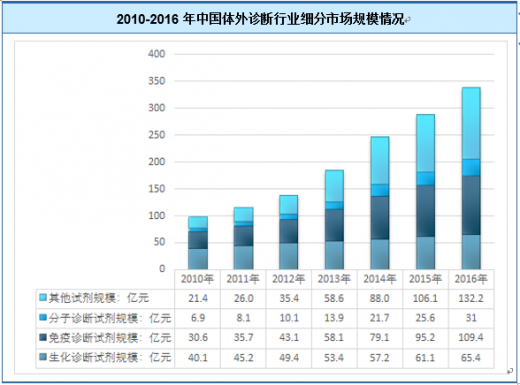

2016年我国分子诊断试剂市场规模为31亿元,免疫诊断试剂市场规模为109.4亿元,生化诊断试剂市场规模为65.4亿元,其他试剂规模为21.4亿元。

就国内现状来说,我国的诊断试剂产业仍处于弱小成长期,国内行业集中度差,规模以上企业数量较少,年销售企业过亿元的企业更少,主要为试剂厂商,辅以代理国外仪器。市场割据竞争的格局较为明显,实力较强的综合性企业还较少,行业排名靠前的企业主要是在某一领域具备竞争优势。近几年,国内诊断试剂行业集中度有所提高,国产产品得到认可。由于国产商品具有价格低,售后服务好的优势,用户多集中在二级医院和基层医院等中低端市场。

从品种上看,国内体外诊断试剂市场主要由生化、免疫试剂构成,而国际主流市场体外诊断试剂品种较为丰富,快速检测发展较为成熟。从技术上看,目前在临床应用比较广泛的免疫试剂中的肝炎、性病和孕检系列,临床生化中的酶类、脂类、肝功、血糖、尿检等系列,国内主要生产厂家的技术水平已基本达到国际同期水平,基因检测中的PCR系列基本达到国际先进水平,基因芯片、癌症系列正在迅速追赶国际水平。由于市场因素、政策因素和国内机电一体化应用技术落后等原因,微生物学等方面一些项目发展缓慢,技术水平较低。

二、发展趋势从市场竞争格局来看,罗氏在全球市场的份额最高达16%,西门子为15%,雅培和丹纳赫紧随其后,市场份额分别为12%和10%,前四大企业市场份额合计占比超过50%,为国际一线企业。强生、碧迪、Alere和希森美康等企业则在各自特色领域占据主要份额,目前国际市场已经形成Big4+X的稳定竞争格局。

而在国内,跨国企业占据了60%左右市场份额,国内重点企业包括科华生物、达安基因、丽珠、利德曼等,市场份额均低于4%,行业集中度亟待提高。随着国内技术进步逐步实现进口替代,同时随着资本市场的介入,预计市场集中度将通过并购重组等方式不断提高。在我国,IVD各细分领域普遍存在规模小,但增速远高于全球平均水平的现象,尤其是分子诊断和POCT。无论是从市场规模还是增长率来看,我国IVD行业都还存在巨大的成长空间。

未来在中国庞大的消费市场、全面放开二孩政策的人口红利和稳定增长的经济背景下,体外诊断产业将会成为最具发展潜力的行业之一。预计到2020年我国体外诊断行业市场规模将会达到1050亿元。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。