CVS 分别在 1997 年和 2004 年收购 Revco 和 Eckerd,两次收购后,CVS 股价与标普 500 相比,长期大幅跑赢指数,相对收益均一度超过 200%,两次收购均比较成功。我们在复盘 CVS 两次收购案后发现,CVS 收购案特点:(1)、店面位置与现有门店具有互补性。CVS 自有门店与被收购方门店的重合度很低,利用收购,CVS 很快进入的新的市场,在当地形成一定的占有率。(2)、CVS 无论在收入端还是成本端都比被收购企业有较大优势。

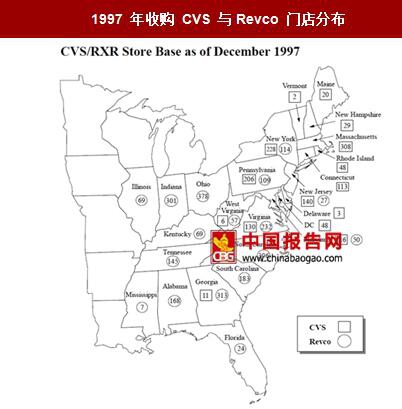

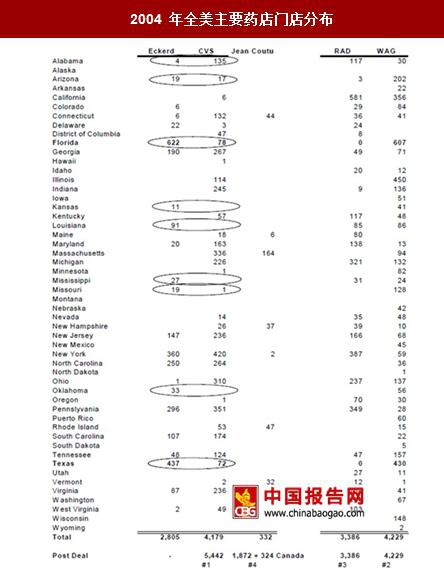

“位置”始终是零售业的要素之一,更好的位置意味着更好的客流,有了客流基础才能利用公司的经营之道,挖掘客户价值。因此,收购的第一位便是获得“位置”,得到客流的基础。在 1997 年 CVS 利用收购,快速进入了北卡、田纳西、佐治亚、伊利诺伊、肯塔基、印第安纳等多州;而 2004 年的收购使得 CVS 在德州与佛罗里达市场有了立足之地。从下图的对比我们可以清楚看到收购公司门店与 CVS 门店高度的互补性。

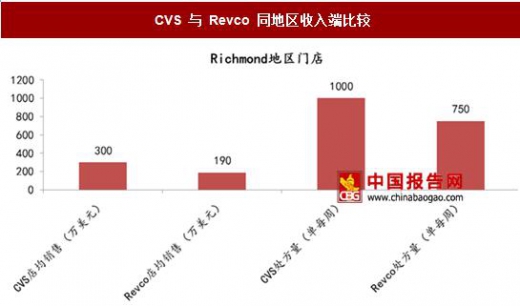

1997年CVS收购的Revco本身在收入端与CVS存在较大的差距。

以里士满地区为例,CVS 的店均销售在 300 万美元左右,Revco 为 190 万美元;处方药销量上,CVS 为 1000 单/周,Revco 为 750 单/周。

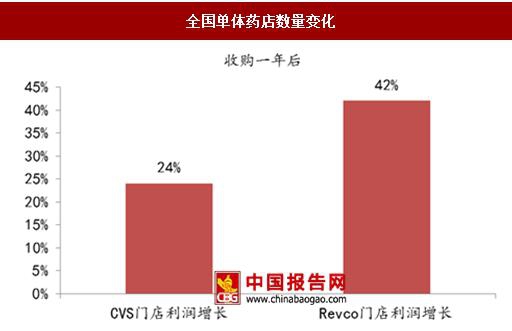

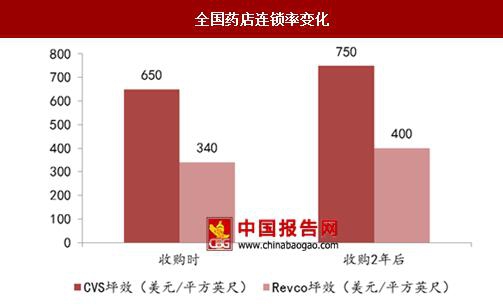

CVS 收购整合 Revco 后,收入与利润齐升。1998 年第四季度, Revco 门店利润上升十分明显, Revco 门店利润上升 42%,CVS 门店利润上升 24%。2 年后,Revco 坪效上升至 400 美元,CVS 上升至 750 美元。成本端主要降低了公司总部、财务人员、广告、物流系统、IT 系统等支出。CVS 公司整体在收购 Revco 后,营业利润率出现了较快

的提升,从 1997 收购后的 5.12%在 2000 年上升至了 6.58%。

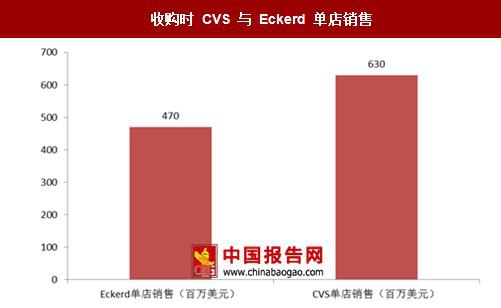

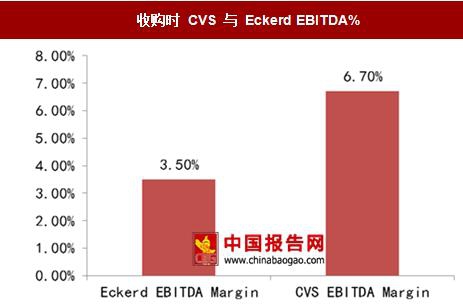

从 2004 年 CVS 收购 Eckerd 来看,CVS 门店销售及管理均优于 Eckerd。2004 年 CVS 的单店销售在 630 万美元,Eckerd 的单店销售为470万美元;CVS的息税折旧前利润率CVS为6.7%,Eckerd为3.5%。

CVS 收购 Eckerd 后主要通过精细化管理手段提升利润水平。收购前,Eckerd 存在许多管理问题:(1)、对库存损耗的管理:行业整体损耗率占收入的 1%,而 Eckerd 占 2%;Eckerd 门店前端销售的库存损耗率在 3-4%,行业为 2.0%-2.5%。CVS 在 2001 年期间,同样遇到了类似 Eckerd 的库存损耗问题,CVS 通过在一些专家的帮助下成功的将 2001 年的 1.52%销售额的库存损耗问题降低到了 2004 年第一季度的 0.92%。这样的经验也使得 CVS 能很好的在整合 Eckerd 的过程中,帮助其降低库存损耗;(2)、系统库存记录系统不佳,经常缺货导致销售损失;(3)、员工上岗时间管理不善,收银台经常缺人,用户体验差;(4)、在店面时间上,Eckerd 只有 10%的延长营业时间,而 CVS 在 25%。

因此,我们判断,这次收购的收益主要来源为对 Eckerd 进行更精细化管理。收购后,虽然没有直接店面数据的比较,但从 CVS 整体的经营利润率来看,2004 年收购 Eckerd 后,CVS 的经营利润率一直处于上升的趋势,从 2004 年的 4.75%,一路上升至 2007 年的 6.28%,所以这依然是一次成功的收购。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。