1、预计短期钴价仍将保持强劲势头

预计国内电解钴价格年内将冲击60万元/吨。近期,钴产品价格上涨最为集中体现在电解钴站稳50万元/吨(单月涨幅达到11.6%,周涨幅达到4.0%);受到下游消费端和中间生产商采购影响,钴盐(重点产品为硫酸钴和氯化钴)表现出明显上涨迹象。伴随新能源领域的爆发增长,钴原料长期的供应压力将进一步增大,市场预期到原料短缺风险的存在,提前备货的行为将加速价格的上涨,预计海外MB钴(低级)价格有望突破35美元/磅,国内钴价运行区间为50-60万元/吨,并有望冲击60万元/吨的高位。

注:数据截止时间为2017年11月30日,国内股氧化物为现货最低价

2、上游矿山定价模式调整,短期驱动钴价加速上行

参考观研天下发布《2018-2023年中国钴行业市场需求现状分析与投资前景规划预测报告》

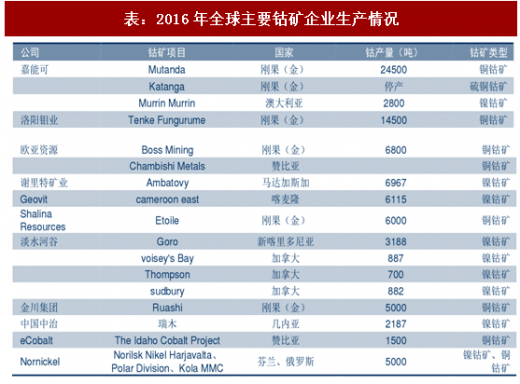

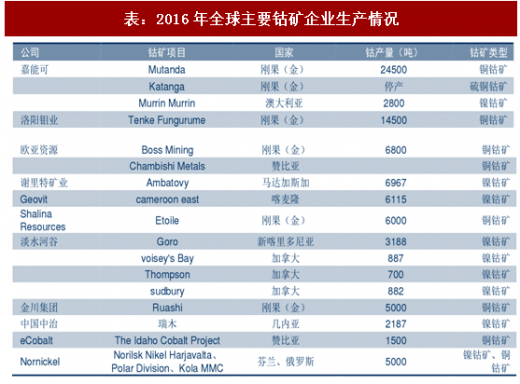

目前,钴上游矿山和冶炼加工厂商正在进行2018年钴供应协议的谈判,鉴于未来新能源汽车对于钴消费的强劲拉动以及新增矿山产能不及预期等因素影响,嘉能可、洛阳钼业、欧亚资源等大型跨国生产商坐拥矿山资源,三家公司产量合计占比超过40%,占据主导优势,而上游资源供应商欲取代MB钴报价乘以折算系数的计价模式,而采用固定加工费用的定价模型,从而获得更多钴价上涨带来的产业链利润。

改变计价模式将可能抬升矿采购成本。假设海外市场低品级矿以30美元/磅的MB报价计算(实际目前报价已经超过32美元/磅),按照82折的折价系数,下游冶炼厂商的采购价格预计在24.6美元/磅,如果采用3.55美元/磅的固定加工费,意味着冶炼端的原料采购价格将上升至26.45美元/磅,固定加工费定价有利于拥有自有矿山或是在刚果(金)有原料采购布局的上游资源公司,而给中游钴盐加工企业带来了原料采购价格上涨的压力。计价逻辑上的改变中长期将对钴产业链利润进行重新分配,而短期将使得价格预期偏向于上游资源。

3、前期低价库存消耗,成本驱动国内外价差收窄

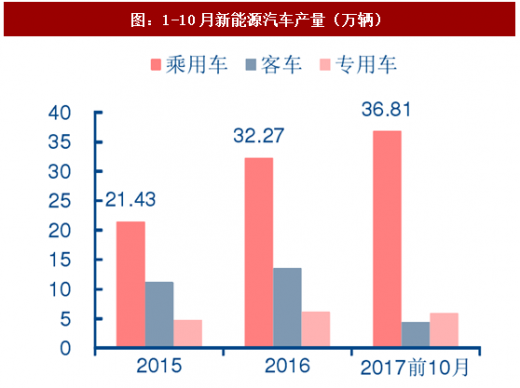

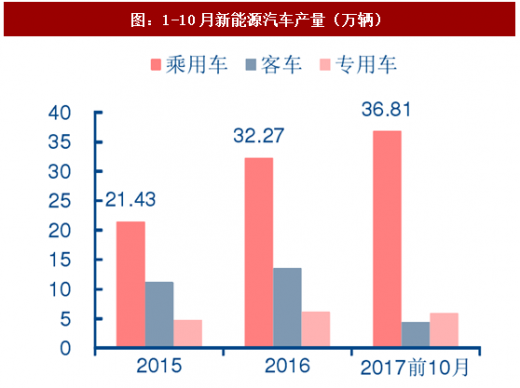

新能源汽车产销保持快速增长,企业低价库存加速消耗。中国10月新能源乘用车销量6.5万辆,同比增速102%,环比增加0.7万辆,双积分等政策的出台成为未来新能源可预期高速增长的核心驱动力,预计全年实现70万辆的预期目标概率很大。

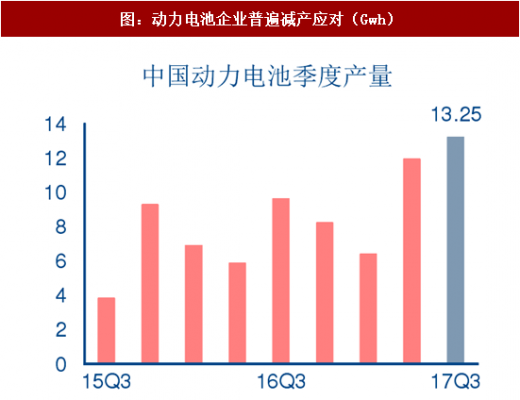

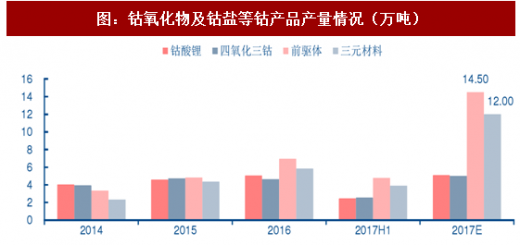

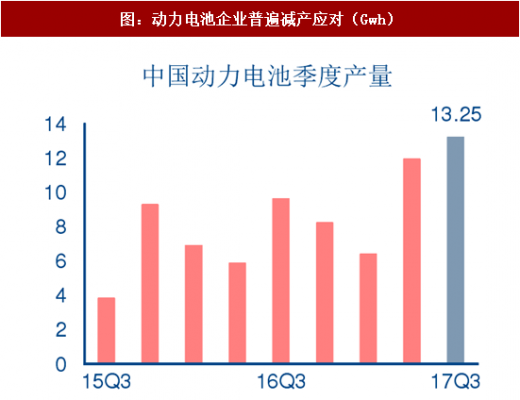

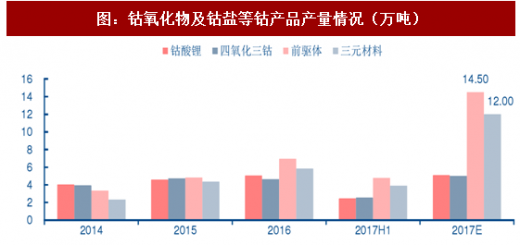

补贴调整力度预期偏强电池企业减产应对,但正极材料企业出货保持平稳。根据真锂研究数据,前十月锂电池装机仅为18.1Gwh,四季度电池企业减产去库存以应对补贴退坡以及产能过剩,虽然磷酸铁锂受到较大影响,但三元正极材料出货情况相对正常,预计2017年全年三元前驱体产量将达到14.5万吨,同比增长101%,三元材料产量将达到12万吨,同比增长105%,因此对于钴盐的需求仍然很强劲。

上游钴矿以及湿法冶炼中间品进口累计增速下滑,中游加工企业低价库存加速去化。根据海关数据,三季度中国进口钴矿砂及精矿2.64万吨,同比下降18.3%,三季度进口钴湿法冶炼中间品3.96万吨,同比下降10.4%。钴进口增速进一步下滑,企业原料库存加速去化,由于未来几年钴新增产能有限,原料短缺的风险日益上行。目前正极材料厂多数仅维持一个月左右的生产库存,伴随进口对于国内低价库存消耗的补充,成本端因素国内外价差进一步收窄,国内钴价长期盘整后受上述因素催化加速上行。

预计国内电解钴价格年内将冲击60万元/吨。近期,钴产品价格上涨最为集中体现在电解钴站稳50万元/吨(单月涨幅达到11.6%,周涨幅达到4.0%);受到下游消费端和中间生产商采购影响,钴盐(重点产品为硫酸钴和氯化钴)表现出明显上涨迹象。伴随新能源领域的爆发增长,钴原料长期的供应压力将进一步增大,市场预期到原料短缺风险的存在,提前备货的行为将加速价格的上涨,预计海外MB钴(低级)价格有望突破35美元/磅,国内钴价运行区间为50-60万元/吨,并有望冲击60万元/吨的高位。

表:钴现货价格与变化表

注:数据截止时间为2017年11月30日,国内股氧化物为现货最低价

图:国内现货钴价有望冲击60万元/吨高位

2、上游矿山定价模式调整,短期驱动钴价加速上行

参考观研天下发布《2018-2023年中国钴行业市场需求现状分析与投资前景规划预测报告》

目前,钴上游矿山和冶炼加工厂商正在进行2018年钴供应协议的谈判,鉴于未来新能源汽车对于钴消费的强劲拉动以及新增矿山产能不及预期等因素影响,嘉能可、洛阳钼业、欧亚资源等大型跨国生产商坐拥矿山资源,三家公司产量合计占比超过40%,占据主导优势,而上游资源供应商欲取代MB钴报价乘以折算系数的计价模式,而采用固定加工费用的定价模型,从而获得更多钴价上涨带来的产业链利润。

表:2016年全球主要钴矿企业生产情况

改变计价模式将可能抬升矿采购成本。假设海外市场低品级矿以30美元/磅的MB报价计算(实际目前报价已经超过32美元/磅),按照82折的折价系数,下游冶炼厂商的采购价格预计在24.6美元/磅,如果采用3.55美元/磅的固定加工费,意味着冶炼端的原料采购价格将上升至26.45美元/磅,固定加工费定价有利于拥有自有矿山或是在刚果(金)有原料采购布局的上游资源公司,而给中游钴盐加工企业带来了原料采购价格上涨的压力。计价逻辑上的改变中长期将对钴产业链利润进行重新分配,而短期将使得价格预期偏向于上游资源。

3、前期低价库存消耗,成本驱动国内外价差收窄

新能源汽车产销保持快速增长,企业低价库存加速消耗。中国10月新能源乘用车销量6.5万辆,同比增速102%,环比增加0.7万辆,双积分等政策的出台成为未来新能源可预期高速增长的核心驱动力,预计全年实现70万辆的预期目标概率很大。

图:1-10月新能源汽车产量(万辆)

图:动力电池企业普遍减产应对(Gwh)

补贴调整力度预期偏强电池企业减产应对,但正极材料企业出货保持平稳。根据真锂研究数据,前十月锂电池装机仅为18.1Gwh,四季度电池企业减产去库存以应对补贴退坡以及产能过剩,虽然磷酸铁锂受到较大影响,但三元正极材料出货情况相对正常,预计2017年全年三元前驱体产量将达到14.5万吨,同比增长101%,三元材料产量将达到12万吨,同比增长105%,因此对于钴盐的需求仍然很强劲。

图:钴氧化物及钴盐等钴产品产量情况(万吨)

上游钴矿以及湿法冶炼中间品进口累计增速下滑,中游加工企业低价库存加速去化。根据海关数据,三季度中国进口钴矿砂及精矿2.64万吨,同比下降18.3%,三季度进口钴湿法冶炼中间品3.96万吨,同比下降10.4%。钴进口增速进一步下滑,企业原料库存加速去化,由于未来几年钴新增产能有限,原料短缺的风险日益上行。目前正极材料厂多数仅维持一个月左右的生产库存,伴随进口对于国内低价库存消耗的补充,成本端因素国内外价差进一步收窄,国内钴价长期盘整后受上述因素催化加速上行。

资料来源:观研天下整理,转载请注明出处(ZQ)

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。