周期研判:供给侧改革政策加速落地,关注未来价格弹性。

8 月 9 日,山东发改委公布文件,其在 7 月 24 日印发《山东省 2017 年煤炭消费减量替代工作行动方案》的通知责令山东魏桥和信发关停电解铝产能 321万吨,供给侧改革最大利好落地。

我们判断,未来中国电解铝产能限制政策会严格执行,由此推算全球电解铝供需将重回短缺,价格有望进一步上行,市场对电解铝价格的判断上存在较大分歧,未来铝价有望持续成为电解铝板块上行的驱动因素,原铝在四季度到明年初完成库存去化且价格上行。

上市公司全年盈利预计将持续改善,且加速资产负债表修复,维持增持评级:神火股份、云铝股份、中国铝业、南山铝业。

此外,我们认为铜价格受全球宏观经济改善和潜在新兴经济体需求拉动需求有望恢复增长,增持评级:紫金矿业、江西铜业、云南铜业等。

稀土价格大幅上行,关注价格上涨持续性和下游传导。

稀土价格出现大幅上行,氧化镨钕本周大幅上涨 22.9%,氧化镝上涨 15.7%。我们判断稀土价格未来有望持续上行,并且加速向磁材板块转导。增持评级:盛和资源、厦门钨业、中科三环、正海磁材等。

锂电原材料:继续推荐钴、锂、硫酸镍板块。

近期市场对新能源汽车积分政策落地时间的判断造成板块调整,而我们认为原材料环节无需担忧。下游正极材料产线密集投产,将大幅拉动 2017~2018 年上半年锂、钴等锂电原材料需求,碳酸锂/氢氧化锂价格和钴价格有望因此持续上行。

参考中国报告网发布《2017-2022年中国小金属行业运营态势与投资价值评估报告》

长期来看,以 Model3 为代表的爆款大带电量量产车型开始产能爬坡,将进一步加速消化锂钴资源和加工产能新增供给。增持评级:天齐锂业、赣锋锂业、寒锐钴业、洛阳钼业。受益标的:华友钴业、格林美。

黄金板块酝酿机会。当前市场一致预期美联储 9 月缩表。

12 月加息,美国货币政策路径一致预期形成。7 月美国就业市场继续向好,并且薪资出现上行,未来有望加速传导到通胀端,同时考虑到原材料价格普涨,未来实际利率可能出现下行。结合地缘政治风险频发,黄金板块酝酿机会。

增持评级:紫金矿业,受益标的:山东黄金、中金黄金、银泰资源等。

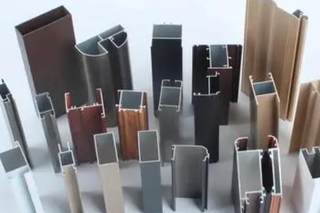

金属加工板块估值逐步体现吸引力。

伴随金属加工上市公司逐步构筑专业细分领域进入壁垒,行业龙头配置价值显现,增持评级:明泰铝业、南山铝业、钢研高纳;受益标的:亚太科技、东睦股份、云海金属、海亮股份、楚江新材。

2. 一周板块运行:政策预期波动带来调整

调整系去产能政策预期波动,而供需再平衡带来的是趋势性机会。全周SW 有色下跌 1.2%,沪深 300 下跌 1.6%,创业板指上涨 1.3%。板块方面,稀土板块大幅上行 9.6%领涨板块。

3. 重点数据:中国 PPI 持续走高

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。