铝是目前六大基本金属品种中唯一未来需求向好的品种,从中国和美国的铝消费结构差异来看,未来轨道交通、汽车、飞机等会加大对铝材的需求,填补建筑用铝需求的下滑; 而供给侧改革限制电解铝冶炼的投资, 未来投资带来的产能增量有限。 2015年全年中国电解铝产量约为 3100 万吨左右,根据统计目前全国未受到减产影响的产能约为 3400 万吨, 加上在建的项目为 296 万吨产能, 因此潜在产能为 3696 万吨 (亚洲金属网数据) ,按照电解铝需求的年复合增速为 5%计算,2016 年电解铝产量将达到3255 万吨,以潜在产能计算产能利用率达到 88%,2017 年以后或将出现产能瓶颈。

目前社会库存与交易所库存在 3 月以来持续下行;铝材产量同比大于电解铝产量同比且同比增速差加大, 显示电解铝供不应求。 而另外一边是电解铝复产进度缓慢,目前铝价不足以支持高成本产能复产,是目前供应无法增长的原因。成本在12000 元/吨的高成本产能复产成本为 1000~1500 元/吨,电解铝价格需要达到 13000元/吨左右方能有大量复产。

中国,美国铝消费结构比较

社会库存&交易所库存不断下降

铝材产量同比大于电解铝产量,行业去库存加速

电解铝现金盈利并未持续达到 1500 元/吨的复产线

2016 年中国电解铝供需平衡表

铝主要应用在交通运输、建筑、电力、包装等相关领域。在全球铝消费中占比最大的是交通运输 (25%) , 其次为建筑 (23%) 。 在我国铝消费结构中占比最大的是建筑 (27%) ,其次是交通运输(20%) 。

中国铝下游需求结构

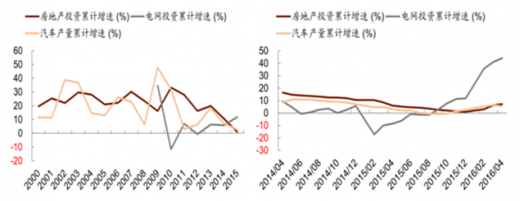

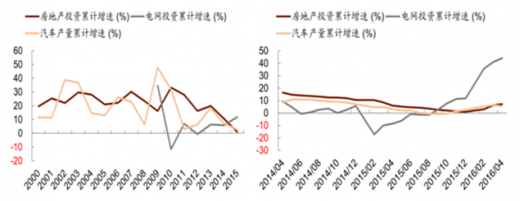

房地产、 电网投资以及汽车行业经历了 2015 年的总体放缓后, 在 2016 年有所起色。 2016年以来全国房地产投资、电网投资以及汽车产量累计增速均呈现出上升趋势,1~4 月累计同比分别上升 7.2%、44.2%以及 5.5%。随着经济转型和消费升级,消费相关的铝需求(电子、电器、包装)以及汽车和轨交的轻量化需求将发挥越来越大的作用,比如电力行业铝代铜、 汽车行业铝代钢、 铝代锌等。 我们预计 2016 年全国铝需求同比增长 6~7%。

铝主要下游应用领域需求增速加快

2015年四季度国内外电解铝价格创新低,国内电解铝价格最大跌幅达到 18%至 9,550 元/吨。 在这一价格水平下, 全球及国内电解铝产能现金亏损面接近 70%。

2015 全年减产及关停规模达到 491 万吨/年左右,并且 14 家铝业承诺已关停产能计划不再重启,同时已建成产能至少在 1 年内暂不投运。

2015 中国电解铝减产及关停产能列表

由于电解铝 80%左右的成本来自于电力和氧化铝,去年底以来国内氧化铝价格已从低点回升 400 元/吨,有望对成本形成进一步支撑;海外电解铝受到前期低价的影响减产明显,且除了中东地区外基本没有新增产能,排除中国以外的海外市场供给将持续偏紧。

全球电解铝成本曲线

全国电解铝成本曲线

根据统计,2015 年电解铝行业新增产能约 500 万吨,新增产能主要集中在具备成本优势的西部地区,截至年底总产能约 4,000 万吨,2016~17 年新增产能将降至 400 万吨左右,行业产能利用率将从 77%提高至 80%。预测 2016/2017 年中国电解铝需求增速为 6.8%/6.2%,产量增速为 6.5%/6.1%,SHFE 铝均价分别为 12,000/12,200 元/吨,同比-2%/+2%。全球方面, 预计原铝 2016 年和 2017 年分别过剩约 131 万吨和 311 万吨, LME2016年和 2017 年铝均价分别为 1,650 美元/吨和 1,800 美元/吨。

全球原铝供需平衡表

资料来源:观研天下WW整理,转载请注明出处

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。