参考观研天下发布《2018-2024年中国钢铁产业市场规模现状分析及未来发展方向研究报告》

矿石的供需格局相对明了。需求端,上文已经论述过,2018年国内钢铁供给增量有限,全年产量减少约382万吨,国外新增产能约1260万吨,其中可能还存在以废钢为原料的电弧炉,总体而言,矿石需求端2018年增量有限。

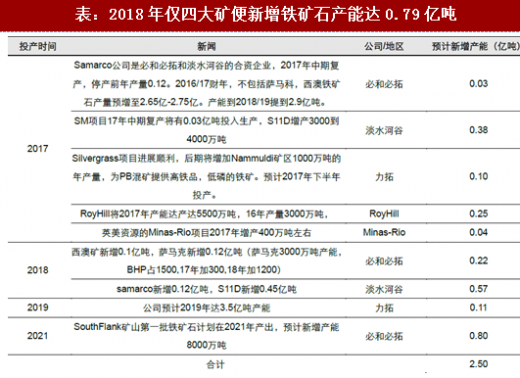

相比于需求端,铁矿石供给至今仍处于扩张通道。据不完全统计,2018年,仅四大矿便新增铁矿石产能达0.79亿吨,且属于成本较低部分,进而导致全球铁矿石供给曲线继续向右下方移动。综上而言,预计铁矿石价格2018年同比走势趋弱,进而有望继续奠定钢铁冶炼环节在产业链中相对强势地位。

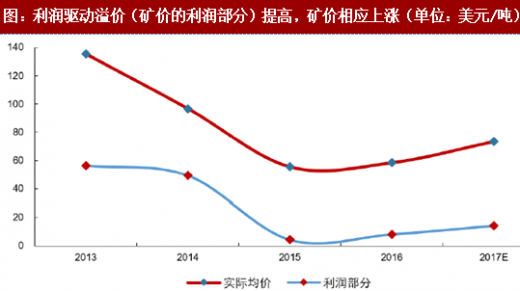

不过,也需要注意的是,供需弱势未必意味着矿石价格便能一跌到底。我们在《20171011非理性繁荣,还是合理性上涨?——矿价背后的普适逻辑》报告中,通过总结过往经验发现,矿石价格由成本与利润组成的二元结构属性,其背后逻辑或源于高集中度之下的议价能力相对增强。

考虑到2018年钢价相对稳定、矿价趋弱,冶炼环节盈利能力相比2017年理应仍有提升。反作用于矿价,高位盈利或也将使得矿石定价中的利润部分相对丰厚,2018年矿石价格虽相对弱势但恐难深调。

3、投资:以史为鉴,盈利驱动,节奏重于趋势

今年年初的强势,到2季度的惨烈,再到3季度力挽狂澜,钢铁板块行情似乎扑朔迷离。为了深入了解钢铁股投资逻辑,我们对钢铁板块历史股价进行了详细复盘。

4、复盘:盈利为纲,占优阶段往今有别

不鸣则已,一鸣惊人。市场的苛刻,成就了钢铁的爆发力。1、钢铁,占优段少,爆发力惊人。历史来看,钢铁板块出现相对收益的机会相对较少,但爆发力惊人。回顾05年至今,钢铁核心占优区间有9大阶段,历时50个月,仅32%时段跑赢万得全A。但可敬的是,9次占优大盘中,钢铁6次位列全行业第一,1次第三,1次第五,仅1次跌出前五。经济、产业、市场给予钢铁的际遇短暂,因而每一次出场,必定是其韬光养晦后的华丽绽放。

2、盈利为纲,成于周期两端,供给侧助力。每一次相对收益的获取,必是以盈利改善为前提,价重于量、重于成本,但偶尔成本坍塌也能助力。具体而言,2014年以前,钢铁相对收益的取得,通常发生在经济周期复苏与繁荣两阶段,并且呈现一定两端分化格局。这与钢铁处于中游,两端受挤压的行业属性不无关系,往往在需求刚有启动而上游未知以及需求鼎盛情况下,方能获得相对收益。2014年以后,增量资金烘托出2014年的相对收益,2016年以后,钢价强则股票强,概是供给侧改革的馈赠。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。