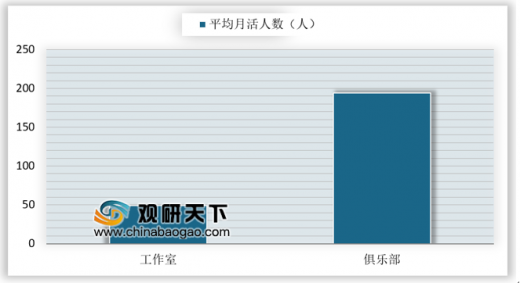

目前在国内健身市场主要以传统健身房、私教工作室、新兴健身机构和线上健身平台等四大发展模式为主。2018年-2019年,工作室月均收入为183551.29元,而在2017年-2018年,这一数据为167425.27元,同比增长9.36%;俱乐部的月均收入为331386.37元,同比下降8.60%,上一统计年度,健身俱乐部的月收入为362579.37元。

参考观研天下发布《2019年中国健身行业分析报告-行业调查与未来趋势研究》

虽然在月收入方面,工作室和俱乐部呈现出一增一降的态势,但在会员来源方面却是一致的。工作室续卡用户和新开卡用户的比例为17.46%:82.45%,俱乐部续卡会员和新开卡会员的比例为11%:89%。可见无论健身房还是工作室,新增用户是都是其主要收入来源,健身房在日后需要在保持新开卡用户持续增长的同时,提升续卡用户比例,挖掘和满足更多的用户需求。

| 排名 |

品牌 |

店面总数 |

营业额预估 |

| 1 |

一兆韦德 |

130+ |

19-20亿 |

| 2 |

金吉岛 |

400+ |

17-18亿 |

| 3 |

威尔士 |

150+ |

16-17亿 |

| 4 |

银座健身 |

110+ |

13-14亿 |

| 5 |

银吉姆 |

100+ |

10-11亿 |

| 6 |

古德菲力 |

80+ |

7-8亿 |

| 7 |

舒适堡 |

30+ |

6-7亿 |

| 8 |

奇迹健身 |

80+ |

5-6亿 |

| 9 |

力美健 |

50+ |

5-6亿 |

| 10 |

壹健身 |

50+ |

4-5亿 |

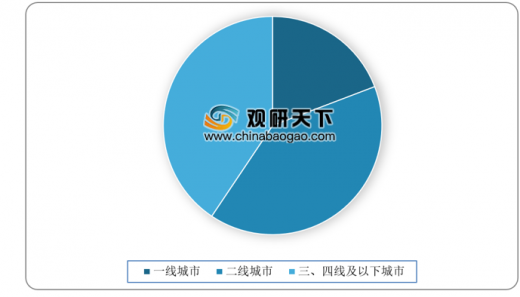

从我国健身企业的分布区域来看,健身业在一、二线城市有了较快的发展,占有率也基本达到饱和状态,但是三、四线及以下城市还有许多潜在的市场没有得到充分的发展。在我国健身行业市场规模不断扩大的背景下,一些前期相对成熟的健身品牌将继续深耕三、四线及以下城市,抢占市场份额,实现连锁经营。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。