100%果汁是用鲜果直接榨汁不加水(NFC)或浓缩果汁加水还原制成的纯果汁饮品(FC)。

相较于FC果汁,我国NFC果汁行业尚处于起步阶段且发展缓慢。主要是受限于: 1)NFC果汁价格普遍较高,大众消费者暂时接受度有限。 汇源 100%果汁的市场价格大致在 10.5元/L,而目前NFC果汁价格最便宜的派森百为 42 元/L,价格差距较大。加之国内消费者普遍对NFC果汁没有足够的了解,大部分消费者还是会更倾向于FC果汁; 2)行业壁垒高导致NFC果汁难以形成规模。 传统果汁走的是常温渠道,而NFC果汁的运输与终端销售均需冷藏,对经销商的要求也高于浓缩果汁。而国内目前还不具备完善的冷链运输系统和冷藏仓储管理,导致鲜有企业涉足该行业。那些已经存在于市场中的NFC果汁产品不是公司规模较小,就是行业经验不够丰富,无法形成规模效应。

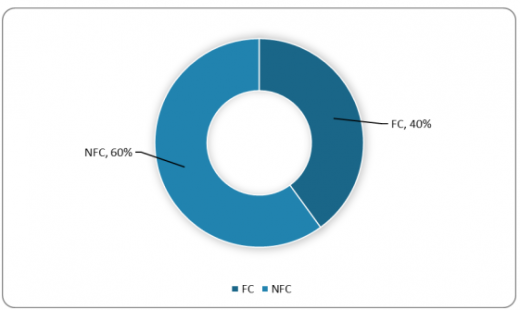

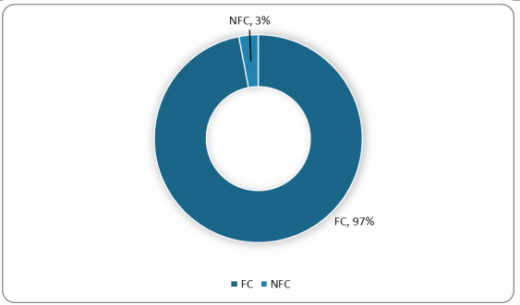

2015年中美100%果汁消费结构对比

美国

中国

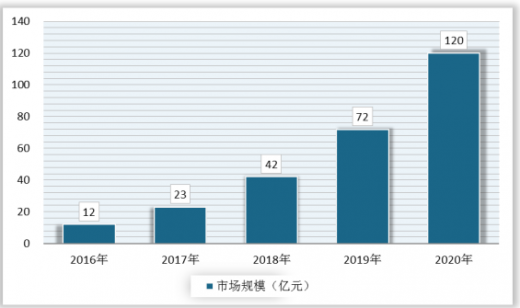

NFC果汁市场

从我国目前的市场格局来看,NFC果汁主要是以零度果坊和森美等为代表。零度果坊于2011年夏天开始销售NFC果汁,300ml/瓶的100%鲜榨果汁售价在16元左右,2012年底还只在15个城市有经销商,但到了2013年7月便迅速上升至30个,渠道扩张速度不到一年即翻了一番。销售额每月环比增速也基本能保持在20%左右。而天溢2014年春季才推出自有品牌森美NFC橙汁。作为NFC果汁的后起之秀,森美已陆续进入包括北京、上海、重庆、成都、广州、深圳、香港在内的全国7大城市的900多家高端商超。另外,公司开始布局特殊渠道,目前产品已经进入300家拥有冷链的终端面包店,平均月销量约为80瓶/店。公司还与星巴克签订合作,其全国星巴克NFC橙汁将有森美提供,而与其他高端咖啡店Costa正在商谈中,相信不久就会有合作。总体来说,国内NFC果汁还处于起步阶段,竞争格局尚未稳定。零度果坊目前销量排名第一,而森美则大有赶超之势,其他NFC果汁还是以区域小品牌为主。

参考观研天下发布《2018年中国100%纯果汁行业分析报告-市场运营态势与发展趋势研究》

FC果汁市场

FC果汁方面,冷藏产品上以味全表现较为突出;常温市场汇源则是绝对龙头。但目前冷藏产品已经占到100%果汁1/3的销售额比重,因此,我们认为,汇源虽然在100%果汁常温领域拥有绝对优势,但未来也势必会转向“常温、冷藏两条腿走路”的方向上去,行业竞争程度将更加严峻,看好同时拥有“品牌”+“渠道”优势,能够精准定位消费人群个性化需求的企业在当中脱颖而出。

根据海外果汁市场发展现状来看,两者之间确实存在相互争夺市场份额的关系。由于国外消费者具有一定的消费能力且有成熟的消费理念,他们往往会在FC与NFC果汁之间做出选择。然而根据目前国内的果汁消费市场,我们认为这两者暂且不具备可比性。

首先,这两个品类间所定位的消费人群不同。FC由于其高性价比的特性主要针对大众消费者,而NFC果汁聚焦的是小众高端消费群体;其次,两者的销售战略和渠道也会有所差异。前者可实行全面覆盖战略,通过渠道深度铺垫,打开市场的销售规模;后者则是精选一二线城市的高端商超、咖啡店等,通过口碑营销,打造品牌效应。

美国目前果汁在果汁饮料行业市场份额为60%,FC与NFC果汁市场份额占比稳定在40%和60%。中国100%果汁还远未达到行业天花板,不具备两者之间直接相互竞争的条件。因此,与其把FC和NFC看做竞争对手,不如把它们看成100%果汁行业的一个整体。随着国内消费者的消费理念升级,饮料消费结构发生变化,FC和NFC果汁将同时迎来快速增长时期。

2016-2022年NFC果汁市场规模预测

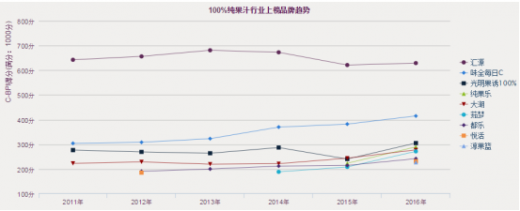

C-BPI排名

在中国100%纯果汁行业最具影响力品牌C-BPI排名中,汇源位居第一,C-BPI得分629分;味全每日C第二名415(分);光明果诱第三名305(分);纯果乐第四名289(分);大湖第五位277(分);茹梦第六位271(分);都乐第七位242(分);悦活第八位231(分);淳果篮第九位227(分)。

资料来源:工信部、中国企业品牌研究中心、观研天下整理,转载请注明出处

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。