参考观研天下发布《2018年中国白卡纸行业分析报告-市场深度调研与发展前景预测》

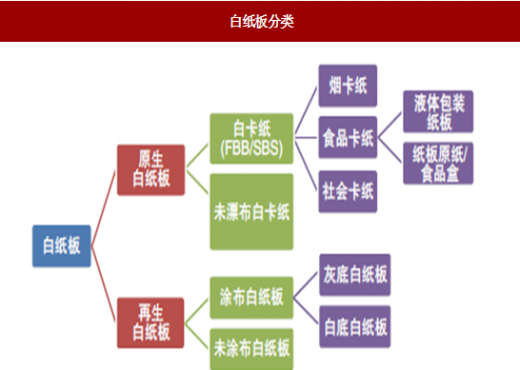

过去几年,中国白卡纸和涂布白纸板市场的发展受到业内瞩目,一方面是由于产能增速较快,另一方面是由于白纸板从净进口转为净出口,且出口量不断增大。因此,以原生木浆为原料的白卡纸和以废纸为主要原料的涂布白纸板的国内终端市场结构和增速规模成为业内企业分析的重点。在新增产能方面,相关企业如博汇纸业、APP 纸业陆续投放的百万吨级白卡纸机,以及广西斯道拉恩索林浆纸一体化项目一直是新闻媒体追逐的焦点。有鉴于此,RISI 亚洲区北京办公室发布了关于中国白卡纸及白纸板市场的深度研究报告,分别对白卡纸及涂布白纸板市场的竞争格局、主要纸种、终端产品结构、主要生产企业、标杆成本进行了比较,以及对进出口变化趋势进行了全面充分的分析,分析所涉及数据根据终端用途分类统计。白卡纸和涂布白纸板均属于白纸板范畴,白纸板分类(根据终端用途分类,下同)。

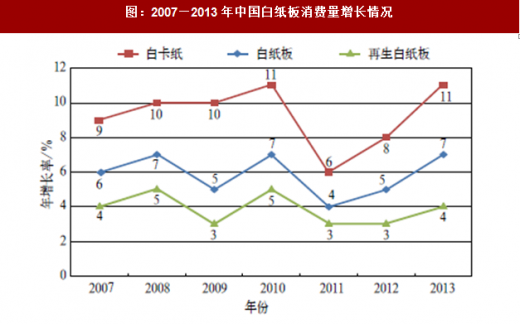

2007—2013 年中国白纸板消费量增长情况可以看出,自2007 年起,中国白纸板消费量年增长率已回落到10%以下,将白卡纸和以废纸为主要原料的再生白纸板分开看,白卡纸消费量的年均增长率仍然维持在9%以上,一直在推动白纸板总体消费量的增长,而以灰底白纸板为主的再生白纸板消费量年均增长率仅维持在4%左右。

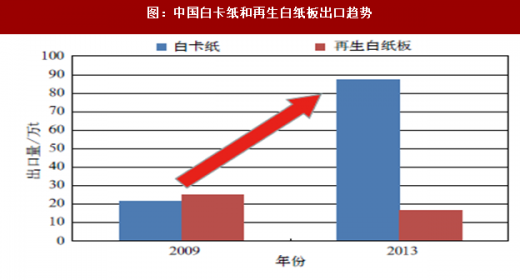

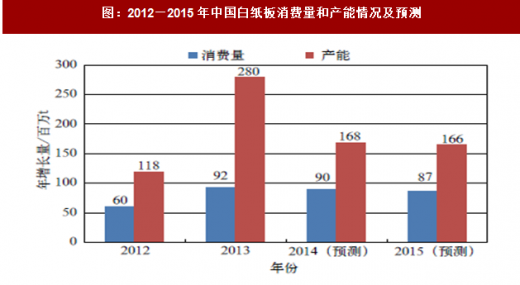

同一时期,中国白纸板的总产能扩张速度一直超过需求量的年均增长速度(仅2009 年除外),这也导致白纸板产能总体开工率下滑以及某些细分纸种供求失衡。同时,中国国内生产的各类白卡纸及涂布白纸板也成功取代大量进口产品并为扩大出口奠定了基础。中国从2012 年起正式成为白纸板的净出口国,并且净出口量在2013 年增加到30 万t。中国的白纸板进口依存度也从2006 年的12%下降到2013 年的5%。

从白纸板分类上看,再生白纸板消费量仍然占白纸板总消费量的主要部分,约为61%。2013年,以原生木浆为原料的白卡纸的消费量占白纸板总消费量的39%左右,比2006年提高了8个百分点。白卡纸消费量年增长率2013年反弹到11%,主要受益于液体包装纸板和食品级卡纸消费量的高速增长。液体包装纸板目前仍然以进口为主,2013年进口量为40万t,约占液体包装纸板总消费量的63%,但这一数字在2006 年曾高达80%。纸杯纸消费量目前约占白卡纸总消费量的13%,即75万t 左右。国内的主要白卡纸生产企业近几年也纷纷将发展重心转移到这些纸种的开发和生产上。

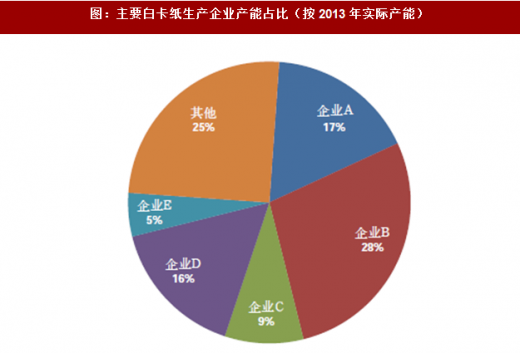

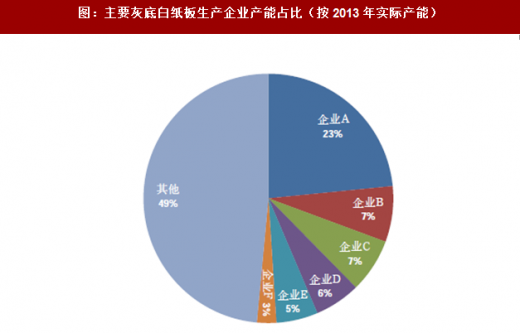

白纸板的产能集中度有所差异。中国白卡纸产能集中度目前已经达到较高水平,前5家主要生产企业的累计产能已经占到中国白卡纸总产能的75%。中国11家主要白纸板生产企业产能分布如下:环渤海经济区有山东博汇纸业股份有限公司、山东万国太阳白卡纸、玖龙纸业(河北永新)、玖龙纸业(天津), 长三角经济区有宁波亚洲浆纸有限公司、宁波中华纸业有限公司、浙江永泰纸业集团股份有限公司、浙江正大纸业集团有限公司、江苏博汇纸业有限公司, 珠三角经济区有玖龙纸业(东莞)、东莞金田纸业有限公司、东莞建晖纸业有限公司、珠海红塔仁恒纸业有限公司、理文纸业(广东), 西南地区有广西金桂浆纸业有限公司,成渝经济区有玖龙纸业(重庆)。由此看来,中国白纸板生产企业的纸厂目前仍主要集中在沿海三大经济带区域,但是西南地区是这几年白卡纸产能重点发展的区域之一,包括已经投产的广西金桂浆纸业有限公司,建设和计划中的江西晨鸣纸业有限责任公司食品卡纸项目,以及广西北海斯道拉恩索的液体包装纸板项目。

从白纸板进出口情况来看,白卡纸在进口和出口方面目前都占据了主导地位,其中,2013年液体包装纸板的进口量占白纸板总进口量的55%,为40万t,而白卡纸进口量占白纸板总进口量的90%,接近66.5万t。如图5所示,白卡纸出口量为87.1万t,占白纸板总出口量103.5 万t 的84%,其中一般涂布白卡纸(或称社会卡纸)出口量约74万t,占白纸板总出口量的72%左右。

由于白卡纸出口的快速增长,2013 年中国白纸板总出口量也首次突破100万t(据初步统计,2014 年中国白纸板总出口量超过了160万t)。此外,值得注意的是,2013年涂布白纸板中的灰底白纸板和白底白纸板的进口量为6.6 万t,下降40%以上,而涂布白纸板的出口量与2013年相比增长50%以上。进出口方面的数据变化也从侧面反映了中国涂布白纸板市场的供需失衡态势。

2013 年中国再生白纸板产能的总体开工率估计在70%以下,而对于终端的分析显示,灰底白纸板在2013 年的需求增长处于过去8 年以来的最弱水平。

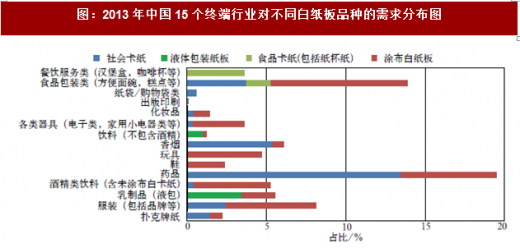

对于包装纸板生产企业来说,对市场趋势的判断以及产能的投放越来越取决于对终端的深入理解和研究。RISI 共研究了包括香烟、乳制品、药品、酒类、饮料、食品、玩具、服装、鞋类、化妆及护理用品等15 个终端行业,包括每一个终端行业白卡纸和涂布白纸板的消费量以及增长前景预测。研究表明,过去7年间,药品、食品和服装是白纸板需求量最大的3个终端行业。

2013 年追踪的15 个终端行业白纸板消费量总计占白纸板总消费量的78%。基于建立的产品终端需求增长模型的预测,未来5 年内液体包装纸板将是增长最快的细分纸种;纸杯纸次之;再生白纸板的增长速度最为缓慢,相比过去5 年增长速度放慢近一半。 从终端行业方面看,饮料、乳制品、餐饮服务以及食品包装行业白纸板的需求增长速度依然会保持在7.5%~ 13.0%。从需求绝对数量上看,药品、食品以及餐饮服务这3 个行业将是白卡纸增量最主要的3个终端行业;总体来看,未来5 年,白卡纸消费量的增长速度将保持在7%左右,而再生白纸板的增长速度将下降超过1个百分点。受此影响,白纸板总体消费量的年增长速率到2018 年将维持在4%~ 5%左右的水平。另一方面,白纸板的产能扩张速度至少在2014 年及2015 年还会保持在7%~ 8%左右。

5. 中国白卡纸的生产成本与欧洲FBB 的相当

中国及世界其他一些国家的主要白卡纸生产企业的标杆成本分析表明,对于中国企业来说,木浆成本依然是白卡纸生产成本结构中的最主要组成部分。尤其对于中国白卡纸生产企业来说,目前超过60%的生产白卡纸所用木浆依然是从中国市场购买或进口的商品浆,而北美多数白卡纸生产企业使用自制浆,他们通过林浆纸一体化在成本控制上占据优势。RISI 统计数据表明,中国白卡纸的生产成本水平已经与欧洲FoldingBoxb数据来源:公开数据整理rd (FBB) 的相当,在出口上存在一定竞争力。

6.世界其他主要白纸板市场区域供需现状及中国白纸板出口现状

中国以外的其他亚洲地区目前白纸板的总体进口需求每年大约在230万t 以上,而欧美地区进口需求增长近年则趋于稳定,拉丁美洲未来5 年的进口需求增长有望达到年均5%~ 6%的水平。从供给方面看,目前欧洲和北美洲总体原生浆白卡纸产能规模仍然领先的品种只有食品级白卡纸(包括液体包装纸和纸杯纸)。

这一纸种在欧洲和北美洲分别占区域白卡纸总产能(包括非食品级)的43%和35%左右,而目前中国的相应产能比例在23%左右。基于对全球白卡纸以及涂布白纸板的生产企业进行的成本和技术比较分析,判断未来5 年白卡纸出口将占据中国白纸板出口的主导地位。

事实上,中国在2006—2013 年间,白纸板出口量年均增长率达到了20%,白卡纸(非食品级)出口增长是白纸板出口增长的主要推动因素,2011—2012 年白卡纸出口增长甚至超过100%。对于中国企业来讲,未来的出口战略更应该依据当地市场的供需态势、需求特点,以及成本比较而定,比如美国本土Solid BleachedSulfate (SBS) 基本以单层漂白化学浆为主,而中国白卡纸和欧洲Folding Boxboard (FBB) 在成本结构和纤维结构上更加相似。再生白纸板如灰底白纸板的供需再平衡将更多地通过激烈的市场竞争和淘汰落后产能来实现,而这一细分领域目前还存在着众多中小型生产企业。目前在华南地区已经有几家曾经的主要灰底白纸板厂面对持续增加的竞争压力(包括新增竞争产能以及成本负担)而主动停产或考虑转产。这里唯一的变数在于中国政府是否会考虑恢复对于废纸回收制纸的退税补贴政策。与此同时,中国白纸板总进口量也将进一步下降。中国白纸板总体需求失衡将对出口带来更大压力。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。