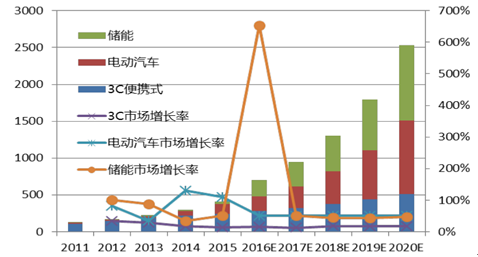

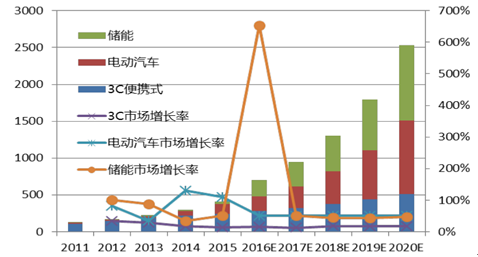

根据统计,2015 年我国锂电池市场规模为 464 亿 Wh。未来从发展趋势来看,3C 消费类电子产品增速将趋缓,主要是因为这部分的市场容量基本已经饱和,以后需求增长的动力主要来自于产品单位用电量的增加,但增长的空间有限,预计未来的增速在 20%左右。而电动汽车领域呈现快速增长趋势,2015 年我国新能源汽车产量达 37.9 万辆,2016 年仍将延续高增长趋势,全年产量有望增至 70 万辆,将带动锂动力电池需求大幅提升。

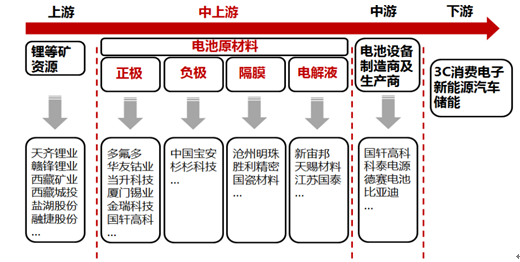

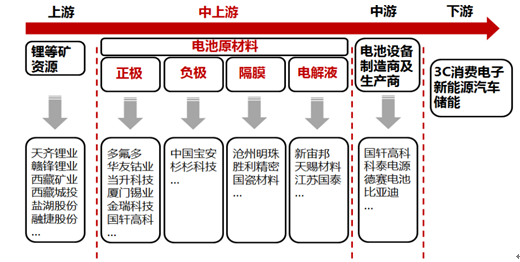

锂电池产业链上游是锂、钴、石墨等矿资源;中游是电池原材料,包括正极、负极、隔膜和电解液;中游是电池设备制造商及生产商;下游包括 3C 消费电子、新能源汽车和储能三大领域。

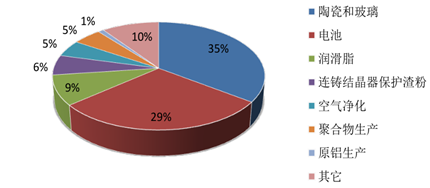

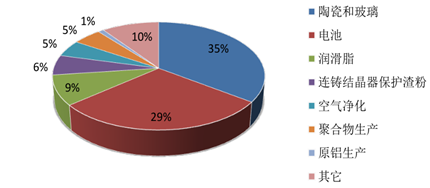

锂是一种重要的化工原料,性能好,提取工艺成熟,是锂电池中最关键的元素。主要用于电池正极和电解液。磷酸铁锂,锰酸锂和三元材料。锂是新能源电池中最重要原料,锂产量中 29%用于锂电池生产。

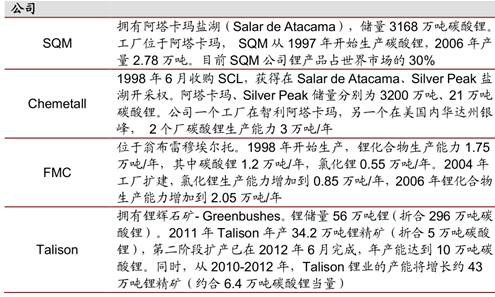

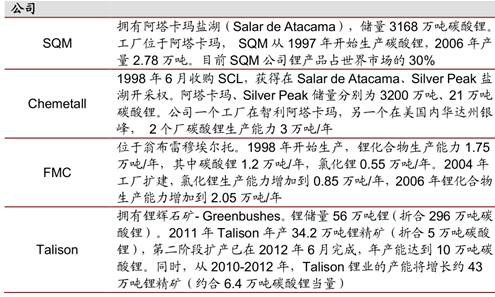

全球已探明锂盐从竞争格局来看,锂矿具有高度垄断的特征。锂矿石提炼全球公认前四大厂商是 Talison(澳大利亚) 、SQM(智利) 、Chemetall(美国) 、FMC(美国) ,这几家公司合计占据了全球锂资源市场约 65%的份额。

从锂矿资源的拥有情况来看, 我国属于二线梯队。 我国锂矿资源有储量丰富、 分布集中、高品位锂矿矿少、低品位矿多的特点。从全球格局看,我国锂矿企业无国际定价权,下游有压价风险、上游受巨头压制阶段属于产业链弱势环节。目前的锂矿提炼主要有矿石提锂和盐湖提锂两大工艺,中国碳酸锂产量的八成均来自矿石提锂。需求方面, 新能源汽车的景气大大提升了对锂的需求, 2015 年国内碳酸锂需求量达 7.8万吨,同比增长了 20%,而锂矿新建项目建设周期较长,短期内供不应求,碳酸锂价格自 2015 年以来一路上涨,最新市场报价已超 17 万元/吨,预计今明两年价格仍将维持强势,相应公司有望持续获得超额收益。

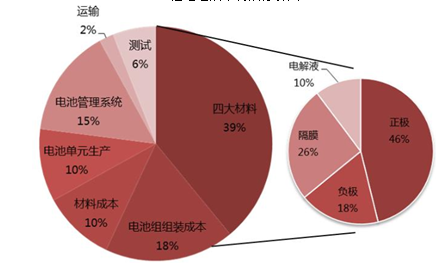

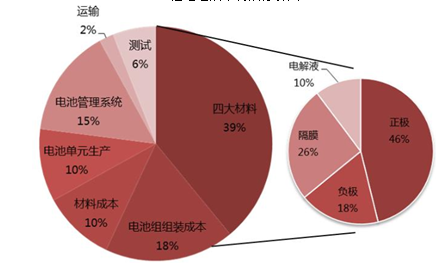

锂电池的主要构成为正级、 负极、 电解质和隔膜。 这四大材料约占锂电池总成本的一半。正极: 储存和脱嵌锂,主要包括 90-95%活性物质,3-5%可导电的碳,3-5%粘结剂,25%-30%的孔隙率, 约 25-90 微米,厚度根据电池的特性可调。负极: 储存和脱嵌锂, 主要包括 95%以上活性物质如碳,3-5%导电剂和粘结剂,25%-30%的孔隙率, 30-100 微米,厚度根据电池的特性可调。电解液:离子传输的载体,主要是由高纯有机溶剂如碳酸酯、电解质锂盐如六氟磷酸锂等、必要的添加剂等配制而成非水溶液。隔膜:隔离电池正负极,防止出现短路通常采用多孔塑料膜,厚度约为 20-25 微米,40%-50%的孔隙率。

参考观研天下发布《2018-2023年中国锂电池产业市场规模现状分析与未来发展方向研究报告》

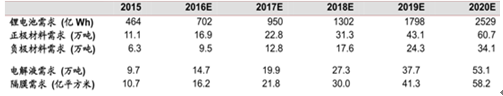

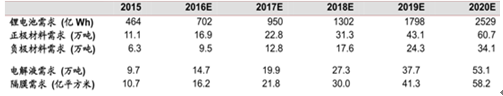

根据行业资料,通常 1kWh 锂电池需消耗 2.4kg 正极材料、1.35kg 负极材料、2.1kg 电解液和 23 平方米隔膜。保守按正极:10 万元/吨;负极:4 万元/吨;电解液:5 万元/吨;隔膜:2.3 元/平方米计算,到 2020 年核心材料产业规模超过 1000 亿。

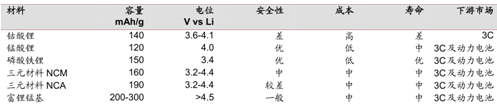

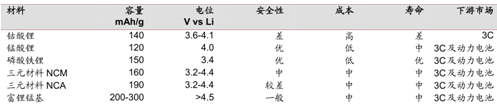

正极材料主要种类: 随着科技的发展, 正极材料从最开始的钴酸锂、 锰酸锂、 磷酸铁锂、三元材料,发展到现在最新比较热的高电压的镍锰材料、层状富锂相材料,总体趋势是容量越来越高。

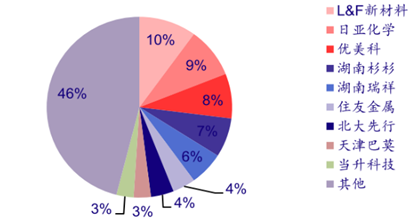

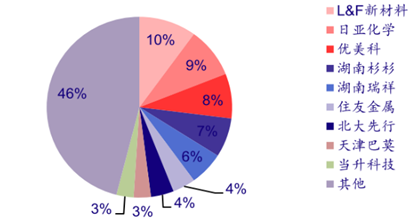

目前全球正极材料的生产主要集中于中日韩三国,而且日韩技术领先,是三星 SDI,索尼、松下、LG 等龙头高端产品的供货商。中国厂商出货量较大,全球约 50%的正极出货量集中于中国市场,约 30%集中于日韩市场,客户多为国内的电池厂商以及在华建厂的日韩电池厂商。目前国内产业整体集中度较低,呈现群雄混战的局面,其中湖南杉杉,北大先行,湖南瑞祥等厂商产能较为领先。

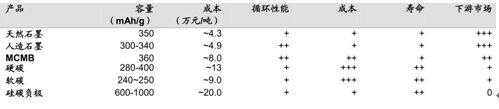

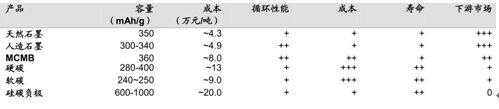

负极材料包括碳材料和非碳材料。碳材料当中,石墨类如天然石墨人造石墨碳材料目前被研究得比较透彻,且成本较低,生产工艺成熟,应用范围最广。目前市面上绝大多数锂离子电池都是采用石墨类的碳材料作为负极材料。但是,碳材料在应用中也存在一些缺点,比容量与一些非碳材料相比较低,并且还存在首次充放电效率低,有机溶剂共嵌入等问题。所以人们在开放碳材料的同时也在积极研究非碳材料作为负极材料,如钛基复合材料钛酸锂,硅碳负极等。

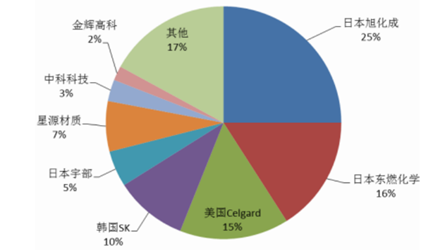

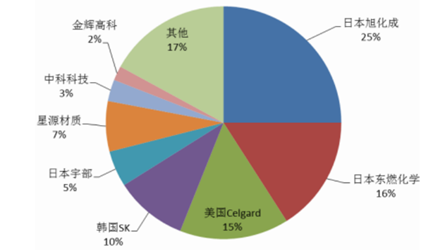

隔膜是锂电四大关键材料中技术壁垒最高、国产化率最低的材料。目前核心技术方面旭化成、东燃化学、Celgard 等企业遥遥领先,市场呈寡头垄断格局。国内基体材料和生产设备基本依赖进口。国产隔膜主要占据低端市场,星源材质、中科科技和金辉高科市场份额较大。

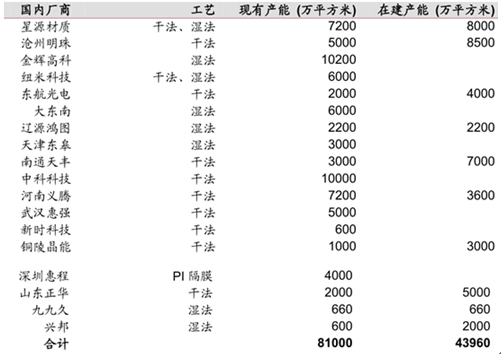

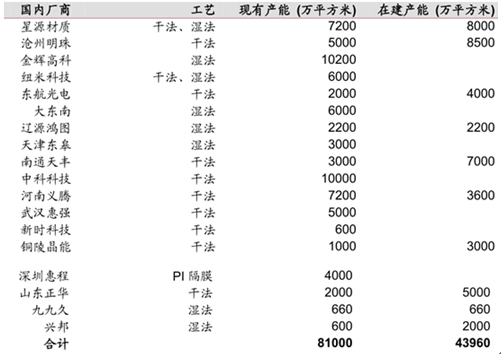

据测算,2016 年我国锂电池隔膜的需求量近16 亿平方米,产能不足,隔膜尤其是高端湿法隔膜短期将供不应求。

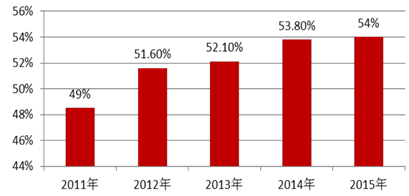

电解液在电池中正负极之间起到传导电子的作用,是锂离子电池获得高电压、高比能等优点的保证。电解液一般由高纯度的有机溶剂、电解质锂盐(六氟磷酸锂,LiBF4) 、添加剂等原料按比例配制而成。在电解质锂盐中,六氟磷酸锂因为其在电极上,尤其是碳负极上,形成适当的 SEI 膜,对正极集流体实现有效的钝化,以阻止其溶解;具有有较宽广的电化学稳定窗口;在各种非水溶剂中有适当的溶解度和较高的电导率;以及有相对较好的环境友好性。是难以代替的锂盐。 之前制约中国电解液企业发展的瓶颈是电解液的关键成分-六氟磷酸锂的技术掌握。六氟磷酸锂主要靠从日韩进口。2015 年,我国的六氟磷酸锂进口替代率已经达到 90%, 六氟磷酸锂价格持续下使得国内电解液相对于日韩电解液厂商成本优势明显增强。中国电解液的全球份额稳步提高,到 2015 年,全球占比约 54%。

随着新能源汽车产销量的持续井喷, 电解液的需求量大幅增加, 2015 年国内电解液的产量同比 2014 年增长了 49%,而上游锂盐产能不足,供需紧张的矛盾从六氟磷酸锂逐渐传导到下游的电解液,导致电解液价格涨幅较大。受制于产能瓶颈,六氟磷酸锂价格强势短期内难以改变,未来也将对电解液的价格上涨形成强烈支撑。

锂电池需求空间测算

锂电池产业链上游是锂、钴、石墨等矿资源;中游是电池原材料,包括正极、负极、隔膜和电解液;中游是电池设备制造商及生产商;下游包括 3C 消费电子、新能源汽车和储能三大领域。

锂电池产业链

锂是一种重要的化工原料,性能好,提取工艺成熟,是锂电池中最关键的元素。主要用于电池正极和电解液。磷酸铁锂,锰酸锂和三元材料。锂是新能源电池中最重要原料,锂产量中 29%用于锂电池生产。

锂下游应用占比

全球已探明锂盐从竞争格局来看,锂矿具有高度垄断的特征。锂矿石提炼全球公认前四大厂商是 Talison(澳大利亚) 、SQM(智利) 、Chemetall(美国) 、FMC(美国) ,这几家公司合计占据了全球锂资源市场约 65%的份额。

全球主要锂矿厂商

从锂矿资源的拥有情况来看, 我国属于二线梯队。 我国锂矿资源有储量丰富、 分布集中、高品位锂矿矿少、低品位矿多的特点。从全球格局看,我国锂矿企业无国际定价权,下游有压价风险、上游受巨头压制阶段属于产业链弱势环节。目前的锂矿提炼主要有矿石提锂和盐湖提锂两大工艺,中国碳酸锂产量的八成均来自矿石提锂。需求方面, 新能源汽车的景气大大提升了对锂的需求, 2015 年国内碳酸锂需求量达 7.8万吨,同比增长了 20%,而锂矿新建项目建设周期较长,短期内供不应求,碳酸锂价格自 2015 年以来一路上涨,最新市场报价已超 17 万元/吨,预计今明两年价格仍将维持强势,相应公司有望持续获得超额收益。

锂电池的主要构成为正级、 负极、 电解质和隔膜。 这四大材料约占锂电池总成本的一半。正极: 储存和脱嵌锂,主要包括 90-95%活性物质,3-5%可导电的碳,3-5%粘结剂,25%-30%的孔隙率, 约 25-90 微米,厚度根据电池的特性可调。负极: 储存和脱嵌锂, 主要包括 95%以上活性物质如碳,3-5%导电剂和粘结剂,25%-30%的孔隙率, 30-100 微米,厚度根据电池的特性可调。电解液:离子传输的载体,主要是由高纯有机溶剂如碳酸酯、电解质锂盐如六氟磷酸锂等、必要的添加剂等配制而成非水溶液。隔膜:隔离电池正负极,防止出现短路通常采用多孔塑料膜,厚度约为 20-25 微米,40%-50%的孔隙率。

参考观研天下发布《2018-2023年中国锂电池产业市场规模现状分析与未来发展方向研究报告》

锂电池成本构成分析图

根据行业资料,通常 1kWh 锂电池需消耗 2.4kg 正极材料、1.35kg 负极材料、2.1kg 电解液和 23 平方米隔膜。保守按正极:10 万元/吨;负极:4 万元/吨;电解液:5 万元/吨;隔膜:2.3 元/平方米计算,到 2020 年核心材料产业规模超过 1000 亿。

锂电四大材料需求预测表

正极材料主要种类: 随着科技的发展, 正极材料从最开始的钴酸锂、 锰酸锂、 磷酸铁锂、三元材料,发展到现在最新比较热的高电压的镍锰材料、层状富锂相材料,总体趋势是容量越来越高。

正极材料性能对照表

目前全球正极材料的生产主要集中于中日韩三国,而且日韩技术领先,是三星 SDI,索尼、松下、LG 等龙头高端产品的供货商。中国厂商出货量较大,全球约 50%的正极出货量集中于中国市场,约 30%集中于日韩市场,客户多为国内的电池厂商以及在华建厂的日韩电池厂商。目前国内产业整体集中度较低,呈现群雄混战的局面,其中湖南杉杉,北大先行,湖南瑞祥等厂商产能较为领先。

全球正极材料份额

负极材料包括碳材料和非碳材料。碳材料当中,石墨类如天然石墨人造石墨碳材料目前被研究得比较透彻,且成本较低,生产工艺成熟,应用范围最广。目前市面上绝大多数锂离子电池都是采用石墨类的碳材料作为负极材料。但是,碳材料在应用中也存在一些缺点,比容量与一些非碳材料相比较低,并且还存在首次充放电效率低,有机溶剂共嵌入等问题。所以人们在开放碳材料的同时也在积极研究非碳材料作为负极材料,如钛基复合材料钛酸锂,硅碳负极等。

负极材料种类及份额

负极材料性能对照表

隔膜是锂电四大关键材料中技术壁垒最高、国产化率最低的材料。目前核心技术方面旭化成、东燃化学、Celgard 等企业遥遥领先,市场呈寡头垄断格局。国内基体材料和生产设备基本依赖进口。国产隔膜主要占据低端市场,星源材质、中科科技和金辉高科市场份额较大。

全球隔膜材料竞争格局

据测算,2016 年我国锂电池隔膜的需求量近16 亿平方米,产能不足,隔膜尤其是高端湿法隔膜短期将供不应求。

国内隔膜产能统计

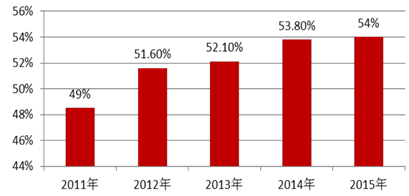

电解液在电池中正负极之间起到传导电子的作用,是锂离子电池获得高电压、高比能等优点的保证。电解液一般由高纯度的有机溶剂、电解质锂盐(六氟磷酸锂,LiBF4) 、添加剂等原料按比例配制而成。在电解质锂盐中,六氟磷酸锂因为其在电极上,尤其是碳负极上,形成适当的 SEI 膜,对正极集流体实现有效的钝化,以阻止其溶解;具有有较宽广的电化学稳定窗口;在各种非水溶剂中有适当的溶解度和较高的电导率;以及有相对较好的环境友好性。是难以代替的锂盐。 之前制约中国电解液企业发展的瓶颈是电解液的关键成分-六氟磷酸锂的技术掌握。六氟磷酸锂主要靠从日韩进口。2015 年,我国的六氟磷酸锂进口替代率已经达到 90%, 六氟磷酸锂价格持续下使得国内电解液相对于日韩电解液厂商成本优势明显增强。中国电解液的全球份额稳步提高,到 2015 年,全球占比约 54%。

国产电解液市场占有率

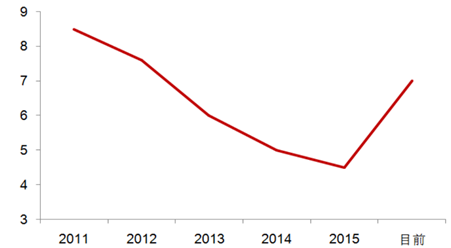

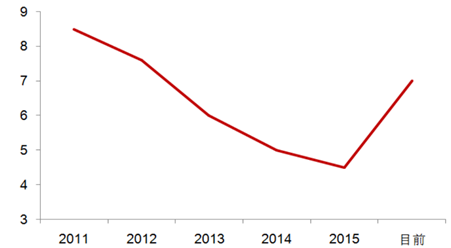

随着新能源汽车产销量的持续井喷, 电解液的需求量大幅增加, 2015 年国内电解液的产量同比 2014 年增长了 49%,而上游锂盐产能不足,供需紧张的矛盾从六氟磷酸锂逐渐传导到下游的电解液,导致电解液价格涨幅较大。受制于产能瓶颈,六氟磷酸锂价格强势短期内难以改变,未来也将对电解液的价格上涨形成强烈支撑。

电解液价格走势图

资料来源:公开资料,观研天下整理,转载请注明出处。(QLY)

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。