目前国际天然气定价机制主要有气对气竞争、油价联动、管制定价、双向垄断、市场净回值、无价格等六种。世界主要天然气市场中,北美与英国采用市场定价,欧洲大陆采用天然气与油价挂钩,日本液化气采用与原有进口平均价格挂钩的方式,部分地区仍采用垄断定价。在我国长期实施的是管制定价,生产、管输和配送三环节均实行国家指导价。管制定价符合我国天然气产业发展初期现状,但随着经济发展和天然气市场的成熟,未来放开管制是必然方向。

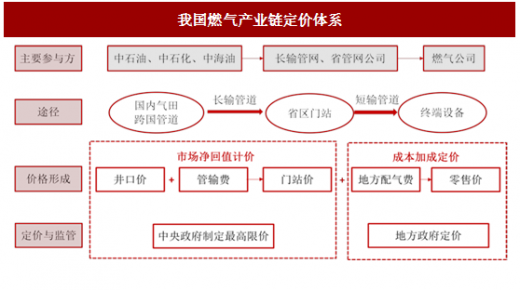

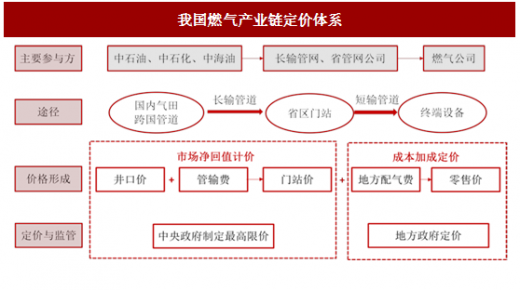

国内天然气在不同环节的价格分别是:出厂价(井口家)、门站价(批发价)、零售价。其中,门站价=出厂价+管输价(长途管输费用)、零售价=门站价+配气价(城市配气费用)。我国实行两级管理定价机制,出厂价、管输价、门站价由国家发改委管理,配气价由省级物业主管部门管理。我国根据天然气不同来源(国产陆上气、国产海上气、进口 LNG 和进口管道气)实施不同的定价模式:

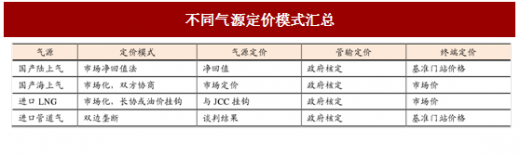

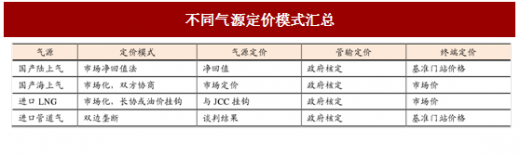

1) 国产陆上气基本采用市场净回值法定价。2013 年 6 月,政府要求“两广”采用市场净回值定价,不区分存量气和增量气,并将传统的“出厂环节定价”改为“门站环节定价”,“非两广”地区以用户 2012 年使用量为基准,将天然气消费分为存量和增量气,分别采取管制定价和市场净回值定价。2015 年 4 月,国产陆上气全部采用市场净回值法确定门站价;

2) 国产海上气和进口 LNG 基本已实现市场化定价。国产海上气由供需双方协商确定,我国主要是从澳大利亚、中东等天然气资源丰富的国家进口 LNG,进口价格主要采用长协或 OPE 油价挂钩方式确定,终端销售价格由供需双发协商确定。这样做一方面为了鼓励国产海上气的开采,另一方面由于国产海上气产量较少,对现有天然气定价体系冲击不大。

3) 进口管道气采用双边垄断定价模式。我国进口管道气价格通过两国政府谈判确定,采用 BIM 双边垄断定价模式。进口后纳入国产陆上气体系,一并定价销售。若进口管道气呈现“价格倒挂”状况,亏损部分由管道气进口商承担。

当前城市燃气天然气价格主要包括两部分,即城市门站价格和地方管道配气费,就这两部分价格判断如下:

城市门站价格有望继续下调。城市门站价格即上游批发价格,是由国产陆上或进口管道天然气的供应商与下游购买方(包括省内天然气管道经营企业、城镇管道天然气经营企业、直供用户等)在天然气所有权交接点的价格。现行门站价格由天然气出厂(或首站)实际结算价格(含 13%增值税)和管道运输价格组成。目前,上游市场(居民用)定价机制采用市场净回值法计算,即选取计价基准点和可替代能源品种,建立天然气与可替代能源价格挂钩调整机制,其中可替代能源选择燃料油和液化石油气或液化天然气(等热值价格,其权重分别为 60%和 40%);(非居民用)增量气的价格将直接挂钩已经完全市场的可替代能源——(燃料油和液化气的价格),同时放开页岩气、煤层气、煤制气等非常规天然气出厂价格,施行市场调节。按广东、广西试点模式,上海为中心市场作为计价基准点,其他省(市、区)门站价格均以上海门站价为基础,综合考虑考虑资源主体流向和管输费用及其当地经济发展水平进行推算。市场净回值法推算公式为:

其中, 燃气是中心市场门站价格(含税),单位:元/m3;K 是折价系数,暂定 0.85;α、β分别是燃料油和液化石油气的权重,为 60%和 40%; 燃料油、 分别是计价周期内海关统计的进口燃料油和液化石油气的价格,单位:元/kg; 燃气、 燃料油、 分别是燃气、燃料油、液化石油气的净热值(低位热值)、取 8000kcal/m3,10000kcal/kg 和 12000kcal/kg;R 是燃气增值税税率,目前为 11%(2017 年 7 月 1 日起)。

其中, 燃气是中心市场门站价格(含税),单位:元/m3;K 是折价系数,暂定 0.85;α、β分别是燃料油和液化石油气的权重,为 60%和 40%; 燃料油、 分别是计价周期内海关统计的进口燃料油和液化石油气的价格,单位:元/kg; 燃气、 燃料油、 分别是燃气、燃料油、液化石油气的净热值(低位热值)、取 8000kcal/m3,10000kcal/kg 和 12000kcal/kg;R 是燃气增值税税率,目前为 11%(2017 年 7 月 1 日起)。

国家发改委于 2013 年对定价进行了调整,区分存量气和增量气,其中:1)存量气门站价仍是由政府调整定价,其中居民用气价格不作调整,门站价格定价公式为出厂结算接个(井口价)+管道运输费=城市门站价格。增量气门站价按照市场净回值法推算,增量气将不再按用途进行分类,原先分类定价的工商业、燃气发电、车用天然气价格在此次价格调整后,将不再分类,采用统一门站价格。

参考中国报告网发布《2018-2023年中国天然气行业发展现状分析与未来发展商机战略评估报告》

从目前的门站价格定价公式来分析,以河北省为例,根据海关总署数据,2017 年 6 月河北进口燃料油和液化石油气分别为 305 美元/吨和 437 美元/吨,按照美元兑人民币 6.656 的汇率折算为 2.03 元/千克和 2.91 元/千克,则河北基准门站价格约为 1.65 元/ m3,较目前河北基准门站价格 1.98 元/ m3,仍有 0.3-0.4 元的下调空间。

下游零售价(地方管道配气费)仍由省级政府价格主管部门制定,准许收益率为税后全投资收益率不超 7%。城市燃气属于公用事业,具有一定的地方垄断经营性质,城市燃气定价由地方价格主管部门决定。根据发改委最新规定(发改价格[2017]1171 号),配气价格按照“准许成本加合理收益”原则制定,为企业年度准许总收入除以年度配气量计算确定,并进行定期校核(不超 3 年)。其中,年度准许总收入由准许成本、准许收益以及税费之和扣减其他业务收支净额确定。准许成本中供销差率(含损耗)原则上不超过 5%,三年内降低至不超过 4%,管网直接年限不低于 30 年;准许收益按照有效资产乘以准许收益率计算确定,准许收益率为税后全投资收益率按不超过 7%确定。

目前,我国天然气价格机制仍存三方面明显缺陷:

1) 竞争性环节尚未实现市场化定价。目前销售门站价格为政府基准定价,包括出厂价和管输费,绑定定价模式不利于管网设施的第三方公平准入;季节性气价和调峰价格还未全面推广,不能及时反映天然气价格与供需关系变化;居民、非居民用气“交叉补贴”问题突出,抑制了在发电、交通、工业燃料等领域的大规模应用,直供直销体系建立才刚刚起步,这个国内外既有的成熟机制值继续大力推广;

2) 交易平台建设仍处于较低水平。虽然目前已有上海石油天然气交易中心,重庆石油天然气交易中心也在加快筹建,但是现有交易中心的交易规则、会员覆盖和交易量等与国际一流水平相比仍存在较大差距,短期难以取代政府基准定价成为新的价格基准;

3) LNG、CNG 储备站在冬季清洁取暖和气化农村方面与燃气企业特许经营权之间的关系理解不统一,如何规范亟需给予明确。

面对上述缺陷,我国天然气价格改革近年来进程加快,主要从两大方面入手。

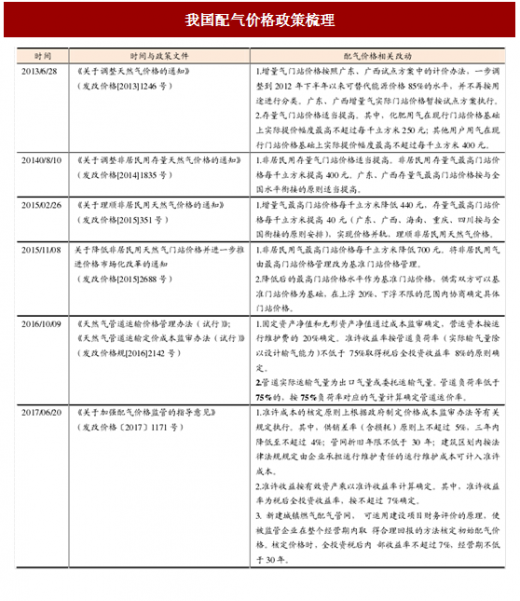

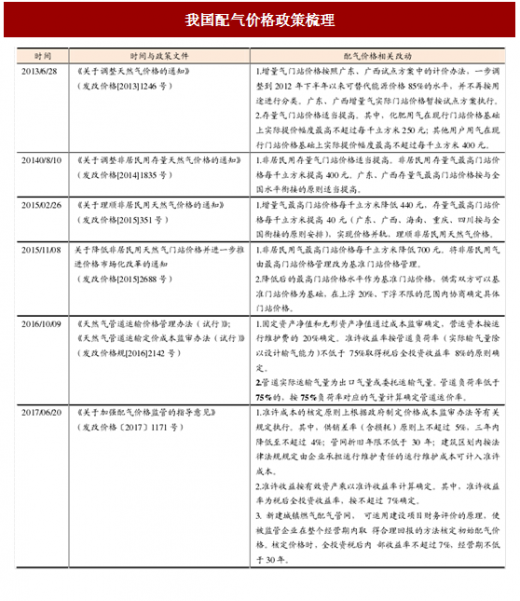

1)加强管输价格管监管,目的降低输配价格。2016 年 8 月,国家发改委出台《关于加强地方天然气管网输配价格监管降低企业用气成本的通知》(发改价格[2016]1859),要求各地减少供气环节,降低偏高的省内管道运输和配气价格,降低用户用气成本;同年 10 月,出台《天然气管道运输价格管理办法(试行)》《天然气管道运输成本监审办法(试行)》(发改价格规[2016]2142 号),建立起管道运输价格监管体系;2017 年 6 月,出台《关于加强配气价格监管的指导意见》(发改价格[2017]1171 号),进一步指导地方加强配气价格监管,降低偏高配气价格。目前,我国正在组织开展跨省常熟管道定价成本监审。

2)推进下游利用和市场价格化改革,促进市场供需来调节天然气价格。2016 年,《关于储气设施相关价格政策的通知》(发改价格规[2016]2176 号),放开储气领域服务和购销价格;发布《关于推进化肥用气价格市场化改革的通知》(发改价格[2016]2350 号),全面放开化肥用气价格;发布《关于福建省天然气门站价格政策有关事项的通知》(发改价格 [2016]2387 号)在福建实施放开天然气门站价格试点,供需双方通过石油天然气交易中心直接协商交易,通过市场化价格机制进行冬季天然气调峰的交易行为开始破冰。2017 年 6 月,13 家部位联合出台《加快推进天然气利用的意见》(发改能源[2017]1217 号),积极引导天然气的推广和饮用,并加强环保约束、价格改革等方面的配套。

在液化石油气和人工煤气价格领域,仍属于政府指导价范畴,预计未来仍以此模式为主。其中,液化石油气方面国家发改委规定“液化气最高出厂价格按照与供军队等部门用 90 号汽油供应价格保持 0.92:1 的比价关系确定,供需双方可在不超过最高出厂价格的前提下写上确定具体价格”。除此,各省区市对液化气批发、零售等环节价格也有具体规定,国内液化气价格还受国际油价和国际石油气价格的影响。

我国燃气产业链定价体系

1) 国产陆上气基本采用市场净回值法定价。2013 年 6 月,政府要求“两广”采用市场净回值定价,不区分存量气和增量气,并将传统的“出厂环节定价”改为“门站环节定价”,“非两广”地区以用户 2012 年使用量为基准,将天然气消费分为存量和增量气,分别采取管制定价和市场净回值定价。2015 年 4 月,国产陆上气全部采用市场净回值法确定门站价;

2) 国产海上气和进口 LNG 基本已实现市场化定价。国产海上气由供需双方协商确定,我国主要是从澳大利亚、中东等天然气资源丰富的国家进口 LNG,进口价格主要采用长协或 OPE 油价挂钩方式确定,终端销售价格由供需双发协商确定。这样做一方面为了鼓励国产海上气的开采,另一方面由于国产海上气产量较少,对现有天然气定价体系冲击不大。

3) 进口管道气采用双边垄断定价模式。我国进口管道气价格通过两国政府谈判确定,采用 BIM 双边垄断定价模式。进口后纳入国产陆上气体系,一并定价销售。若进口管道气呈现“价格倒挂”状况,亏损部分由管道气进口商承担。

不同气源定价模式汇总

当前城市燃气天然气价格主要包括两部分,即城市门站价格和地方管道配气费,就这两部分价格判断如下:

城市门站价格有望继续下调。城市门站价格即上游批发价格,是由国产陆上或进口管道天然气的供应商与下游购买方(包括省内天然气管道经营企业、城镇管道天然气经营企业、直供用户等)在天然气所有权交接点的价格。现行门站价格由天然气出厂(或首站)实际结算价格(含 13%增值税)和管道运输价格组成。目前,上游市场(居民用)定价机制采用市场净回值法计算,即选取计价基准点和可替代能源品种,建立天然气与可替代能源价格挂钩调整机制,其中可替代能源选择燃料油和液化石油气或液化天然气(等热值价格,其权重分别为 60%和 40%);(非居民用)增量气的价格将直接挂钩已经完全市场的可替代能源——(燃料油和液化气的价格),同时放开页岩气、煤层气、煤制气等非常规天然气出厂价格,施行市场调节。按广东、广西试点模式,上海为中心市场作为计价基准点,其他省(市、区)门站价格均以上海门站价为基础,综合考虑考虑资源主体流向和管输费用及其当地经济发展水平进行推算。市场净回值法推算公式为:

国家发改委于 2013 年对定价进行了调整,区分存量气和增量气,其中:1)存量气门站价仍是由政府调整定价,其中居民用气价格不作调整,门站价格定价公式为出厂结算接个(井口价)+管道运输费=城市门站价格。增量气门站价按照市场净回值法推算,增量气将不再按用途进行分类,原先分类定价的工商业、燃气发电、车用天然气价格在此次价格调整后,将不再分类,采用统一门站价格。

参考中国报告网发布《2018-2023年中国天然气行业发展现状分析与未来发展商机战略评估报告》

从目前的门站价格定价公式来分析,以河北省为例,根据海关总署数据,2017 年 6 月河北进口燃料油和液化石油气分别为 305 美元/吨和 437 美元/吨,按照美元兑人民币 6.656 的汇率折算为 2.03 元/千克和 2.91 元/千克,则河北基准门站价格约为 1.65 元/ m3,较目前河北基准门站价格 1.98 元/ m3,仍有 0.3-0.4 元的下调空间。

下游零售价(地方管道配气费)仍由省级政府价格主管部门制定,准许收益率为税后全投资收益率不超 7%。城市燃气属于公用事业,具有一定的地方垄断经营性质,城市燃气定价由地方价格主管部门决定。根据发改委最新规定(发改价格[2017]1171 号),配气价格按照“准许成本加合理收益”原则制定,为企业年度准许总收入除以年度配气量计算确定,并进行定期校核(不超 3 年)。其中,年度准许总收入由准许成本、准许收益以及税费之和扣减其他业务收支净额确定。准许成本中供销差率(含损耗)原则上不超过 5%,三年内降低至不超过 4%,管网直接年限不低于 30 年;准许收益按照有效资产乘以准许收益率计算确定,准许收益率为税后全投资收益率按不超过 7%确定。

我国配气价格政策梳理

目前,我国天然气价格机制仍存三方面明显缺陷:

1) 竞争性环节尚未实现市场化定价。目前销售门站价格为政府基准定价,包括出厂价和管输费,绑定定价模式不利于管网设施的第三方公平准入;季节性气价和调峰价格还未全面推广,不能及时反映天然气价格与供需关系变化;居民、非居民用气“交叉补贴”问题突出,抑制了在发电、交通、工业燃料等领域的大规模应用,直供直销体系建立才刚刚起步,这个国内外既有的成熟机制值继续大力推广;

2) 交易平台建设仍处于较低水平。虽然目前已有上海石油天然气交易中心,重庆石油天然气交易中心也在加快筹建,但是现有交易中心的交易规则、会员覆盖和交易量等与国际一流水平相比仍存在较大差距,短期难以取代政府基准定价成为新的价格基准;

3) LNG、CNG 储备站在冬季清洁取暖和气化农村方面与燃气企业特许经营权之间的关系理解不统一,如何规范亟需给予明确。

面对上述缺陷,我国天然气价格改革近年来进程加快,主要从两大方面入手。

1)加强管输价格管监管,目的降低输配价格。2016 年 8 月,国家发改委出台《关于加强地方天然气管网输配价格监管降低企业用气成本的通知》(发改价格[2016]1859),要求各地减少供气环节,降低偏高的省内管道运输和配气价格,降低用户用气成本;同年 10 月,出台《天然气管道运输价格管理办法(试行)》《天然气管道运输成本监审办法(试行)》(发改价格规[2016]2142 号),建立起管道运输价格监管体系;2017 年 6 月,出台《关于加强配气价格监管的指导意见》(发改价格[2017]1171 号),进一步指导地方加强配气价格监管,降低偏高配气价格。目前,我国正在组织开展跨省常熟管道定价成本监审。

2)推进下游利用和市场价格化改革,促进市场供需来调节天然气价格。2016 年,《关于储气设施相关价格政策的通知》(发改价格规[2016]2176 号),放开储气领域服务和购销价格;发布《关于推进化肥用气价格市场化改革的通知》(发改价格[2016]2350 号),全面放开化肥用气价格;发布《关于福建省天然气门站价格政策有关事项的通知》(发改价格 [2016]2387 号)在福建实施放开天然气门站价格试点,供需双方通过石油天然气交易中心直接协商交易,通过市场化价格机制进行冬季天然气调峰的交易行为开始破冰。2017 年 6 月,13 家部位联合出台《加快推进天然气利用的意见》(发改能源[2017]1217 号),积极引导天然气的推广和饮用,并加强环保约束、价格改革等方面的配套。

在液化石油气和人工煤气价格领域,仍属于政府指导价范畴,预计未来仍以此模式为主。其中,液化石油气方面国家发改委规定“液化气最高出厂价格按照与供军队等部门用 90 号汽油供应价格保持 0.92:1 的比价关系确定,供需双方可在不超过最高出厂价格的前提下写上确定具体价格”。除此,各省区市对液化气批发、零售等环节价格也有具体规定,国内液化气价格还受国际油价和国际石油气价格的影响。

资料来源:中国报告网整理,转载请注明出处(ZQ)

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。