参考中国报告网发布《2017-2022年中国铜箔行业市场发展现状及十三五市场竞争态势报告》

随着我国新能源汽车政策的实施及新能源汽车生产量扩大,锂电铜箔需求也出现巨增。使得企业经营处于不景气的铜箔行业很快的在2015年秋季出现拐点。各企业可以满量生产,充分发挥出设备潜力,产能利用率大幅提高,由2014年的75.6%提高到83.9%。2015我国电解铜箔的产能为28.45万吨,占全球的47.7%,与2010年(38.3%)相比所占全球比例,增加了9.4个百分点。2015年我国电解铜箔的产量达23.85万吨,占全球总产量的55.9%。与2010年相比所占全球比例,增加了15.4个百分点。

由于供需形势变化的太快,在2016年夏季市场上出现了铜箔供货不足的问题。无论是下游锂电池行业,还是下游的覆铜板(CCL)、印制电路板(PCB)行业,都出现了某种程度的供货不足的现象,造成锂电铜箔和标准铜箔双双涨价。而从我们预测标准铜箔和锂电铜箔供需情况来看,2017~2019年标准铜箔户继续保持大陆产能相对不足需要从海外进口,锂电铜箔从总量上供需基本平衡。

目前海外进口的标箔量,约占我国当年CCL及PCB用铜箔总量约1/3。从数据来看,2015年我国电子铜箔的出口量为1.6287万吨,比2014年同期减少38.5%,自2009年以来与同期相比(年增长率)出现的最大幅度的下跌值。2015年全国电子铜箔出口额为13074万美元,同期增长率为-53%。自2008年起铜箔行业竞争压力不断增大,铜箔加工费也从最高7~8万元/吨调整到2015年的3~4万元/吨,出口量(额)大幅度下降也侧面反映了国内标准铜箔由于利润下降而造成的落后产能出清。

由于铜箔产品自身极易被氧化。一般标准铜箔保质期在6个月,锂电铜箔的保质期仅为3个月。同时,铜箔的氧化受温度和湿度影响较大,季节因素会对铜箔的储存造成一定影响。由于锂电铜箔“保质期”较短,锂电铜箔行业库存通常不会超过3个月左右。2016年锂电铜箔加工费已由3.6万/吨涨至4.2万/吨;2017年二季度开始进入供需缺口期,加工费小幅涨价至4.5万/吨,而三季度至四季度锂电铜箔的缺口将会进一步放大。

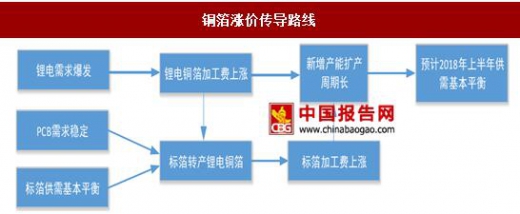

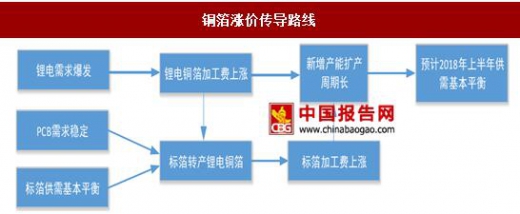

受益于新能源汽车放量推动锂电铜箔涨价,标准铜箔企业迅速布局转产至锂电铜箔,201年海外转产锂电箔总产能量约达4000-4500吨/月,例如台湾长春、韩国日进及LSM等公司;由于我国海外进口的标箔量,约占我国当年CCL及PCB用铜箔总量约1/3,海外的减产导致了国内标准铜箔的供需失衡。同时,国内部分标准铜箔企业也转产至锂电铜箔,进一步放大了标准铜箔的供需缺口。

我们认为海外企业标准铜箔转产至锂电铜箔如此快速,主要两点原因:一是锂电铜箔涨价速度超过预期,利润率远大于未涨价前的标准铜箔;二是转产的铜箔企业技术与工艺比较成熟,不存在转产的壁垒。国内转产速度落后与海外企业的原因,主要是转产壁垒。标准铜箔转产至锂电铜箔,需要更改溶解工艺中的添加剂配方,并需要新增尾端处理设备。因此对于未有锂电铜箔产能的企业,转产技术难度较大。

我们认为,锂电铜箔经过2016年的大涨后,在2017年上半年出现微小涨幅,主要原因是上半年新能源汽车受补贴目录影响处于逐步放量阶段,而进入三季度锂电铜箔的供需平衡将被打破,缺口将随着新能源汽车放量而扩大。随着2016年锂电铜箔扩产产能逐步落地,这种供需缺口有望在2018年中被填补。我们采用的需求测算是基于当前锂电技术和电动车下游需求,若未来锂电池技术有新的突破带动储能锂电池等下游需求爆发,则锂电铜箔的供需缺口或会进一步扩大。

与国内锂电铜箔产能大规模扩产形成鲜明对比,海内外对于标准铜箔扩产的幅度是比较小的,因此海外转产至锂电铜箔对国内标准铜箔企业影响较大。自2016年7月,标准铜箔价格已由60000元/吨(原铜价格约38000元/吨、加工费约22000元/吨)涨至108000元/吨(原铜价格约46000元/吨,加工费约60000元/吨)。目前,覆铜板上游物料玻纤布也出现紧缺的局面,玻纤布总产能无法大幅增加也将推动覆铜板持续涨价。覆铜板行业集中度较高,PCB企业相对分散,覆铜板涨价议价能力强也将带动标准铜箔涨价。

随着我国新能源汽车政策的实施及新能源汽车生产量扩大,锂电铜箔需求也出现巨增。使得企业经营处于不景气的铜箔行业很快的在2015年秋季出现拐点。各企业可以满量生产,充分发挥出设备潜力,产能利用率大幅提高,由2014年的75.6%提高到83.9%。2015我国电解铜箔的产能为28.45万吨,占全球的47.7%,与2010年(38.3%)相比所占全球比例,增加了9.4个百分点。2015年我国电解铜箔的产量达23.85万吨,占全球总产量的55.9%。与2010年相比所占全球比例,增加了15.4个百分点。

由于供需形势变化的太快,在2016年夏季市场上出现了铜箔供货不足的问题。无论是下游锂电池行业,还是下游的覆铜板(CCL)、印制电路板(PCB)行业,都出现了某种程度的供货不足的现象,造成锂电铜箔和标准铜箔双双涨价。而从我们预测标准铜箔和锂电铜箔供需情况来看,2017~2019年标准铜箔户继续保持大陆产能相对不足需要从海外进口,锂电铜箔从总量上供需基本平衡。

全国铜箔供需测算

数据来源:中国报告网整理

目前海外进口的标箔量,约占我国当年CCL及PCB用铜箔总量约1/3。从数据来看,2015年我国电子铜箔的出口量为1.6287万吨,比2014年同期减少38.5%,自2009年以来与同期相比(年增长率)出现的最大幅度的下跌值。2015年全国电子铜箔出口额为13074万美元,同期增长率为-53%。自2008年起铜箔行业竞争压力不断增大,铜箔加工费也从最高7~8万元/吨调整到2015年的3~4万元/吨,出口量(额)大幅度下降也侧面反映了国内标准铜箔由于利润下降而造成的落后产能出清。

2013~2015中国大陆铜箔进出口情况统计

数据来源:中国报告网整理

由于铜箔产品自身极易被氧化。一般标准铜箔保质期在6个月,锂电铜箔的保质期仅为3个月。同时,铜箔的氧化受温度和湿度影响较大,季节因素会对铜箔的储存造成一定影响。由于锂电铜箔“保质期”较短,锂电铜箔行业库存通常不会超过3个月左右。2016年锂电铜箔加工费已由3.6万/吨涨至4.2万/吨;2017年二季度开始进入供需缺口期,加工费小幅涨价至4.5万/吨,而三季度至四季度锂电铜箔的缺口将会进一步放大。

锂电铜箔季度供需测算

数据来源:中国报告网整理

受益于新能源汽车放量推动锂电铜箔涨价,标准铜箔企业迅速布局转产至锂电铜箔,201年海外转产锂电箔总产能量约达4000-4500吨/月,例如台湾长春、韩国日进及LSM等公司;由于我国海外进口的标箔量,约占我国当年CCL及PCB用铜箔总量约1/3,海外的减产导致了国内标准铜箔的供需失衡。同时,国内部分标准铜箔企业也转产至锂电铜箔,进一步放大了标准铜箔的供需缺口。

我们认为海外企业标准铜箔转产至锂电铜箔如此快速,主要两点原因:一是锂电铜箔涨价速度超过预期,利润率远大于未涨价前的标准铜箔;二是转产的铜箔企业技术与工艺比较成熟,不存在转产的壁垒。国内转产速度落后与海外企业的原因,主要是转产壁垒。标准铜箔转产至锂电铜箔,需要更改溶解工艺中的添加剂配方,并需要新增尾端处理设备。因此对于未有锂电铜箔产能的企业,转产技术难度较大。

铜箔涨价传导路线

资料来源:中国报告网整理

我们认为,锂电铜箔经过2016年的大涨后,在2017年上半年出现微小涨幅,主要原因是上半年新能源汽车受补贴目录影响处于逐步放量阶段,而进入三季度锂电铜箔的供需平衡将被打破,缺口将随着新能源汽车放量而扩大。随着2016年锂电铜箔扩产产能逐步落地,这种供需缺口有望在2018年中被填补。我们采用的需求测算是基于当前锂电技术和电动车下游需求,若未来锂电池技术有新的突破带动储能锂电池等下游需求爆发,则锂电铜箔的供需缺口或会进一步扩大。

与国内锂电铜箔产能大规模扩产形成鲜明对比,海内外对于标准铜箔扩产的幅度是比较小的,因此海外转产至锂电铜箔对国内标准铜箔企业影响较大。自2016年7月,标准铜箔价格已由60000元/吨(原铜价格约38000元/吨、加工费约22000元/吨)涨至108000元/吨(原铜价格约46000元/吨,加工费约60000元/吨)。目前,覆铜板上游物料玻纤布也出现紧缺的局面,玻纤布总产能无法大幅增加也将推动覆铜板持续涨价。覆铜板行业集中度较高,PCB企业相对分散,覆铜板涨价议价能力强也将带动标准铜箔涨价。

资料来源:国家统计局,中国报告网整理,转载请注明出处(ZQ)

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。