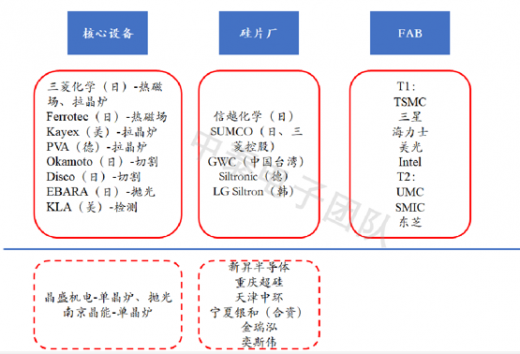

硅片/硅晶圆是制造芯片的核心基础材料,高纯度要求下工序流程复杂、设备参数要求高。半导体级硅片较光伏级硅片通常高出 4-6 个数量级,核心工序流程包括高纯硅制备、直拉、滚磨、切割和多次抛光、清洗等。高纯度、平整度特性相应提升了设备的参数要求,因此购置设备的大量资本开支(以及渠道)、产线参数调试成为硅片扩产的关键。

参考观研天下发布《2018年中国硅片行业分析报告-市场运营态势与发展前景研究》

一图看懂硅片产业链

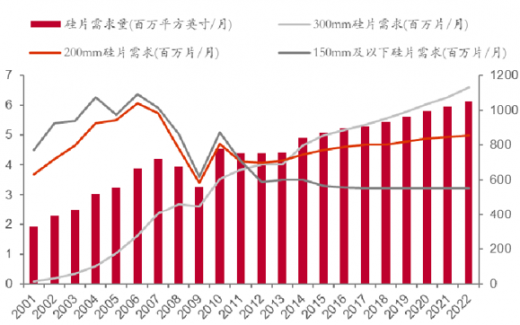

调硅片剪刀差,关注价格逐季调涨只是一方面,更为重要的是从量上对半导体芯片产出的限制!因为半导体芯片制造的复杂性,raw wafer在整体成本中的占比并不高(不到10%,芯片制程越先进占比越小)。但是作为芯片制造的基础核心材料,硅晶圆能够从量上直接限制芯片的产出,随着先进制程升级驱缓、下游需求不断提升,12 寸及 8 寸硅片的短缺势必通过“量”上的供需偏紧向下传导,这也是我们始终强调通过硅片剪刀差看半导体产业景气度持续的核心原因。

我们再对12寸硅片的供需情况进行分析,受益存储芯片、高性能运算逻辑芯片、基带芯片需求持续提升,12寸硅片需求自2001年来持续提升,目前月需求量预计突破550万片。

硅片需求量持续提升(百万片/月)

资料来源:观研天下整理

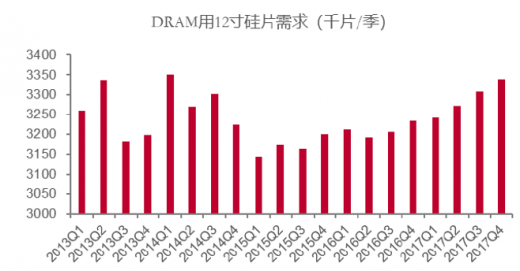

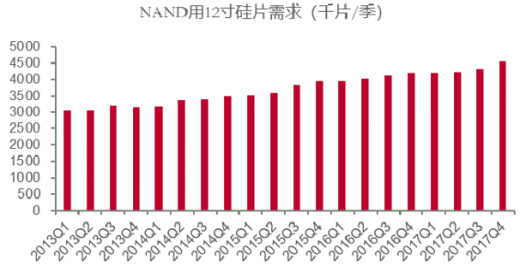

存储芯片对于12寸硅片需求尤其大,DRAM+NAND需求占比接近一半。

根据DRAM EXCHANGE的预测,17Q4 DRAM硅片月度需求约为110 万片/月、NAND对应约为150万片/月,因此我们判断存储芯片是受硅片供需影响最大的芯片品类。需要强调的是,从目前SUMCO、信越、 GWC等厂商年报、法说会披露情况来看,硅片厂一定会优先满足T1客户TSMC、三星、海力士、美光等客户的硅片需求,但是目前多为“预付款+配给制度”,这仍然会在一定程度上限制龙头FAB厂的产能扩充。

DRAM 对 12 寸硅片需求(千片/季)

资料来源:观研天下整理

NAND 对 12 寸硅片需求(千片/季)

资料来源:观研天下整理

供给方面,目前接近 92%-93% 的12 寸硅片的产能集中在信越、SUMCO、GWC、Siltronic 及 LG Siltron 五家手中,以 SUMCO 为代表的龙头厂商在 2007 年、2008 年金融危机前夕连续进行两次扩产,幅度接近 230 万片/月,也为日后连续 8 年景气下行周期埋下伏笔。

全球 12 寸硅片历史扩产情况(千片/月)

资料来源:观研天下整理

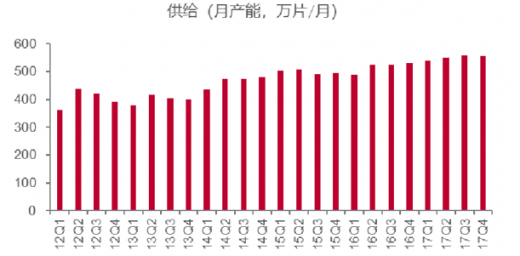

此后短暂经历了 09-11 年智能手机渗透期拉动硅片供需景气回升后,月度供给水平经过一段波动后从 16Q2 起持续提升、反应厂商产能利用率提升,直到 17H2 起基本接近满载,月度供给维持在稳定水平。

12 寸硅片供给情况(万片/月)

资料来源:观研天下整理

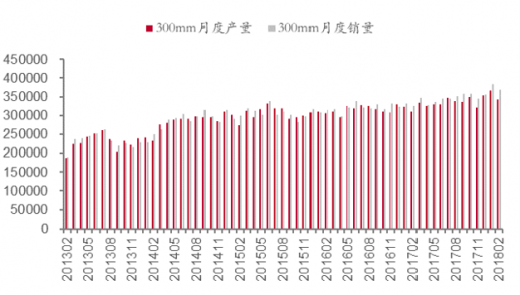

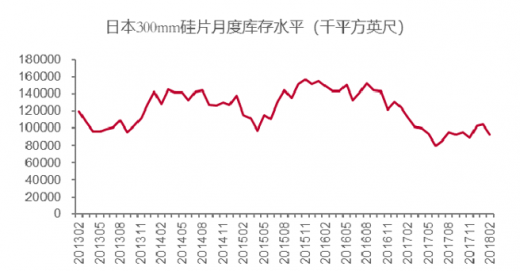

从日本产业经济省五年来月度高频统计数据我们亦可以发现,自 16Q4 起 12 寸硅片月度库存水平持续下行至历史地位,月度销量均高于产量,且当前基本维持在 3.7-3.8 亿平方英寸月度出货量。

日本 12 寸硅片月度产销(千平方英尺)

资料来源:观研天下整理

日本 12 寸硅片月度库存(千平方英尺)

资料来源:观研天下整理

而在经历 07-08 年大幅扩产、受损 8 年后,我们可以看到目前各家厂商对于扩产均持谨慎态度,从目前已经公告来看,12 寸硅片仅有 SUMCO(11 万片)+Siltronic(7 万片)+GWC(2 万片)合计 20 万片/月的扩产计划,扩产幅度仅占目前全球总产能的 3.6%左右。

从产业经验来看,硅片厂进行新的扩建(Brownfield)与新建(Greenfield)项目所需周期分别为 18 个月及 24 个月,因此我们判断即使有新产能开出也至少在 2020 年,硅片供需景气度再看 3 年。

资料来源:观研天下整理,转载请注明出处(TC)

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。