参考观研天下发布《2018年中国固废处理设备行业分析报告-市场深度分析与投资前景研究》

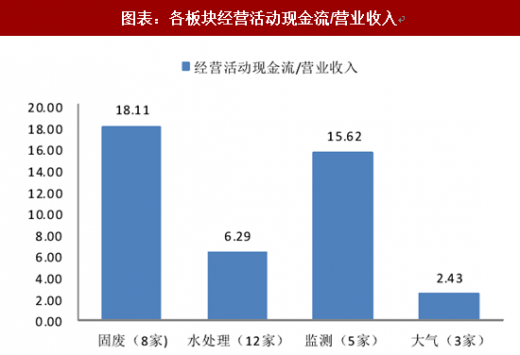

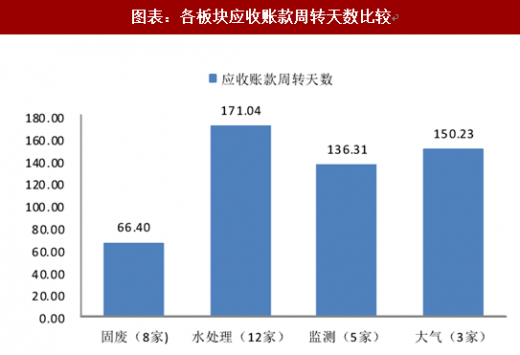

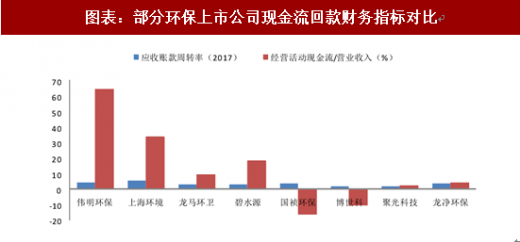

目前环保各细分板块中,固废板块现金流最优。固废企业包括垃圾焚烧、环卫、危废,回款都较快。

固废运营的回款快于工业企业烟气脱硫脱硝的第三方运营,落后于水务运营,但由于水处理企业收入来源主要来自于 ppp 模式的工程收入,回款在一年以上,大气烟气治理工程、监测装备回款也在半年以上,而大多固废企业收入主要来自于运营业务,因此固废企业的现金流表现要明显优于其他版块。

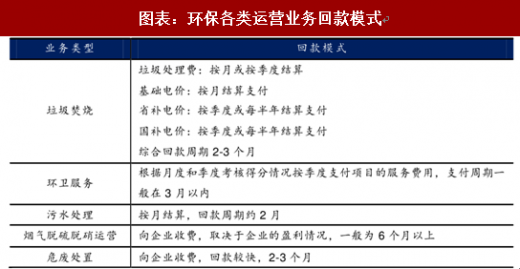

垃圾焚烧企业的收入来源包括四部分,垃圾处理费、基础电价、省补电价、国补电价。基础电价回款最快,按月结算支付,垃圾处理费的回款不同项目有所不用,一般按月或按季度支付,省补电价和国补电价回款周期相对较长,一般每季度或每半年结算一次。政府根据月度和季度考核得分情况按季度支付项目的服务费用,支付周期大约在 1-3 个月。

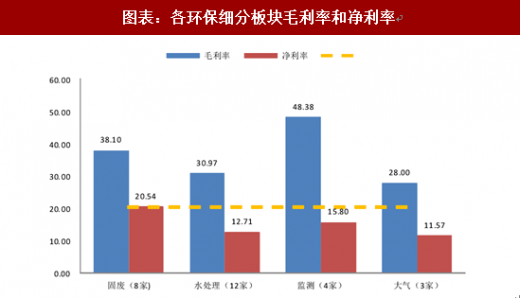

从盈利能力看,固废企业盈利能力强,且未来仍有提升空间。我们统计环保各细分板块盈利能力,分别是固废>监测>水>大气。

从 irr 看,大气 irr 最高,清新环境的电厂运营项目 irr 在 12%左右,但大气运营项目主要面对工业企业,现金流较差,且存在一定的回款风险。水厂 irr 在 8%左右,垃圾焚烧早期 irr 达到 12-15%,随着之后竞争激烈,垃圾处理费补贴下降,目前新项目 irr 也下降到 8%-10%左右。垃圾焚烧从 irr 角度仍是性价比较高的投资项目。

从利润率看,我们认为未来监测领域的利润率或较为稳定,大气板块随着非电的比重提升,利润率水平或略有抬升,水处理板块随着 ppp 工程收入占总收入比重增加,以及后期的乡镇水厂运营利润水平或不及早期水厂,上市公司整体利润率或略有下降。而固废板块,从短期看,苏日安新项目的垃圾处理费普遍低于存量项目,投运后将拉低板块利润率。但长期来看随着垃圾分类推进,垃圾热值仍有较大提升空间,长期盈利能力仍有提升空间。

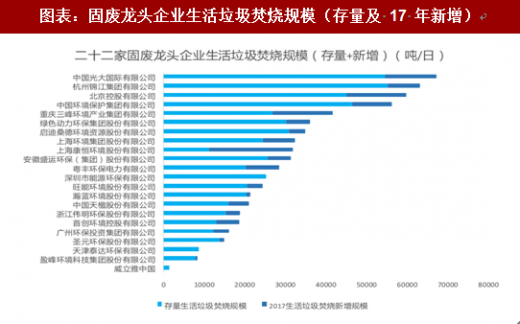

固废处理行业具有较大的运营规模体量,行业易出龙头。尤其是垃圾焚烧领域市场集中度较高,行业竞争格局清晰。根据在手项目统计,前五大公司光大国际、锦江环境、中国环境保护集团、北京控股和重庆三峰,市场占有率为 43.40%,垃圾焚烧行业集中度高于水务、大气、危废等其他细分领域,我们认为随着行业进入运营期,龙头企业在应对邻避、项目推进上或快于一般企业,加上一些企业可能转让其在手项目,未来行业实际集中度将高于目前在手项目的集中度,行业集中度提升可期。

我们统计固废板块平均 PE 估值约 20 倍,行业平均业绩增速约 24%,板块的投资价值已显现。建议关注市场集中度高、龙头格局清晰的垃圾焚烧行业。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。