1、龙头集聚,马太效应将体现

参考观研天下发布《2018年中国动力锂电池行业分析报告-市场运营态势与发展趋势预测》

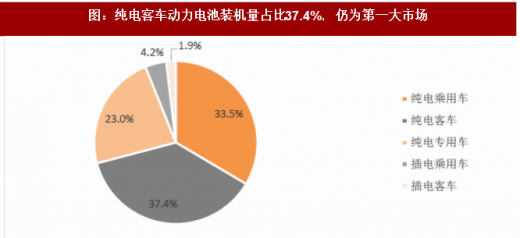

纯电客车、纯电专用车代表的商用车产品集中于年末放量,受整车产销节奏影响,我国动力电池市场 17 年依然体现出显著的装机量翘尾;2017 年我国动力电池总装机量 36.4GWh,其中 11/12 月两个月累计装机量达到 18.7GWh,占全年总装机量的一半。

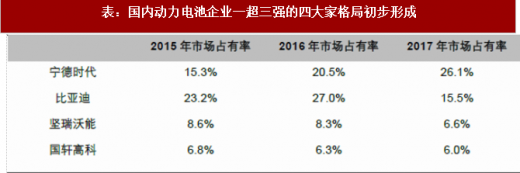

一超三强,动力电池四大家依旧

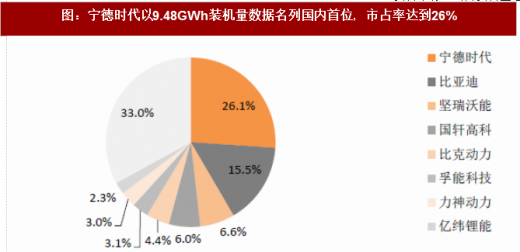

动力电池企业方面,根据数据测算,宁德时代累计动力电装机量约为9.48GWh,市场份额约为 26.1%,名列国内第一;行业 CR3 达到 49%(16 年 55.8%),CR5 达到59%(16 年 67.8%),市场集中度似乎略有下滑。

我们认为市场集中度提高是行业发展的长期趋势,17 年之所以出现市场集中度的表观下滑,是由于三元动力电池的快速爆发给与动力电池新进企业更多的参与机会,而这一市场尚未经过洗牌和出清。随着国家补贴政策进一步向优秀技术企业倾斜,市场集中度继续提高概率较大。

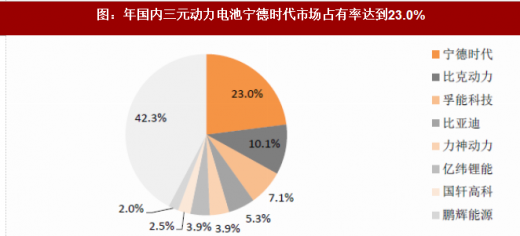

在三元动力电池领域,竞争格局相对分散;宁德时代市场占有率 23.0%排名第一,比克动力(10.1%)、孚能科技(7.1%)、比亚迪(5.3%)分列 2/3/4 位,CR5 约为 49.4%。

数据来源:公开数据整理

三元动力电池领域作为一个较为年轻的细分市场,目前方形、圆柱、软包技术路线相对独立且百家争鸣,方形锂电龙头宁德时代、传统圆柱电池强者比克动力、软包新势力孚能科技均取得主机厂认可,并获得较高的市场份额。考虑到三元动力电池仍处在技术体系持续革新(NCM333/523/622/811 的正极材料体系升级)、下游应用渗透率提高(乘用车、专用车的能量密度诉求)的叠加时代,三元动力电池领域仍有可能凭借技术差异化走出新强者,如持续推进高镍三元材料自产的传统铁锂电池强者国轩高科。

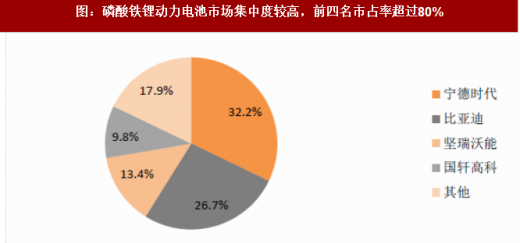

相对于三元动力电池市场的分散,磷酸铁锂动力电池市场显著集中,其中宁德时代的市场占有率已经达到 32.3%,排名行业首位;比亚迪(26.7%)、坚瑞沃能(13.4%)、国轩高科(9.8%)分行业 2/3/4 位,行业 CR4 达到 82.1% 。

数据来源:公开数据整理

我们认为,传统动力锂电大厂对磷酸铁锂动力电池市场已经具备足够的统治力,且由于磷酸铁锂电池受限于能量密度,未来市场局限于客车(配套粘性)、专用车(价格敏感)、低续航乘用车领域及储能市场领域,第一集团地位稳固,其他企业难有较大发展空间。

数据来源:公开数据整理

考虑到磷酸铁锂市场天花板下研发产出比的持续下滑,目前在磷酸铁锂电池市场不具备话语权的企业未来持续在该领域研发投入进行技术升级的可能性较低。18 年国家补贴新政中对非快充纯电客车的动力电池奖励级系统能量密度要求提高至 135wh/kg,目前仅宁德时代、国轩高科、比亚迪、亿纬锂能等少数企业具备该级别动力电池产业化能力,因此我们预计磷酸铁锂市场格局仍将保持高集中度。

2、投资龙头,客户结极定未来

动力电池产业目前处于“价格趋势长期下降,市场结极未来集中”的格局中,因此是否能以领先技术取得议价能力、以产业布局取得成本优势、以客户结极取得长期增长是投资中游环节必然关注的三大特质。

资料来源:公开资料整理

因此产业格局、产品结极、技术参数、客户结极四项指标遴选下,我们强烈推荐关注行业龙头宁德时代、一线梯队领先者国轩高科。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。