一、2017 年中国精炼钴产量快速增长

中国驱动 2017 年上半年全球钴精炼产量较快增长。根据国际钴业协会(Cobalt Institute, CI)统计,2017 年上半年全球精炼钴(不包含回收钴)产量为 5.65 万吨,同比增长 18.2%,其中 CI 成员 2017 年上半年精炼钴产量平稳,为 2.08 万吨,同比 2016 年上半年下降 3.8%,市场份额为 37%;而非 CI 成员产量增长较快,2017 年上半年达到 3.57 万吨,同比增长 36%。

分区域看,中国是全球精炼钴主要生产国和增长来源,2017 年上半年中国精炼钴产量为 3.4 万吨,同比增长约 45%,在全球和非 CI 成员精炼钴产量占比分别为 60%和 95%。可见,全球精炼钴产量增长主要由中国贡献,而其他区域基本平稳。

二、三元材料推广推升钴需求

目前己经市场化的锂电池正极材料包括钴酸锂、锰酸锂、磷酸铁锂和三元材料等产品,除了钴酸锂外,其他正极材料在动力电池均有应用,其中,三元正极材料具有能量密度高、成本低、安全性好等优异特性。

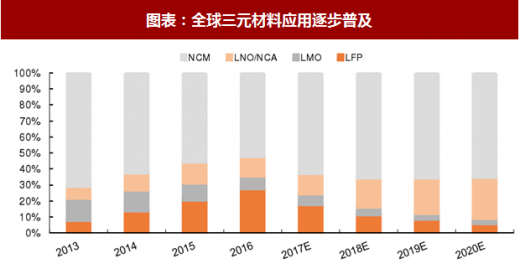

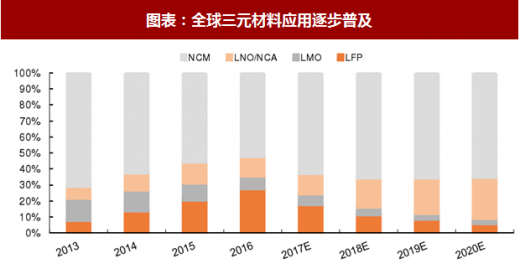

在国际上,新能源汽车较发达的国家和地区,动力电池正极以三元材料为主,另外锰酸锂也有一定的应用。在我国,由于早期技术路线,动力电池正极材料一直以磷酸铁锂为主,特别是在新能源客车,磷酸铁锂占据主导地位。但随着三元材料技术进步以及新能源客车三元材料应用的推广,预计部分达不到能量密度要求的磷酸铁锂电池车型将被淘汰出局,三元材料在我国新能源汽车的比重将不断增加,并逐步替代磷酸铁锂。和磷酸铁锂不需使用钴不同,目前技术条件下,动力电池三元正极材料必需使用钴,因此,三元材料渗透率提高刺激钴需求增长。

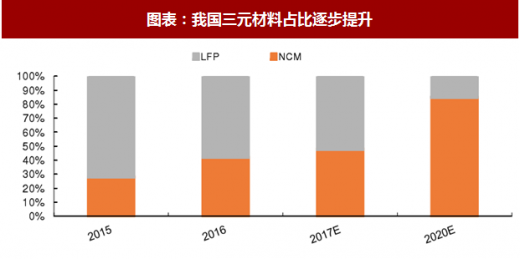

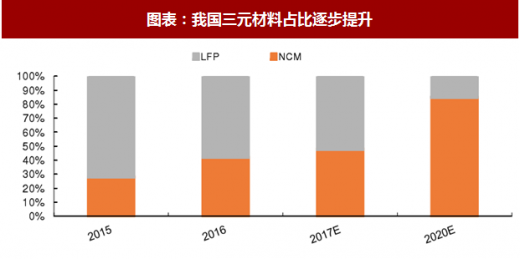

根据高工产业研究院,2015 年我国新能源汽车正极材料中磷酸铁锂和三元材料的占比分别为 72% 和 28%,预计 2017 年三元材料占比将提高到 48%,而磷酸铁锂比重则下降到 52%。我们判断未来全球范围内,三元材料将成为主导的动力电池正极材料。

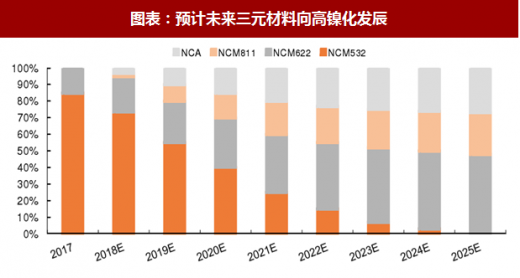

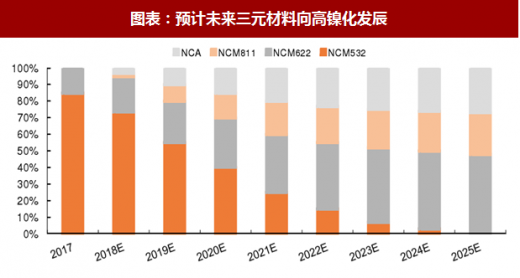

同时我们也注意到三元材料向高镍化趋势发展。根据镍含量从低到高,三元材料可分为 NCM111、 NCM532、NCM622、NCM811 等型号,由于三元材料中镍的含量越高,电池能量密度越大,且镍的价格低于钴和锰,高镍含量也有利于降低成本,三元材料呈现出向高镍化方向发展趋势。

参考观研天下发布《2018年中国钴行业分析报告-市场深度分析与发展前景预测》

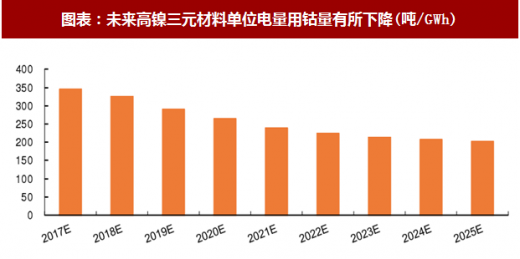

在中国,三元材料最早的产品形态为 NCM111,目前以 NCM532 为主。从 2016 年以来,不少动力电池及相关材料企业已开始加大了高镍三元材料等新型材料的研发力度并加速产业化,未来三元正极材料将向镍含量更高的 NCM622、NCM811 演变。三元材料高镍型号电池的应用将导致单位电池容量用钴量的下降。尽管如此,根据我们预计,由于新能源汽车的快速增长以及三元材料渗透率提升,动力电池钴需求量仍保持增长,为此,高镍化只会减缓钴需求增速,不会导致钴需求量下降。

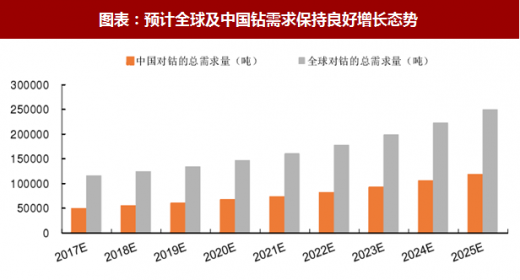

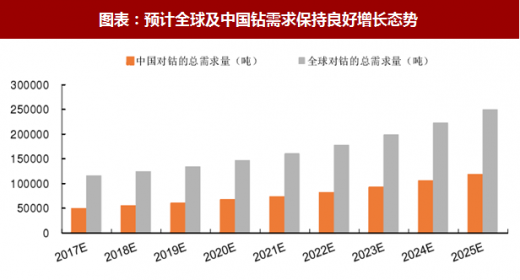

结合动力电池领域,我们预计,随着三元材料渗透率提升,动力电池钴领域需求快速提高,并推动钴需求较快增长,其中,中国钴需求将从 2017 年的 4.73 万吨增长到 2025 年的 11.56 万吨, 2017~2025 年复合增速为 11.8%;全球钴的需求将从 2017 年的 11.51 万吨增加到 2025 年的 24.89 万吨,2017~2025 年复合增速为 10.1%。

中国驱动 2017 年上半年全球钴精炼产量较快增长。根据国际钴业协会(Cobalt Institute, CI)统计,2017 年上半年全球精炼钴(不包含回收钴)产量为 5.65 万吨,同比增长 18.2%,其中 CI 成员 2017 年上半年精炼钴产量平稳,为 2.08 万吨,同比 2016 年上半年下降 3.8%,市场份额为 37%;而非 CI 成员产量增长较快,2017 年上半年达到 3.57 万吨,同比增长 36%。

分区域看,中国是全球精炼钴主要生产国和增长来源,2017 年上半年中国精炼钴产量为 3.4 万吨,同比增长约 45%,在全球和非 CI 成员精炼钴产量占比分别为 60%和 95%。可见,全球精炼钴产量增长主要由中国贡献,而其他区域基本平稳。

图表:2017年上半年全球精炼钻产量增长18%

图表来源:公开资料整理

图表:2017年上半年我国精炼钻产量增长4500

图表来源:公开资料整理

二、三元材料推广推升钴需求

目前己经市场化的锂电池正极材料包括钴酸锂、锰酸锂、磷酸铁锂和三元材料等产品,除了钴酸锂外,其他正极材料在动力电池均有应用,其中,三元正极材料具有能量密度高、成本低、安全性好等优异特性。

在国际上,新能源汽车较发达的国家和地区,动力电池正极以三元材料为主,另外锰酸锂也有一定的应用。在我国,由于早期技术路线,动力电池正极材料一直以磷酸铁锂为主,特别是在新能源客车,磷酸铁锂占据主导地位。但随着三元材料技术进步以及新能源客车三元材料应用的推广,预计部分达不到能量密度要求的磷酸铁锂电池车型将被淘汰出局,三元材料在我国新能源汽车的比重将不断增加,并逐步替代磷酸铁锂。和磷酸铁锂不需使用钴不同,目前技术条件下,动力电池三元正极材料必需使用钴,因此,三元材料渗透率提高刺激钴需求增长。

根据高工产业研究院,2015 年我国新能源汽车正极材料中磷酸铁锂和三元材料的占比分别为 72% 和 28%,预计 2017 年三元材料占比将提高到 48%,而磷酸铁锂比重则下降到 52%。我们判断未来全球范围内,三元材料将成为主导的动力电池正极材料。

图表:我国三元材料占比逐步提升

图表来源:公开资料整理

图表:全球三元材料应用逐步普及

图表来源:公开资料整理

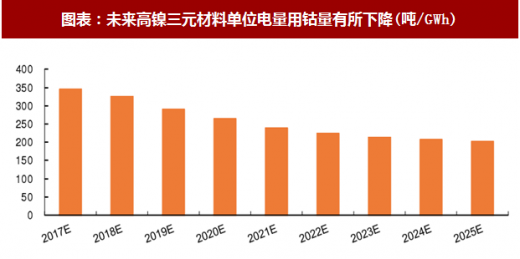

同时我们也注意到三元材料向高镍化趋势发展。根据镍含量从低到高,三元材料可分为 NCM111、 NCM532、NCM622、NCM811 等型号,由于三元材料中镍的含量越高,电池能量密度越大,且镍的价格低于钴和锰,高镍含量也有利于降低成本,三元材料呈现出向高镍化方向发展趋势。

参考观研天下发布《2018年中国钴行业分析报告-市场深度分析与发展前景预测》

在中国,三元材料最早的产品形态为 NCM111,目前以 NCM532 为主。从 2016 年以来,不少动力电池及相关材料企业已开始加大了高镍三元材料等新型材料的研发力度并加速产业化,未来三元正极材料将向镍含量更高的 NCM622、NCM811 演变。三元材料高镍型号电池的应用将导致单位电池容量用钴量的下降。尽管如此,根据我们预计,由于新能源汽车的快速增长以及三元材料渗透率提升,动力电池钴需求量仍保持增长,为此,高镍化只会减缓钴需求增速,不会导致钴需求量下降。

图表:预计未来三元材料向高镍化发辰

图表来源:公开资料整理

图表:未来高镍三元材料单位电量用钴量有所下降(吨/GWh)

图表来源:公开资料整理

结合动力电池领域,我们预计,随着三元材料渗透率提升,动力电池钴领域需求快速提高,并推动钴需求较快增长,其中,中国钴需求将从 2017 年的 4.73 万吨增长到 2025 年的 11.56 万吨, 2017~2025 年复合增速为 11.8%;全球钴的需求将从 2017 年的 11.51 万吨增加到 2025 年的 24.89 万吨,2017~2025 年复合增速为 10.1%。

图表:预计全球及中国钻需求保持良好增长态势

图表来源:公开资料整理

资料来源:公开资料,观研天下整理,转载请注明出处(ZQ)

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。