一、增长被动,龙头企业市场份额高

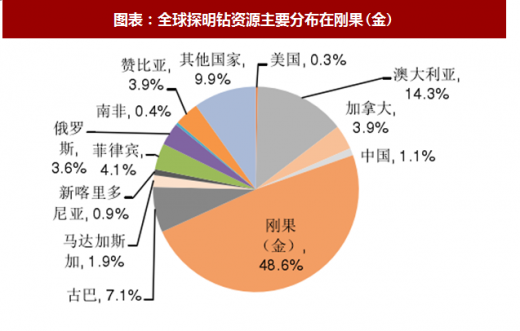

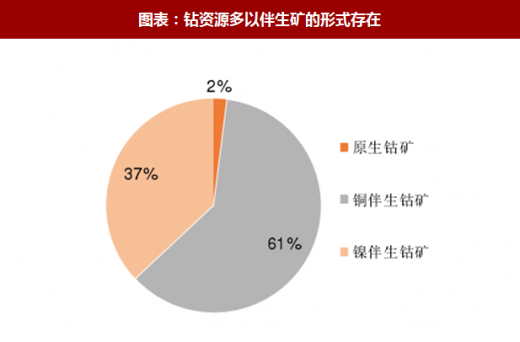

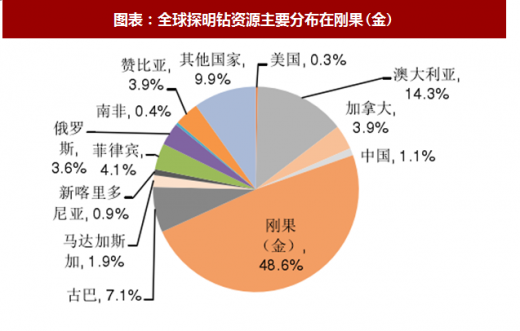

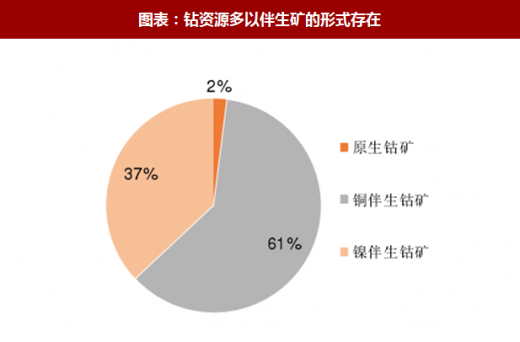

根据 USGS(美国地质勘探局)数据显示,2016 年全球探明钴矿储量 700 万吨,按照 2016 年开采量估算,可开采年限约为 60 年。同时,全球钴金属储量分布非常不均衡,资源主要集中在刚果(金)、澳大利亚、古巴三个国家,三者占据全球储量的 70% 左右,其中,刚果(金),占据已探明储量的 48.61%。就产量而言,刚果(金)2016 年产量达到 6.6 万吨,占全球产量比重超过 50%。且钴资源大多以铜、镍伴生矿形态出现,被动增产特征较明显。

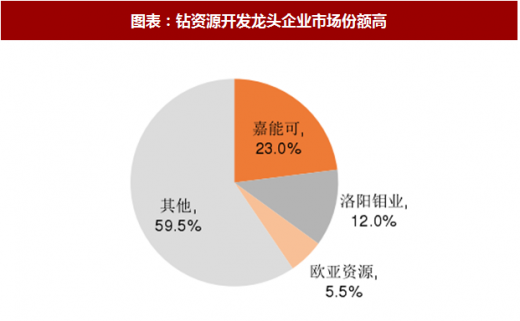

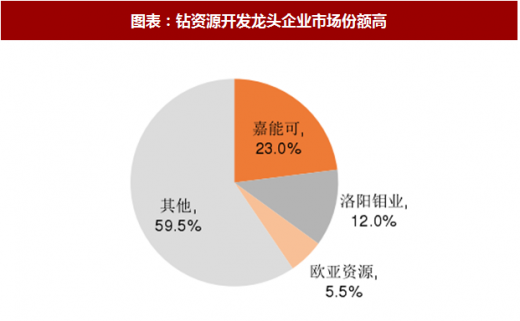

目前,全球钴资源主要由嘉能可、洛阳钼业、欧亚资源、淡水河谷、谢里特等少数公司提供,其中嘉能可、洛阳钼业和欧亚资源位居前三,2016 年三者产量矿产钴的产量约 5 万吨,市场份额约 40%。

二、未来钴供给增长主要来自龙头企业扩产,增长有序

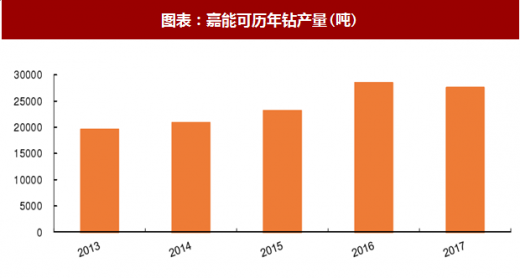

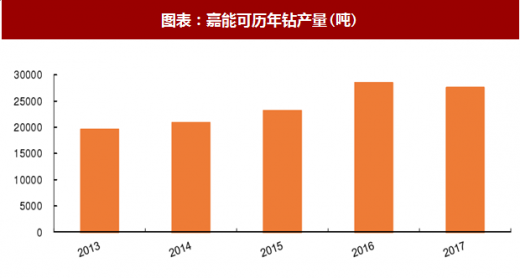

2017 年 12 月 12 日嘉能可披露,此前停产的位于刚果(金)的 Katanga 矿准备复产,并公布产能指引。根据该指引 2018~2020 年 Katanga 矿钴产量将达到 1.1 万吨、3.4 万吨和 3.2 万吨。我们判断 Katanga 矿山一期项目将如期投产,新增产量约 1 万吨,而二期新增约 2 万吨产量则存在一定不确定性;另一龙头企业欧亚资源 RTR 项目新增产能 1.4 万吨,预计到 2018 年底建成,2019 年才开始释放产能。

参考观研天下发布《2018年中国钴行业分析报告-市场运营态势与发展前景研究》

钴新进入者主要有华友钴业和鹏兴资源。华友钴业的 PE527 项目设计产能为年产矿产钴折合金属量 3100 吨,预计 2018 年开始贡献产量;公司另一 MIKAS 升级改造项目预计 2018 年上半年投产,新增钴矿产能折合金属量 1000吨;鹏欣资源 2017年通过增发,持有澳大利亚上市公司 Clean TeQ 16.2%股份,与 Robert Friedland 先生并列第一大股东。Clean TeQ 在澳大利亚拥有 Syerston 项目钴资源储量约 12 万吨,预计投产后新增硫酸钴产量 1.53 万吨,折合钴金属量约 3000 吨。目前项目还处于前期阶段,预计投产仍需一定时间。总体来看,由于新进入者较少,且产量和龙头企业差距较大,不会对钴供给格局产生根本性冲击。我们预计全球精炼钴 2017~2025 年产量的复合增速为 9.8%,

三、结合钴需求,我们认为受新能源汽车驱动,钴需求增长快于供给,钴存在供给缺口或将成为常态

从时间点看,随着钴新项目产能释放,钴供给缺口在 2018、2019 年收窄,但到 2020 年之后,供给缺口又将扩大,未来钴价格有望维持坚挺。

根据 USGS(美国地质勘探局)数据显示,2016 年全球探明钴矿储量 700 万吨,按照 2016 年开采量估算,可开采年限约为 60 年。同时,全球钴金属储量分布非常不均衡,资源主要集中在刚果(金)、澳大利亚、古巴三个国家,三者占据全球储量的 70% 左右,其中,刚果(金),占据已探明储量的 48.61%。就产量而言,刚果(金)2016 年产量达到 6.6 万吨,占全球产量比重超过 50%。且钴资源大多以铜、镍伴生矿形态出现,被动增产特征较明显。

目前,全球钴资源主要由嘉能可、洛阳钼业、欧亚资源、淡水河谷、谢里特等少数公司提供,其中嘉能可、洛阳钼业和欧亚资源位居前三,2016 年三者产量矿产钴的产量约 5 万吨,市场份额约 40%。

图表:全球探明钻资源主要分布在刚果(金)

图表来源:公开资料整理

图表:刚果(金)供给全球约60%钻资源

图表来源:公开资料整理

图表:钻资源多以伴生矿的形式存在

图表来源:公开资料整理

图表:钻资源开发龙头企业市场份额高

图表来源:公开资料整理

二、未来钴供给增长主要来自龙头企业扩产,增长有序

2017 年 12 月 12 日嘉能可披露,此前停产的位于刚果(金)的 Katanga 矿准备复产,并公布产能指引。根据该指引 2018~2020 年 Katanga 矿钴产量将达到 1.1 万吨、3.4 万吨和 3.2 万吨。我们判断 Katanga 矿山一期项目将如期投产,新增产量约 1 万吨,而二期新增约 2 万吨产量则存在一定不确定性;另一龙头企业欧亚资源 RTR 项目新增产能 1.4 万吨,预计到 2018 年底建成,2019 年才开始释放产能。

参考观研天下发布《2018年中国钴行业分析报告-市场运营态势与发展前景研究》

钴新进入者主要有华友钴业和鹏兴资源。华友钴业的 PE527 项目设计产能为年产矿产钴折合金属量 3100 吨,预计 2018 年开始贡献产量;公司另一 MIKAS 升级改造项目预计 2018 年上半年投产,新增钴矿产能折合金属量 1000吨;鹏欣资源 2017年通过增发,持有澳大利亚上市公司 Clean TeQ 16.2%股份,与 Robert Friedland 先生并列第一大股东。Clean TeQ 在澳大利亚拥有 Syerston 项目钴资源储量约 12 万吨,预计投产后新增硫酸钴产量 1.53 万吨,折合钴金属量约 3000 吨。目前项目还处于前期阶段,预计投产仍需一定时间。总体来看,由于新进入者较少,且产量和龙头企业差距较大,不会对钴供给格局产生根本性冲击。我们预计全球精炼钴 2017~2025 年产量的复合增速为 9.8%,

图表:嘉能可历年钻产量(吨)

图表来源:公开资料整理

图表:2017 年及以后主要公司新增钴项目的产能释放预计

图表来源:公开资料整理

三、结合钴需求,我们认为受新能源汽车驱动,钴需求增长快于供给,钴存在供给缺口或将成为常态

从时间点看,随着钴新项目产能释放,钴供给缺口在 2018、2019 年收窄,但到 2020 年之后,供给缺口又将扩大,未来钴价格有望维持坚挺。

图表:钻的供需平衡表

图表来源:公开资料整理

资料来源:公开资料,观研天下整理,转载请注明出处(ZQ)

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。