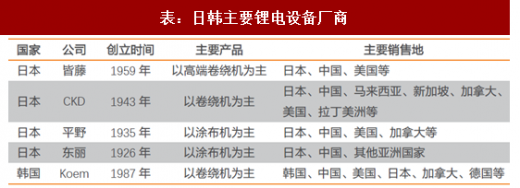

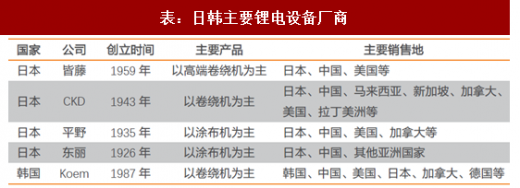

日本与韩国的锂电设备相对于国内研发起步更早,其设备精度、自动化程度较高,技术更加成熟,居于世界领先地位。日本设备厂商的代表企业包括皆藤公司、CKD、平野和东丽,其中,皆藤和CKD是老牌自动化机械厂商,主要产品为高端卷绕机。日本平野和东丽公司则以前端设备涂布机见长,产品技术水平全球领先。韩国锂电设备厂商的代表企业是Koem,优势产品为卷绕机,并于1999年开发出锂一次电池卷绕机和锂一次电池装配机,技术水平一直处于全球领先地位。

参考观研天下发布《2018-2024年中国锂电设备产业市场发展需求调研与未来前景趋势研究报告》

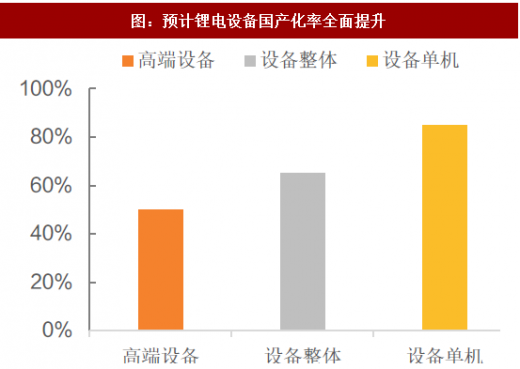

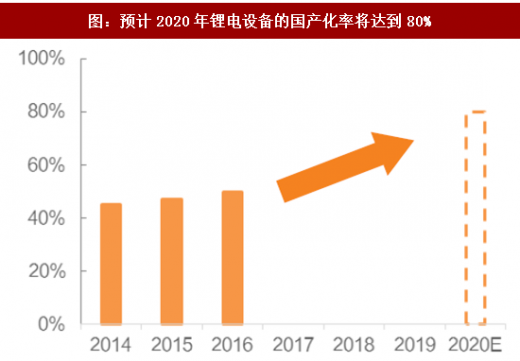

2016年以来,受益于国产电芯厂CATL等的崛起,国内设备企业立足于部分产品,带动整体设备技术水平不断提高,业务布局主要集中在涂布机、卷绕机、分切机等领域,与进口设备差距逐步缩小。同时国产设备价格和服务优势明显,以卷绕机和涂布机为例,国外品牌的卷绕机价格高于国产高端品牌20%-30%,国外涂布机价格高于国产设备40%-50%。综合成本和技术两方面,国产锂电设备的竞争优势在不断扩大。近年来锂电设备国产化率不断提升,从2008年的20%提升到2016年的50%左右,据高工锂电预计,到2020年锂电设备的国产率将达到80%,国产设备替代空间巨大。

对锂电设备企业而言,其市场空间直接取决于两个因素,一是与其绑定的电芯厂的规模,二其是本身能够提供的设备在产线中的覆盖率。与龙头合作密切,优质产品占据更多产线的设备企业对应的市场空间更广阔。绑定大客户方面,先导智能、科恒股份和璞泰来已与电芯厂已达成深度绑定。今后几年,随着主要锂电商与设备商的合作模式逐步稳定、强势设备商的整线能力进一步强化,龙头设备的优势还将进一步扩大。

设备覆盖率方面,赢合科技产品覆盖全产线,收购泰坦新动力后,先导智能的产品覆盖面能够达整条产线的50%以上(包括泰坦新动力)。目前,先导智能卷绕机设备精度和良品率已和国外竞争对手无差别,但高端市场仍然和日韩企业存在竞争。后端设备主要将已经成型的电池封装、并进行激活检测,最终形成成品,设备技术要求没有前两道工序高,基本全部可以国产化。前端设备也在加快追赶、缩小与日韩同行的技术差距。

伴随行业发展,电芯龙头与生产装备龙头强强联合趋势愈发明显。锂电池设备非标准特征明显,客户粘性极强。不同车企对于动力电池尺寸、电容、电压范围等要求不一样,设备研发制造需要采取定制化供货。为保证生产系统的连续性和稳定性,电池企业一旦选定主要设备供应商后不会轻易更换。伴随锂电池产业链上下游龙头公司相互绑定趋势越发明显,未来锂电池设备行业龙头和电池企业龙头将携手并进。

表:日韩主要锂电设备厂商

资料来源:观研天下整理

参考观研天下发布《2018-2024年中国锂电设备产业市场发展需求调研与未来前景趋势研究报告》

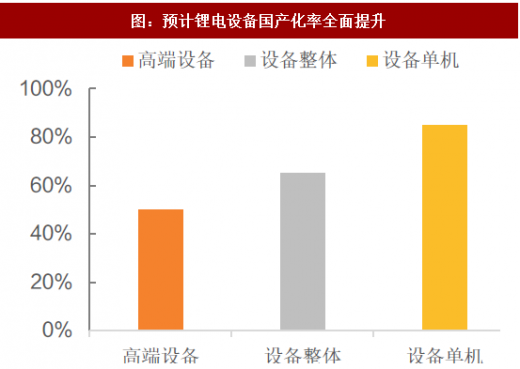

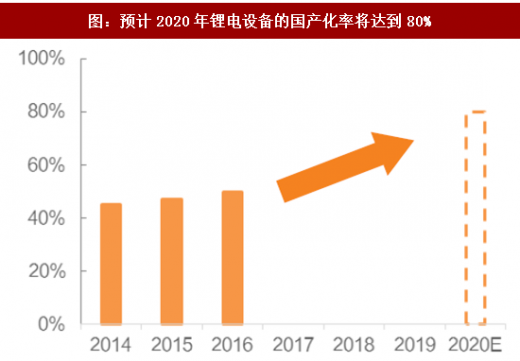

2016年以来,受益于国产电芯厂CATL等的崛起,国内设备企业立足于部分产品,带动整体设备技术水平不断提高,业务布局主要集中在涂布机、卷绕机、分切机等领域,与进口设备差距逐步缩小。同时国产设备价格和服务优势明显,以卷绕机和涂布机为例,国外品牌的卷绕机价格高于国产高端品牌20%-30%,国外涂布机价格高于国产设备40%-50%。综合成本和技术两方面,国产锂电设备的竞争优势在不断扩大。近年来锂电设备国产化率不断提升,从2008年的20%提升到2016年的50%左右,据高工锂电预计,到2020年锂电设备的国产率将达到80%,国产设备替代空间巨大。

图:预计锂电设备国产化率全面提升

资料来源:观研天下整理

图:预计2020年锂电设备的国产化率将达到80%

资料来源:观研天下整理

表:主要锂电设备上市企业信息

资料来源:观研天下整理

对锂电设备企业而言,其市场空间直接取决于两个因素,一是与其绑定的电芯厂的规模,二其是本身能够提供的设备在产线中的覆盖率。与龙头合作密切,优质产品占据更多产线的设备企业对应的市场空间更广阔。绑定大客户方面,先导智能、科恒股份和璞泰来已与电芯厂已达成深度绑定。今后几年,随着主要锂电商与设备商的合作模式逐步稳定、强势设备商的整线能力进一步强化,龙头设备的优势还将进一步扩大。

设备覆盖率方面,赢合科技产品覆盖全产线,收购泰坦新动力后,先导智能的产品覆盖面能够达整条产线的50%以上(包括泰坦新动力)。目前,先导智能卷绕机设备精度和良品率已和国外竞争对手无差别,但高端市场仍然和日韩企业存在竞争。后端设备主要将已经成型的电池封装、并进行激活检测,最终形成成品,设备技术要求没有前两道工序高,基本全部可以国产化。前端设备也在加快追赶、缩小与日韩同行的技术差距。

表:锂电设备上市公司对比

资料来源:观研天下整理

伴随行业发展,电芯龙头与生产装备龙头强强联合趋势愈发明显。锂电池设备非标准特征明显,客户粘性极强。不同车企对于动力电池尺寸、电容、电压范围等要求不一样,设备研发制造需要采取定制化供货。为保证生产系统的连续性和稳定性,电池企业一旦选定主要设备供应商后不会轻易更换。伴随锂电池产业链上下游龙头公司相互绑定趋势越发明显,未来锂电池设备行业龙头和电池企业龙头将携手并进。

表:国内主要锂电池企业和生产装备企业

资料来源:观研天下整理

资料来源:观研天下整理,转载请注明出处(GSL)

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。