一、回收拆解:回收工艺基本成熟,三元材料回收价值高

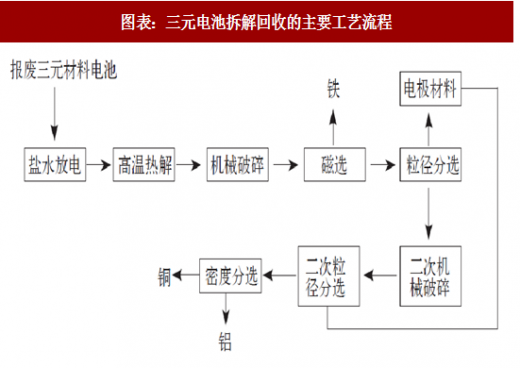

废旧电池回收拆解的完整流程一般包括 4 个步骤:(1)电池的预处理;(2)电池材料的分选;(3)正极中金属的富集;(4)金属的分离提纯。每一步骤均包含多种处理方法,各有优缺点,综合利用各种方法对金属材料进行回收,金属的回收率和纯度基本均可达 90%以上。三元电池拆解回收:对于大容量三元材料电池,目前出于安全考虑尚无规模化拆解回收实践,而对于电池单体容量小、质量轻和体积小的电池则可进行大规模回收处理(如常规的 18650 锂离子电池)。目前已经有成熟的拆解技术,主要采用破碎分选的方法进行拆解,其工艺流程依次为放电、高温热解、机械破碎、粒径分选、密度分选等,这种回收工艺的最终产品通常包括两类:金属化合物或单质,三元材料或其前驱体。

三元材料中含有镍钴等有价金属,且含量高于原矿,不少大型回收企业会进一步采取湿法工艺提取三元材料中钴、镍等高价值重金属。如邦普循环、格林美等典型回收企业都构建了完整的废旧三元系电池和钴酸锂电池中金属材料回收与再生业务,并呈继续扩张趋势。

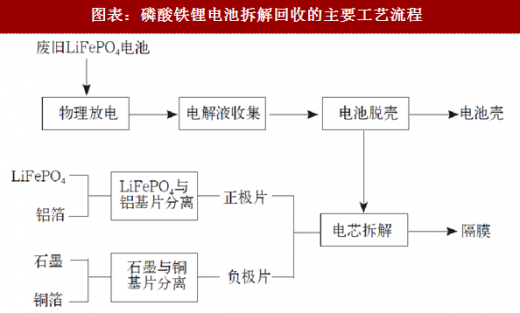

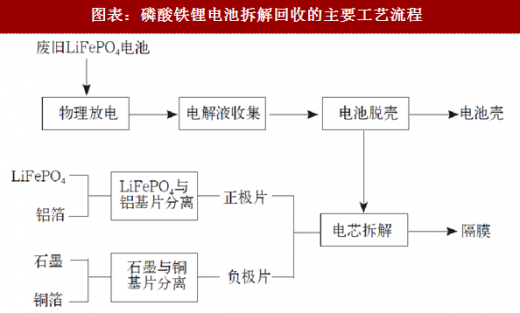

磷酸铁锂电池拆解回收:磷酸铁锂动力电池安全性好,但规格不一、形状各异,可以进行规模化拆解,但自动化率较低。一些小规模的回收厂家主要先拆分电芯得到正、负极片,再破碎分选,回收铜、铝及电池材料。大型的锂回收企业如赣锋锂业则采取溶解废电池的方式分离得到含锂溶液,并且进一步通过电解法和纯碱压浸法得到锂材料,这种方式的主要产出为碳酸锂和电池级氯化锂。

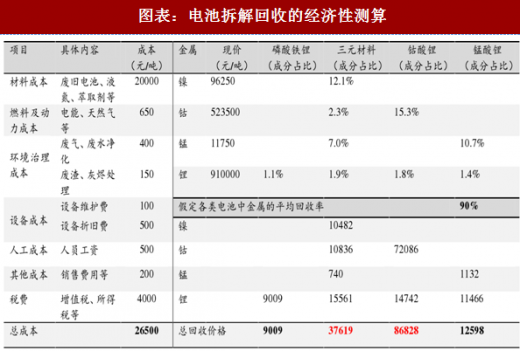

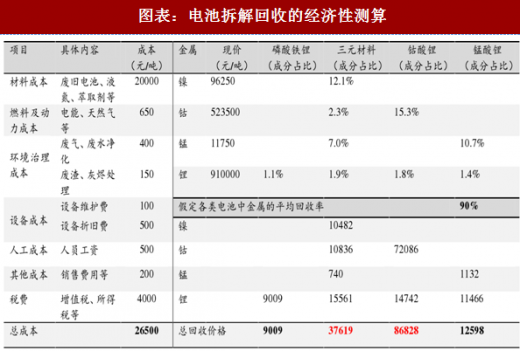

从经济性的角度来说,钴酸锂和三元材料拆解后回收的金属价值大于拆解的总成本,具有很好的原材料回收价值,目前在梯次利用成本较高的情况下直接拆解回收原材料较多。而磷酸铁锂的原材料回收价值并不高,有价值的回收金属元素仅锂元素,且含量较低。鉴于目前拆解回收工艺已经较为成熟,成本上已没有太大的下降空间,所以我们认为,随着未来梯次利用成本的下降,磷酸铁锂电池的回收利用价值有望在梯次利用中得到体现。

从经济性的角度来说,钴酸锂和三元材料拆解后回收的金属价值大于拆解的总成本,具有很好的原材料回收价值,目前在梯次利用成本较高的情况下直接拆解回收原材料较多。而磷酸铁锂的原材料回收价值并不高,有价值的回收金属元素仅锂元素,且含量较低。鉴于目前拆解回收工艺已经较为成熟,成本上已没有太大的下降空间,所以我们认为,随着未来梯次利用成本的下降,磷酸铁锂电池的回收利用价值有望在梯次利用中得到体现。

动力电池拆解回收所涉及的设备有粉碎拆解设备、分选设备、清洗设备等,其中粉碎和分选是拆解过程中最基础环节。

参考观研天下发布《中国废旧电池回收行业市场监测与投资规划研究报告》

废旧锂电池拆解分选设备是基于锂电池正负极结构及其组成材料铜与碳粉的物料特性,采用锤振破碎、振动筛分与气流分选组合工艺对废锂电池正负极组成材料进行初步的分离与回收。此环节技术门槛相对较低,国产设备的分离效率已超过 90%,但是自动化率较低且分离出来的材料损耗度较高。

2017 年 11 月,工信部将废旧动力电池自动化拆解成套装备纳入 2017 年重大环保技术装备目录,要求技术指标达到单体进料 30 个/次,单体处理速度 60s/个,电芯脱出率>97%等。我们认为,拆解设备是电池回收流程的头道设备,在此环节设立标准并进行扶持有助于在源头把控质量,提高后续分离材料的纯度和价值,进而提升经济性。

二、 2018-2023 年锂电回收设备累计市场空间将达 130 亿

基于上文对梯次利用和拆解回收市场的空间测算,我们根据相关公司的产线投资情况进一步测算了回收设备的需求空间。目前回收行业发展处于起步时期,国内废旧动力锂电池梯次利用的玩家数量较少,以国企为主,已投入运营的商业化项目均为国家扶持示范项目,暂时不具备经济效益,产能还不足以消化未来庞大需求;经过估计目前已有产能 6GWh/年,新能源车企、三方回收企业、电芯厂的布局总体处于探索研究阶段,预计在未来有爆发式增长。由于市场主要回收公司以拆解业务为主,我们假设目前已有产能能够覆盖 2018 年所有新增需求。随着回收市场的不断扩大、标准化行业制度、编码制的逐渐落地,自动化回收产线会大大提高回收效率、推进行业增速。

根据我们测算, 2018-2023 年梯次利用相关设备累计需求空间将达 101.76 亿,复合增长率 32%,拆解回收相关设备的累计需求空间将达 20.35 亿,复合增长率 87%,锂电回收设备累计空间合计将达 130.11 亿,CAGR 达 39%。

废旧电池回收拆解的完整流程一般包括 4 个步骤:(1)电池的预处理;(2)电池材料的分选;(3)正极中金属的富集;(4)金属的分离提纯。每一步骤均包含多种处理方法,各有优缺点,综合利用各种方法对金属材料进行回收,金属的回收率和纯度基本均可达 90%以上。三元电池拆解回收:对于大容量三元材料电池,目前出于安全考虑尚无规模化拆解回收实践,而对于电池单体容量小、质量轻和体积小的电池则可进行大规模回收处理(如常规的 18650 锂离子电池)。目前已经有成熟的拆解技术,主要采用破碎分选的方法进行拆解,其工艺流程依次为放电、高温热解、机械破碎、粒径分选、密度分选等,这种回收工艺的最终产品通常包括两类:金属化合物或单质,三元材料或其前驱体。

三元材料中含有镍钴等有价金属,且含量高于原矿,不少大型回收企业会进一步采取湿法工艺提取三元材料中钴、镍等高价值重金属。如邦普循环、格林美等典型回收企业都构建了完整的废旧三元系电池和钴酸锂电池中金属材料回收与再生业务,并呈继续扩张趋势。

图表:三元电池拆解回收的主要工艺流程

图表:磷酸铁锂电池拆解回收的主要工艺流程

图表:电池拆解回收的经济性测算

动力电池拆解回收所涉及的设备有粉碎拆解设备、分选设备、清洗设备等,其中粉碎和分选是拆解过程中最基础环节。

参考观研天下发布《中国废旧电池回收行业市场监测与投资规划研究报告》

废旧锂电池拆解分选设备是基于锂电池正负极结构及其组成材料铜与碳粉的物料特性,采用锤振破碎、振动筛分与气流分选组合工艺对废锂电池正负极组成材料进行初步的分离与回收。此环节技术门槛相对较低,国产设备的分离效率已超过 90%,但是自动化率较低且分离出来的材料损耗度较高。

2017 年 11 月,工信部将废旧动力电池自动化拆解成套装备纳入 2017 年重大环保技术装备目录,要求技术指标达到单体进料 30 个/次,单体处理速度 60s/个,电芯脱出率>97%等。我们认为,拆解设备是电池回收流程的头道设备,在此环节设立标准并进行扶持有助于在源头把控质量,提高后续分离材料的纯度和价值,进而提升经济性。

图表:锂电池破碎拆解分选系统

二、 2018-2023 年锂电回收设备累计市场空间将达 130 亿

基于上文对梯次利用和拆解回收市场的空间测算,我们根据相关公司的产线投资情况进一步测算了回收设备的需求空间。目前回收行业发展处于起步时期,国内废旧动力锂电池梯次利用的玩家数量较少,以国企为主,已投入运营的商业化项目均为国家扶持示范项目,暂时不具备经济效益,产能还不足以消化未来庞大需求;经过估计目前已有产能 6GWh/年,新能源车企、三方回收企业、电芯厂的布局总体处于探索研究阶段,预计在未来有爆发式增长。由于市场主要回收公司以拆解业务为主,我们假设目前已有产能能够覆盖 2018 年所有新增需求。随着回收市场的不断扩大、标准化行业制度、编码制的逐渐落地,自动化回收产线会大大提高回收效率、推进行业增速。

根据我们测算, 2018-2023 年梯次利用相关设备累计需求空间将达 101.76 亿,复合增长率 32%,拆解回收相关设备的累计需求空间将达 20.35 亿,复合增长率 87%,锂电回收设备累计空间合计将达 130.11 亿,CAGR 达 39%。

图表:2018 到 2023 年锂电回收设备的市场空间将达 130 亿

资料来源:观研天下整理,转载请注明出处(ZQ)

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。