简单归纳而言,影响车企决策的两大最关键变量就是补贴与成本,而成本当中占比最高、变化弹性最大的就是电池成本。在新的补贴政策之下,电池成本是车企关心的重中之重。这就意味着,车企在选择电池供应商时,将尤其考虑其采购成本,由于续驶里程与补贴系数的要求,也会考虑其能量密度。2018 年,中游电池降价的压力为 20%-30%,是整个新能源产业链中最为承压的环节之一。这意味着中游也是竞争最为激烈的环节之一。

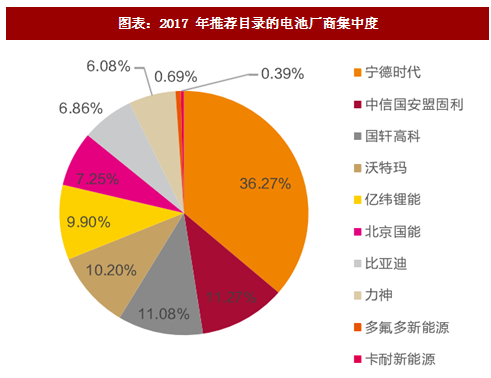

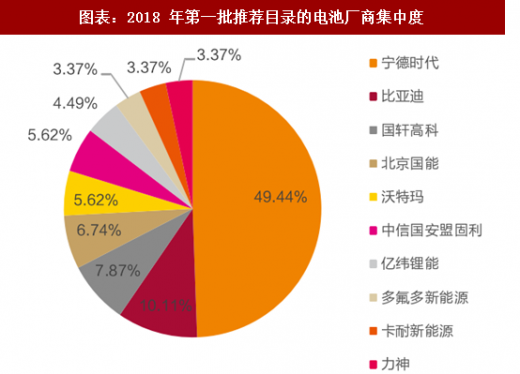

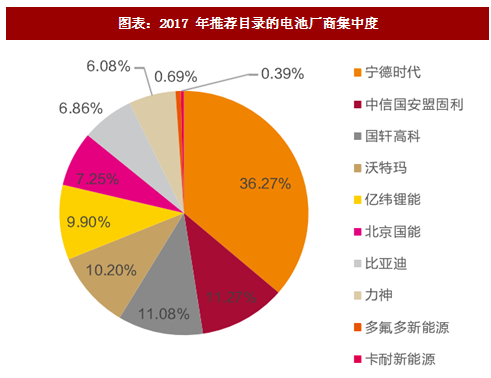

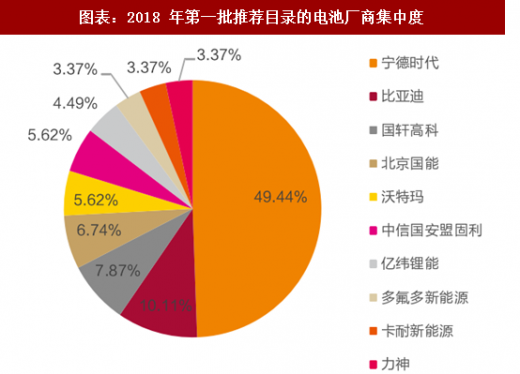

在规模优势及资金优势的驱动下,中游向龙头集中的趋势仍在强化。我们对比 2018 年第一批推荐目录与 2017 年推荐目录情况,发现 CR5 已由 71%提升至 79%,其中宁德时代的份额由 36%继续提升至 49%,但行业第 2 至第 5 的位置仍然处于激烈的争夺之中,比亚迪、国轩、沃特玛、国能、亿纬锂能、中信国安盟固利等目前来看优势相对明显。

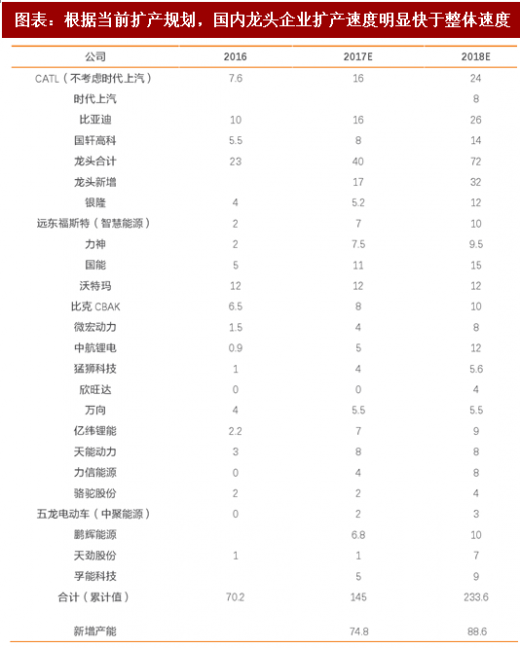

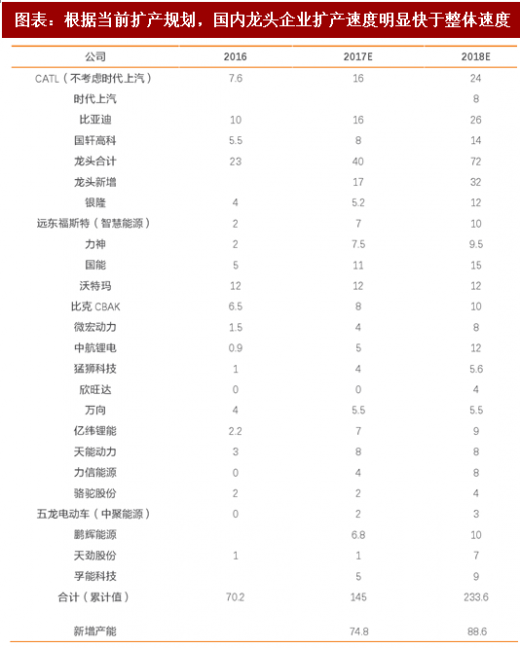

根据我们的统计,2018 年行业龙头完全没有放慢其扩张的步伐。龙头扩产计划合计达到32GWH,相较于 2017 年而言新增 15GWH。其中,CATL 会按照每年 8GWH 的速度来走,时代上汽去年新增的 4-8GWH 今年设备将入场,比亚迪的投资者交流公告中明确了 2018 年将扩产 10GWh、达到 26GWh,与之前市场的一致预期是一致的。

参考观研天下发布《2018-2024年中国锂电设备产业市场发展需求调研与未来前景趋势研究报告》

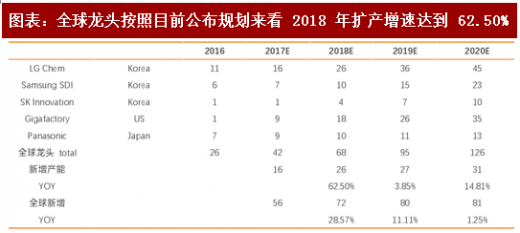

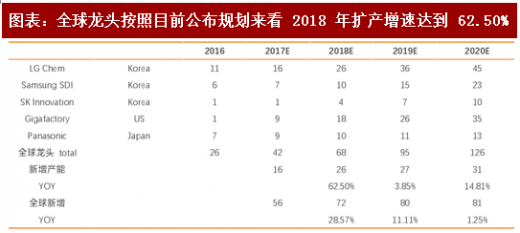

海外市场 2018 年产能规划预计同比增长 60%以上。根据我们对于 20 余家厂商进行统计,2018 年新增 72GWH,分别为 28.57%,而龙头厂商像 LG、松下、三星 SDI 等累计扩产预计26GWH,而 2017 年仅为 16GWH,同比增速达到 60%以上。

按照我们的逻辑,仅关注全球龙头的话,未来仍有广阔的扩产空间。我们基于三个核心假设:1、到 2020 年全球新能源车销量占汽车总销量比例达到 5%左右的渗透度;2、全球电池龙头,国内包括 CATL、时代上汽、比亚迪、国轩等,国外包括 LG、三星 SDI、松下、 SKI Innovation 等,对于锂电市场的供应占比在 2017 年为 70%,2018 年达到 75%,之后提升至 80%;3、全球龙头产商的产能利用率较高,平均达到 70%。我们计算得到的龙头新增产能在 2017-2020 年分别为 37.9、51.5、74.1、115.0GWH。对照龙头的实际情况,2017 年共计扩产 33GWH,2018 年预计为 58GWH,基本符合趋势。

我们判断,对于设备企业而言,2018 年龙头演化逻辑将更为明确。如果说 2017 年是设备行业全面爆发的一年,2018 年伴随电池降本压力的持续上升、车企对于电池厂商的集中化趋势,将使中游龙头集聚的效应得到进一步强化,深度绑定龙头企业的设备厂商将受益这一趋势。从这一逻辑出发,我们仍坚定首推先导智能,看好在龙头企业供应体系中占比提升的璞泰来、科恒股份、赢合科技等。

在规模优势及资金优势的驱动下,中游向龙头集中的趋势仍在强化。我们对比 2018 年第一批推荐目录与 2017 年推荐目录情况,发现 CR5 已由 71%提升至 79%,其中宁德时代的份额由 36%继续提升至 49%,但行业第 2 至第 5 的位置仍然处于激烈的争夺之中,比亚迪、国轩、沃特玛、国能、亿纬锂能、中信国安盟固利等目前来看优势相对明显。

图表:2017 年推荐目录的电池厂商集中度

图表:2018 年第一批推荐目录的电池厂商集中度

根据我们的统计,2018 年行业龙头完全没有放慢其扩张的步伐。龙头扩产计划合计达到32GWH,相较于 2017 年而言新增 15GWH。其中,CATL 会按照每年 8GWH 的速度来走,时代上汽去年新增的 4-8GWH 今年设备将入场,比亚迪的投资者交流公告中明确了 2018 年将扩产 10GWh、达到 26GWh,与之前市场的一致预期是一致的。

图表:根据当前扩产规划,国内龙头企业扩产速度明显快于整体速度

参考观研天下发布《2018-2024年中国锂电设备产业市场发展需求调研与未来前景趋势研究报告》

海外市场 2018 年产能规划预计同比增长 60%以上。根据我们对于 20 余家厂商进行统计,2018 年新增 72GWH,分别为 28.57%,而龙头厂商像 LG、松下、三星 SDI 等累计扩产预计26GWH,而 2017 年仅为 16GWH,同比增速达到 60%以上。

图表:全球龙头按照目前公布规划来看 2018 年扩产增速达到 62.50%

按照我们的逻辑,仅关注全球龙头的话,未来仍有广阔的扩产空间。我们基于三个核心假设:1、到 2020 年全球新能源车销量占汽车总销量比例达到 5%左右的渗透度;2、全球电池龙头,国内包括 CATL、时代上汽、比亚迪、国轩等,国外包括 LG、三星 SDI、松下、 SKI Innovation 等,对于锂电市场的供应占比在 2017 年为 70%,2018 年达到 75%,之后提升至 80%;3、全球龙头产商的产能利用率较高,平均达到 70%。我们计算得到的龙头新增产能在 2017-2020 年分别为 37.9、51.5、74.1、115.0GWH。对照龙头的实际情况,2017 年共计扩产 33GWH,2018 年预计为 58GWH,基本符合趋势。

我们判断,对于设备企业而言,2018 年龙头演化逻辑将更为明确。如果说 2017 年是设备行业全面爆发的一年,2018 年伴随电池降本压力的持续上升、车企对于电池厂商的集中化趋势,将使中游龙头集聚的效应得到进一步强化,深度绑定龙头企业的设备厂商将受益这一趋势。从这一逻辑出发,我们仍坚定首推先导智能,看好在龙头企业供应体系中占比提升的璞泰来、科恒股份、赢合科技等。

图表:龙头扩产还有广阔空间

资料来源:观研天下整理,转载请注明出处(ZQ)

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。