机械作为中游制造业,按定价方式可以分为浮动定价和相对固定价格,前者典型的如集装箱、液压支架、造船等,而后者涵盖了更多的机械产品。目前,市场对于中游制造业的成本压力高度关注,主要是指关注相对固定价格的产品,是否会通过价格调整以实现成本传导,从而更有效地在这一轮需求回暖中获得利润向上弹性。此轮原材料价格上涨,推动工业产品价格上行,最早可以从家电行业观察到,而机械近期才开始陆续出现相关的案例。从企业决策过程来看,产品价格相对固定的情况下,企业要启动价格调整,是需要满足很多的条件。

原则上,在涨价的过程中,行业竞争是得到实际缓和的,企业的效益是普遍性的得到好转(相比之下,如果只是销量回升,由于市场份额变化幅度不同,企业得到的效益好转程度的差异较大)。我们认为产品价格调整的关键因素包括几个方面:一是近期的产品需求已提升到较高的绝对水平,使机械企业的产能利用率达到较高水平;二是机械企业在加快或者陆续完成历史包袱的清理,资产负债表更为健康,导致企业之间的竞争获得一定程度的缓和,从而使产品价格调整变得相对可行;三是原材料价格上涨时间较长,累计涨幅也较为可观,机械企业对于成本变化的认识正在发生变化。

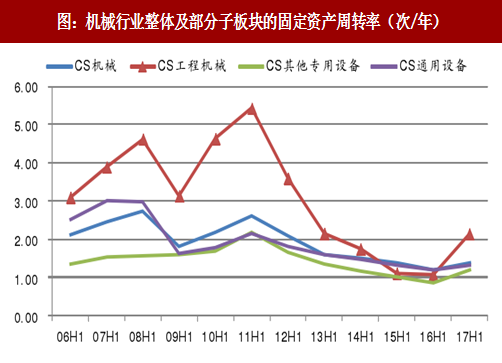

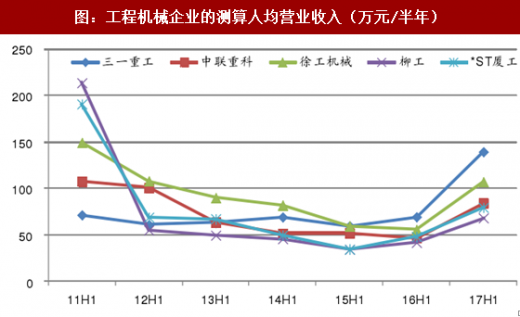

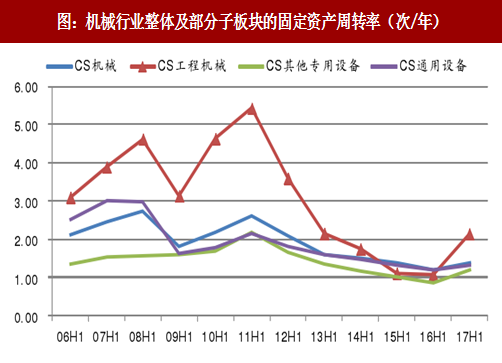

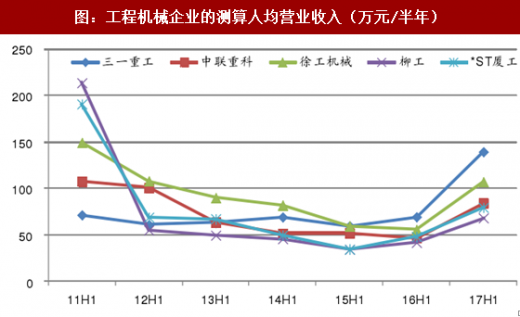

首先来看产能利用率。如果按照固定资产周转率的角度,机械行业在2017年上半年的产能利用率确实有所上升。其中,工程机械子板块的固定资产周转次数,2017年上半年为2.14,已回到2013年的水平(2.15次)。考虑到机械产品多数属于离散式、组装生产,我们认为,衡量实际产能,特别是短期产能,还要更多考虑员工人数。例如,工程机械企业在2011~2016年的下行期,普遍实现了大幅的减员,其幅度最高可超过60%。而在2016年底以来的需求回暖期,工程机械企业普遍并未大幅度增加雇员,从而实现了排产饱满的状态。如果按照年初的员工人数计算,2017年上半年,工程机械企业的人均实现营业收入,普遍已回升到2012年的水平,甚至有创出新高的,例如,三一重工2017年上半年实现人均营业收入已超过2011年同期水平。

其次看竞争形势。从竞争策略来看,市场份额的变迁是相对持续的进程,而财务健康程度,决定了企业在未来数年参与竞争的潜力。随着需求绝对规模的上升,机械企业在加快或者陆续完成历史包袱的清理,资产负债表更为健康,短期内“迫使” 同行退出竞争的可能性已经越来越小。从理性决策的角度,在需求旺盛、财务健康的状态下,调整产品价格、充分享受利润更为可行。

参考中国报告网发布《2018-2023年中国工程机械行业市场现状规模分析与未来发展趋势预测报告》

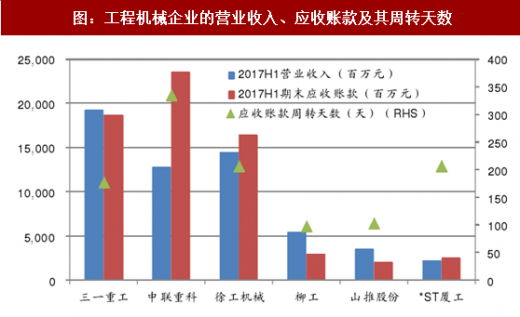

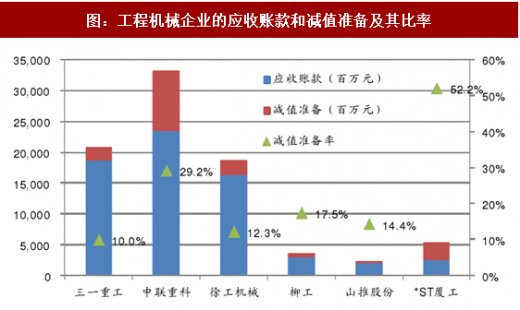

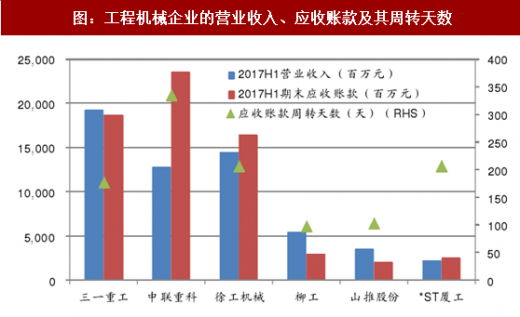

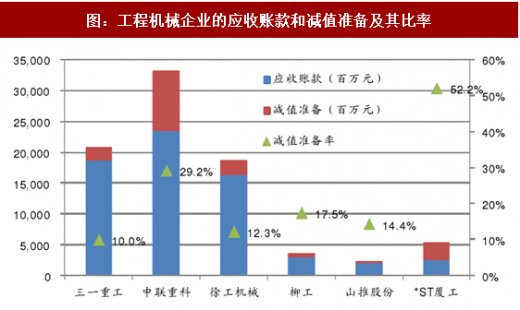

以工程机械行业为例,截止2017年2季度末,多数上市公司的应收账款绝对规模已下降较多,应收账款周转天数已降至200天或更低水平。其中,在2016年度出现亏损的两家上市公司,中联重科和*ST厦工,在2017年2季度末,其应收账款的减值准备分别达到29.2%和52.2%。*ST厦工在2016年以来,多次公告对欠款期限较长的客户进行起诉,显示其加快清理历史包袱的决心。

最后看成本认知。上游原材料价格,特别是钢材,自2016年上半年实现价格触底,回升时间已超过一年。随着全社会对于供给侧改革的认知程度提高,特别是今年以来,政策加快清理淘汰落后产能、更加严格执行环保要求,机械企业对于原材料价格认知正在发生变化。从草根调研来看,更多的机械企业开始认知到,上游原材料的供需状态正在实现中期改变,相应的,更深入探讨机械产品是否需要定价调整。展望未来,在需求保持较好状态、原材料价格处于相对高位的状况下,有更多的机械领域可能进行价格调整,而产能利用率、财务健康状态是我们进行预判的基础。

原则上,在涨价的过程中,行业竞争是得到实际缓和的,企业的效益是普遍性的得到好转(相比之下,如果只是销量回升,由于市场份额变化幅度不同,企业得到的效益好转程度的差异较大)。我们认为产品价格调整的关键因素包括几个方面:一是近期的产品需求已提升到较高的绝对水平,使机械企业的产能利用率达到较高水平;二是机械企业在加快或者陆续完成历史包袱的清理,资产负债表更为健康,导致企业之间的竞争获得一定程度的缓和,从而使产品价格调整变得相对可行;三是原材料价格上涨时间较长,累计涨幅也较为可观,机械企业对于成本变化的认识正在发生变化。

首先来看产能利用率。如果按照固定资产周转率的角度,机械行业在2017年上半年的产能利用率确实有所上升。其中,工程机械子板块的固定资产周转次数,2017年上半年为2.14,已回到2013年的水平(2.15次)。考虑到机械产品多数属于离散式、组装生产,我们认为,衡量实际产能,特别是短期产能,还要更多考虑员工人数。例如,工程机械企业在2011~2016年的下行期,普遍实现了大幅的减员,其幅度最高可超过60%。而在2016年底以来的需求回暖期,工程机械企业普遍并未大幅度增加雇员,从而实现了排产饱满的状态。如果按照年初的员工人数计算,2017年上半年,工程机械企业的人均实现营业收入,普遍已回升到2012年的水平,甚至有创出新高的,例如,三一重工2017年上半年实现人均营业收入已超过2011年同期水平。

图:机械行业整体及部分子板块的固定资产周转率(次/年)

图:工程机械企业的测算人均营业收入(万元/半年)

其次看竞争形势。从竞争策略来看,市场份额的变迁是相对持续的进程,而财务健康程度,决定了企业在未来数年参与竞争的潜力。随着需求绝对规模的上升,机械企业在加快或者陆续完成历史包袱的清理,资产负债表更为健康,短期内“迫使” 同行退出竞争的可能性已经越来越小。从理性决策的角度,在需求旺盛、财务健康的状态下,调整产品价格、充分享受利润更为可行。

参考中国报告网发布《2018-2023年中国工程机械行业市场现状规模分析与未来发展趋势预测报告》

以工程机械行业为例,截止2017年2季度末,多数上市公司的应收账款绝对规模已下降较多,应收账款周转天数已降至200天或更低水平。其中,在2016年度出现亏损的两家上市公司,中联重科和*ST厦工,在2017年2季度末,其应收账款的减值准备分别达到29.2%和52.2%。*ST厦工在2016年以来,多次公告对欠款期限较长的客户进行起诉,显示其加快清理历史包袱的决心。

图:工程机械企业的营业收入、应收账款及其周转天数

图:工程机械企业的应收账款和减值准备及其比率

最后看成本认知。上游原材料价格,特别是钢材,自2016年上半年实现价格触底,回升时间已超过一年。随着全社会对于供给侧改革的认知程度提高,特别是今年以来,政策加快清理淘汰落后产能、更加严格执行环保要求,机械企业对于原材料价格认知正在发生变化。从草根调研来看,更多的机械企业开始认知到,上游原材料的供需状态正在实现中期改变,相应的,更深入探讨机械产品是否需要定价调整。展望未来,在需求保持较好状态、原材料价格处于相对高位的状况下,有更多的机械领域可能进行价格调整,而产能利用率、财务健康状态是我们进行预判的基础。

资料来源:中国报告网整理,转载请注明出处(ZQ)

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。