参考中国报告网发布《2017-2022年中国轮胎压力检测系统行业市场发展现状及十三五发展定位分析报告》

1. 直接式胎压监测系统是主流,也是未来趋势

胎压监测系统TPMS(Tire Pressure System)是指安装在汽车轮胎上用于实时监测轮胎气压的辅助系统,通过在每个车轮上安装包含高灵敏度的传感器芯片的发射器,在行车或静止状态下,实时监测轮胎的压力、温度等数据,并通过无线射频方式发射到控制器,当轮胎出现漏气或者低气压时进行报警,以确保行车安全。

按照工作原理的不同,胎压监测系统可以分为两种:间接式胎压监测系统(Wheel-Speed Based TPMS,WSB TPMS)、直接式胎压监测系统(Pressure-Sensor Based TPMS,PSB TPMS)。间接式胎压监测系统,主要通过轮胎的转速差来判断轮胎是否异常。而直接式胎压监测系统,通过在轮胎里面加装四个胎压监测传感器,在汽车静止或者行驶过程中对轮胎气压和温度进行实时自动监测,对出现的高压、低压、高温情况进行及时报警,避免因轮胎故障引发交通事故。

间接式唯一的优势就是价格比较便宜,但北美市场基本95%以上都是直接式的,欧洲市场只有少量经济型车是间接式。随着直接式的成本不断下降,法规不断趋严(间接式胎压监测系统无法满足NHTSA 提出的偏离正常25%报警的要求),直接式就是趋势,并不会有间接式存在的空间。

根据美国汽车工程师学会的调查,美国每年有26 万的交通事故来自于轮胎气压低或渗漏造成,并且每年75%的轮胎故障也是由于轮胎渗漏或充气不足引起的。在我国,根据各地安全交通管理部门的统计,高速公路46%的交通事故是由于轮胎发生故障引起,其中爆胎一项就占事故总量的70%。近年来,随着认知度的提高,TPMS 作为汽车三大安全系统之一,与汽车安全气囊、防抱死制动系统ABS 一起被大众认可并逐渐受到重视。

国际上,最早在1997 年,通用汽车开始使用间接式TPMS,大规模引起重视是在2000 年由于Firestone 的轮胎质量问题导致的数千人伤亡,由此美国批准TREAD 法案开始对于强制性TPMS 安装的讨论。 美国作为全球第一个强制安装胎压监测系统的国家,当时给出的执行时间表是:2004 年占10%,2005 年占35%,2006 年占65%,2007 年将达100%。欧盟也立法规定从2014 年11 月1 日起所有新乘用车必须安装TPMS。在亚洲地区,台湾已明确立法规定2014年11 月1 日起,新型式M1 及N1 类车辆强制安装TPMS,自2016 年7 月1 日起各型式M1 及N1 类车辆应安装符合规定的TPMS;韩国在2012 年通报“韩国机动车辆安全标准执行法规”修订案,据悉标准也是确定的,日本的JASO也制定了一项TPMS 实车测试方法的技术文件。中国预计在2019 年1 月1 日起开始强制新认证车安装TPMS。

目前全球在实施的政策/汽车零配件公司遵守的标准主要包括美国的FMVSS138 和SAEJ2657 政策、国际组织ISO的ISO21750 标准和欧盟的UN/WP29 标准,中国在政策的制定上主要参考美国和欧盟,据产业链了解的情况,标准更接近欧盟,比北美更严格。

中国TPMS 标准倾向于美国、欧盟的标准,有国内技术储备、海外AM 市场TPMS 供应经验的企业具备明显的优势,我们指出技术指标如下:

a) 单个轮胎欠压试验,应在10min 内点亮胎压异常报警信号;多个轮胎欠压试验,应在15min 内点亮胎压异常报警信号;

b) 在行驶过程中,TPMS 校正和试验应在40km/h~100km/h 范围内进行,并尽可能覆盖整个车速范围;

c) 使用寿命:在配套车型上至少使用6 年或者行驶10 万km;

我们在研究全球TPMS 发展进程时,发现虽然TPMS 能大幅减少因轮胎气压问题导致的事故发生频率,但在政策没有强制推行之下,车企对于额外增加的成本是相当的厌恶(起步阶段的单套TPMS 价值量高达数千,目前已降到300以内),除了部分高档车型本身对于成本不敏感而选配安装TPMS 之外,中低档的渗透几近于零。

而研究中国TPMS 法规推出前后的背景,TPMS 的国标在07 年就开始讨论,一直到13 年给出《乘用车轮胎气压监测系统的性能要求和试验方法》,到16 年的9 月才获得全票审查通过。这其中争论的焦点在于法规的标准,一开始选用的高于欧盟的更严苛的标准(双向通信)代表着更高昂的TPMS 价格,车企普遍意愿不大,反对声音很大。但目前得益于1、价格出现大幅下降,当然车企的选择仍然是“有”而不是“最好”;2、车企TPMS 配臵率逐渐上升,比如上汽旗下基本属于标配,逐渐成为必需属性,带动其他车企加大配臵。

所以我们得出结论:

TPMS 渗透率的提升是阶跃式的,18、19 年是配臵高峰,20 年是最后临门一脚。20 年以后看AM 市场发展。

基于第一个判断,客户车型配套基本都是提前的,现在的竞争格局基本有望能延续到2020 年,并且伴随着OEM 定点项目的确定,部分企业的退出,我们认为行业集中度有进一步提高的可能性。

2.3 OEM 市场受益强制式安装,AM 市场5 年后大规模启动,TPMS 相关企业受益时点完美契合

前装TPMS 市场充分受益强制性安装,后装AM 市场需求来自于TPMS 发射器电池寿命到期以及损坏产生的更换需求。TPMS 发射器一般只在汽车行驶时发射,通常的更换周期在5~7 年之间。2011 年的全球TPMS AM 市场需求量在1194 万个,到2015 年,需求量达到6664 万个,预计到2020 年全球TPMS AM 市场的更换率达到10.95%,市场需求量有望达到1.92 亿个。中国市场预期2020 年的AM 需求量达到1307 万个,复合增长率达到46.87%。

我们以Pacific、为升说明OEM、AM 市场启动时间为例:

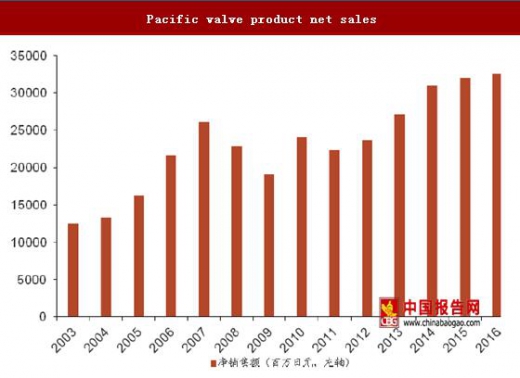

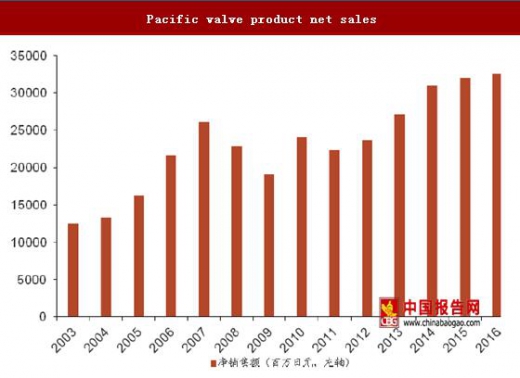

Pacific 作为北美第二大的TPMS 供应商(TPMS 包含在valve product 里),主要供应给丰田及本田车系,同样受益于北美市场2007 年的政策驱动出现营收上的显著增长,2008 年开始的下滑主要是因为金融危机导致的北美汽车出货量大幅下降,2012 年开始的TPMS 增长受益于欧盟法规的推动。

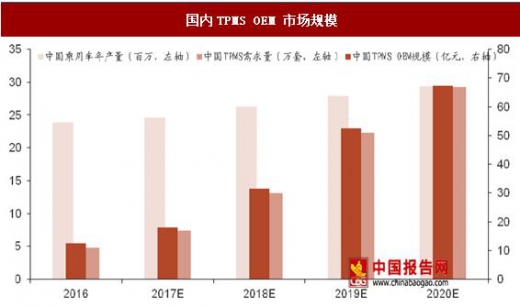

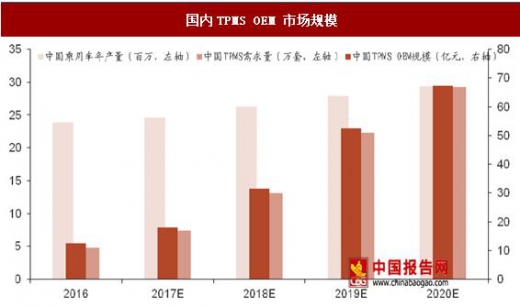

我们从产业链调研得知,2016 年的国内TPMS 的渗透率接近20%,2017 年渗透率出现快速上升,在30%左右,仅以M1 类车型考虑,基本可以认为到2020 年渗透率接近100%。特别指出,TPMS OEM 整套的价格是全球化竞争下的价格,主要原材料芯片、电池供应都非常充分,未来除年降外,我们认为不存在大幅下降的可能性。并且,预计随着部分企业错过本次强装的浪潮,行业集中度存在进一步提高的可能。根据产品型号的不同,价格差距较大,目前市场整套TPMS OEM 的价格预计在220~250 之间,并且我们认为15 年已经有过降价抢客户现象,并且目前价格已经和国际水平接轨,不存在大降的可能性。考虑未来产品的年降以及乘用车的增速,预计到2020 年,国内TPMS OEM 市场规模接近67 亿,未来四年复合增速达到52.6%。

1. 直接式胎压监测系统是主流,也是未来趋势

胎压监测系统TPMS(Tire Pressure System)是指安装在汽车轮胎上用于实时监测轮胎气压的辅助系统,通过在每个车轮上安装包含高灵敏度的传感器芯片的发射器,在行车或静止状态下,实时监测轮胎的压力、温度等数据,并通过无线射频方式发射到控制器,当轮胎出现漏气或者低气压时进行报警,以确保行车安全。

按照工作原理的不同,胎压监测系统可以分为两种:间接式胎压监测系统(Wheel-Speed Based TPMS,WSB TPMS)、直接式胎压监测系统(Pressure-Sensor Based TPMS,PSB TPMS)。间接式胎压监测系统,主要通过轮胎的转速差来判断轮胎是否异常。而直接式胎压监测系统,通过在轮胎里面加装四个胎压监测传感器,在汽车静止或者行驶过程中对轮胎气压和温度进行实时自动监测,对出现的高压、低压、高温情况进行及时报警,避免因轮胎故障引发交通事故。

间接式唯一的优势就是价格比较便宜,但北美市场基本95%以上都是直接式的,欧洲市场只有少量经济型车是间接式。随着直接式的成本不断下降,法规不断趋严(间接式胎压监测系统无法满足NHTSA 提出的偏离正常25%报警的要求),直接式就是趋势,并不会有间接式存在的空间。

直接式胎压监测系统

资料来源:网络资源、中国报告网数据中心整理

2. 北美、欧盟先后立法强制安装TPMS,中国标准接近欧盟标准根据美国汽车工程师学会的调查,美国每年有26 万的交通事故来自于轮胎气压低或渗漏造成,并且每年75%的轮胎故障也是由于轮胎渗漏或充气不足引起的。在我国,根据各地安全交通管理部门的统计,高速公路46%的交通事故是由于轮胎发生故障引起,其中爆胎一项就占事故总量的70%。近年来,随着认知度的提高,TPMS 作为汽车三大安全系统之一,与汽车安全气囊、防抱死制动系统ABS 一起被大众认可并逐渐受到重视。

国际上,最早在1997 年,通用汽车开始使用间接式TPMS,大规模引起重视是在2000 年由于Firestone 的轮胎质量问题导致的数千人伤亡,由此美国批准TREAD 法案开始对于强制性TPMS 安装的讨论。 美国作为全球第一个强制安装胎压监测系统的国家,当时给出的执行时间表是:2004 年占10%,2005 年占35%,2006 年占65%,2007 年将达100%。欧盟也立法规定从2014 年11 月1 日起所有新乘用车必须安装TPMS。在亚洲地区,台湾已明确立法规定2014年11 月1 日起,新型式M1 及N1 类车辆强制安装TPMS,自2016 年7 月1 日起各型式M1 及N1 类车辆应安装符合规定的TPMS;韩国在2012 年通报“韩国机动车辆安全标准执行法规”修订案,据悉标准也是确定的,日本的JASO也制定了一项TPMS 实车测试方法的技术文件。中国预计在2019 年1 月1 日起开始强制新认证车安装TPMS。

各国胎压监测系统时间表

资料来源:网络资源、中国报告网数据中心整理

政策是核心驱动力,2006~2007 年的TPMS OEM 出货量明显大增,而从2012 年开始随着欧盟、台湾、韩国等陆续加入&汽车出货量的提升整体呈现较快的上升趋势。2006-2016 全球TPMS OEM 市场规模

资料来源:中国报告网数据中心整理

各国立法强制TPMS 时间表与出货量对应关系

资料来源:Markets and Markets、中国报告网数据中心整理

2.1 中国TPMS 政策参考北美、欧盟TPMS 政策目前全球在实施的政策/汽车零配件公司遵守的标准主要包括美国的FMVSS138 和SAEJ2657 政策、国际组织ISO的ISO21750 标准和欧盟的UN/WP29 标准,中国在政策的制定上主要参考美国和欧盟,据产业链了解的情况,标准更接近欧盟,比北美更严格。

中国TPMS 标准倾向于美国、欧盟的标准,有国内技术储备、海外AM 市场TPMS 供应经验的企业具备明显的优势,我们指出技术指标如下:

a) 单个轮胎欠压试验,应在10min 内点亮胎压异常报警信号;多个轮胎欠压试验,应在15min 内点亮胎压异常报警信号;

b) 在行驶过程中,TPMS 校正和试验应在40km/h~100km/h 范围内进行,并尽可能覆盖整个车速范围;

c) 使用寿命:在配套车型上至少使用6 年或者行驶10 万km;

FMVSS138 与中国TPMS 标准的异同

资料来源:网络资源、中国报告网数据中心整理

2.2 政策仍是核心驱动力,但自主安装意愿增强带来渗透率阶跃发展我们在研究全球TPMS 发展进程时,发现虽然TPMS 能大幅减少因轮胎气压问题导致的事故发生频率,但在政策没有强制推行之下,车企对于额外增加的成本是相当的厌恶(起步阶段的单套TPMS 价值量高达数千,目前已降到300以内),除了部分高档车型本身对于成本不敏感而选配安装TPMS 之外,中低档的渗透几近于零。

而研究中国TPMS 法规推出前后的背景,TPMS 的国标在07 年就开始讨论,一直到13 年给出《乘用车轮胎气压监测系统的性能要求和试验方法》,到16 年的9 月才获得全票审查通过。这其中争论的焦点在于法规的标准,一开始选用的高于欧盟的更严苛的标准(双向通信)代表着更高昂的TPMS 价格,车企普遍意愿不大,反对声音很大。但目前得益于1、价格出现大幅下降,当然车企的选择仍然是“有”而不是“最好”;2、车企TPMS 配臵率逐渐上升,比如上汽旗下基本属于标配,逐渐成为必需属性,带动其他车企加大配臵。

所以我们得出结论:

TPMS 渗透率的提升是阶跃式的,18、19 年是配臵高峰,20 年是最后临门一脚。20 年以后看AM 市场发展。

基于第一个判断,客户车型配套基本都是提前的,现在的竞争格局基本有望能延续到2020 年,并且伴随着OEM 定点项目的确定,部分企业的退出,我们认为行业集中度有进一步提高的可能性。

2.3 OEM 市场受益强制式安装,AM 市场5 年后大规模启动,TPMS 相关企业受益时点完美契合

前装TPMS 市场充分受益强制性安装,后装AM 市场需求来自于TPMS 发射器电池寿命到期以及损坏产生的更换需求。TPMS 发射器一般只在汽车行驶时发射,通常的更换周期在5~7 年之间。2011 年的全球TPMS AM 市场需求量在1194 万个,到2015 年,需求量达到6664 万个,预计到2020 年全球TPMS AM 市场的更换率达到10.95%,市场需求量有望达到1.92 亿个。中国市场预期2020 年的AM 需求量达到1307 万个,复合增长率达到46.87%。

我们以Pacific、为升说明OEM、AM 市场启动时间为例:

Pacific 作为北美第二大的TPMS 供应商(TPMS 包含在valve product 里),主要供应给丰田及本田车系,同样受益于北美市场2007 年的政策驱动出现营收上的显著增长,2008 年开始的下滑主要是因为金融危机导致的北美汽车出货量大幅下降,2012 年开始的TPMS 增长受益于欧盟法规的推动。

Pacific valve product net sales

资料来源:Pacific、中国报告网数据中心整理

而台湾为升电装主要做后装市场,目前最大的市场在美国原厂的TPMS 替代件,同样从2013 年开始欧洲市场大批量出货。为升营收增长表现

资料来源:为升年报、中国报告网数据中心整理

3. TPMS 前装渗透率加快,未来四年复合增速超50%我们从产业链调研得知,2016 年的国内TPMS 的渗透率接近20%,2017 年渗透率出现快速上升,在30%左右,仅以M1 类车型考虑,基本可以认为到2020 年渗透率接近100%。特别指出,TPMS OEM 整套的价格是全球化竞争下的价格,主要原材料芯片、电池供应都非常充分,未来除年降外,我们认为不存在大幅下降的可能性。并且,预计随着部分企业错过本次强装的浪潮,行业集中度存在进一步提高的可能。根据产品型号的不同,价格差距较大,目前市场整套TPMS OEM 的价格预计在220~250 之间,并且我们认为15 年已经有过降价抢客户现象,并且目前价格已经和国际水平接轨,不存在大降的可能性。考虑未来产品的年降以及乘用车的增速,预计到2020 年,国内TPMS OEM 市场规模接近67 亿,未来四年复合增速达到52.6%。

中国TPMS OEM 市场规模预测

资料来源:乘联会、中国报告网数据中心整理

国内TPMS OEM 市场规模

资料来源:中国报告网数据中心整理

我们再考虑AM 市场的情况,TPMS 的更换周期大约是5~7 年,但一般更换都是因为电池只需要更换发射器,不需要更换接收器。预计2020 年的中国AM 市场需求量达到1307 万个,我们判断在2025 年左右更换达到高峰,对应的需求量来自于2025 年的汽车保有量*4 个发射器÷更换时间6 年,大约2 亿支TPMS 发射器,对应80 亿的后装更换市场。资料来源:中国报告网整理,转载请注明出处(FSW)

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。