核心观点:周期投资品 ROE 上升对股价强有力支撑,持续发力,“一带一路”沿线建设机会多。

实际销售数据表明,国内工程机械的需求量并未减弱,按照施工周期将从挖掘机以此传导到起重机、混凝土机械、高空作业平台等。基于 2016 年低基数,我们判断行业性增长可持续到 2018年。

参考中国报告网发布《2017-2022年中国工程机械市场竞争态势及发展定位研究报告》

在此过程中龙头企业首先获益。随着整个板块的 ROE 持续改善,将对工程机械板块股价形成强有力支撑,短期调整后板块将继续走强!同时未来“一带一路”的各项基建投资需求将更加细化、明确,对于具有技术优势和成本优势的中国工程机械企业均为福音。

6 月行业挖机销售 8933 台,同比增长 101%,与 5 月增速持平,略超预期。2017 上半年挖掘机销量共 75068 台,同比增长 101%,上半年总销量已经超过 2016 年全年、今年全年有望保持在 12 万台左右,、明后年将保持在 14~15 万台/年的需求,未来国内长期需求有望保持在10-15 万台。

核心零部件厂家值得长期关注,高端液压件国产化是必然趋势。

受制于液压件供应不足,3 月份国产挖掘机厂家已经出现大面积的“断货”。未来国产化除了降低成本外,更重要的是不再受制于国外供应商,因此从油缸到泵、阀、马达等核心部件将实现全面的进口替代。根据恒立液压切入卡特彼勒全球供应链的经验可见,未来国际市场空间同样值得期待。

七大动力,更新需求居首,城镇化基建加码功不可没。

(1)更新周期到来:2011~2012 年行业顶峰销售了近 17.8 万台和 11.6 万台设备的产品生命周期将开启,包括存量的 130-140 万台挖掘机中,大量 2007~2010 年销售的设备仍在超龄服役阶段,这部分的设备进入全面淘汰期十分明确。

按照近几年的销售业绩和施工需求(主要为地产和基建的投资)来看,开工量的确有所下降。根据行业协会最新数据,今年以及未来几年的新设备需求为 10~12 万台。

(2)经过多年的消化,二手机市场已经清空,新机需求占比重回高位。2011 年销售的新设备大部分在 2016 年达到报废期/更换期。

(3)中央与地方财政高增长的投资,市政轨交、环保、乡镇建设等多方面。其中叠加了大量的 PPP 项目推动。这些基建项目的前提,是深度城镇化,通过促就业和户籍改革等手段推进,带动上述基建、地产、铁路交通的需求持续。

(4)铁总公司的投资保持高位。

(5)房地产热销,交棒三四线发力,以碧桂园为代表的三四线城市量价齐升。根据克而瑞研究中心数据,今年 1~6 月国内房企 TOP3 的门槛达到 1820 亿、远超去年上半年第三名的 949.2亿,TOP30 门槛已经达到 220.1 亿、也超越去年上半年的 131 亿。

尽管六月份地产的销售面积、金额等数局有所下降,但是从全国的竣工、销售和新开工商品房数据来看,未来几年的房产交付与销售仍然值得期待。

(6)大宗商品涨价带动重型装备需求,尤其是部分矿山开采在民爆管理日趋严格后必须采用大型挖机、载重卡车等设备。

(7)“一带一路”建设需求即将得到刺激,或有 PPP 模式推广助理,海外需求值得期待。

产业集中度大大提升,龙头企业继续收益,核心零部件更值得长期关注。

在 2010 年行业高峰时,市场上从事挖掘机生产的企业有 100 多家,如今已经缩减为 20-30 家,行业集中度持续提升,CR4 超过 50%、CR8 接近 75%。三一重工在挖掘机市场占有率从 9%已提升至 25%、超越卡特彼勒,国产设备市占率有望超过 50%。

近期由于销量大涨,进口核心零部件产量有限,导致了国产主机厂销量不能满足市场需求,因此未来以液压件为代表的零部件企业将得到更多主机厂的支持,实现持续增长。

核心零部件:如鲠在喉,绕不开的话题。上述国产厂家纷纷达到了峰值产能,普遍瓶颈是核心零部件的海外供应商供货不足。因此,核心零部件成为绕不开的话题,必须实现国产替代进口,恒立液压和艾迪精密将扛起重担。

我们认为国内的行业需求回暖可以至少延续到 2018 年,后续需要结合政府投资行为、“一带一路”建设进度等因素继续观察。

重点关注:三一重工、浙江鼎力、恒立液压、艾迪精密。

实际销售数据表明,国内工程机械的需求量并未减弱,按照施工周期将从挖掘机以此传导到起重机、混凝土机械、高空作业平台等。基于 2016 年低基数,我们判断行业性增长可持续到 2018年。

参考中国报告网发布《2017-2022年中国工程机械市场竞争态势及发展定位研究报告》

在此过程中龙头企业首先获益。随着整个板块的 ROE 持续改善,将对工程机械板块股价形成强有力支撑,短期调整后板块将继续走强!同时未来“一带一路”的各项基建投资需求将更加细化、明确,对于具有技术优势和成本优势的中国工程机械企业均为福音。

6 月行业挖机销售 8933 台,同比增长 101%,与 5 月增速持平,略超预期。2017 上半年挖掘机销量共 75068 台,同比增长 101%,上半年总销量已经超过 2016 年全年、今年全年有望保持在 12 万台左右,、明后年将保持在 14~15 万台/年的需求,未来国内长期需求有望保持在10-15 万台。

核心零部件厂家值得长期关注,高端液压件国产化是必然趋势。

受制于液压件供应不足,3 月份国产挖掘机厂家已经出现大面积的“断货”。未来国产化除了降低成本外,更重要的是不再受制于国外供应商,因此从油缸到泵、阀、马达等核心部件将实现全面的进口替代。根据恒立液压切入卡特彼勒全球供应链的经验可见,未来国际市场空间同样值得期待。

七大动力,更新需求居首,城镇化基建加码功不可没。

(1)更新周期到来:2011~2012 年行业顶峰销售了近 17.8 万台和 11.6 万台设备的产品生命周期将开启,包括存量的 130-140 万台挖掘机中,大量 2007~2010 年销售的设备仍在超龄服役阶段,这部分的设备进入全面淘汰期十分明确。

按照近几年的销售业绩和施工需求(主要为地产和基建的投资)来看,开工量的确有所下降。根据行业协会最新数据,今年以及未来几年的新设备需求为 10~12 万台。

(2)经过多年的消化,二手机市场已经清空,新机需求占比重回高位。2011 年销售的新设备大部分在 2016 年达到报废期/更换期。

(3)中央与地方财政高增长的投资,市政轨交、环保、乡镇建设等多方面。其中叠加了大量的 PPP 项目推动。这些基建项目的前提,是深度城镇化,通过促就业和户籍改革等手段推进,带动上述基建、地产、铁路交通的需求持续。

(4)铁总公司的投资保持高位。

(5)房地产热销,交棒三四线发力,以碧桂园为代表的三四线城市量价齐升。根据克而瑞研究中心数据,今年 1~6 月国内房企 TOP3 的门槛达到 1820 亿、远超去年上半年第三名的 949.2亿,TOP30 门槛已经达到 220.1 亿、也超越去年上半年的 131 亿。

龙头房企 1~6 月销售火爆,以三四线城市为主的碧桂园销售金额同比增 47.65%

资料来源:中国报告网整理

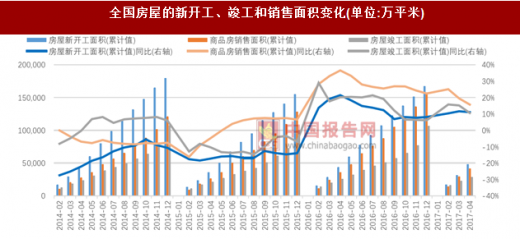

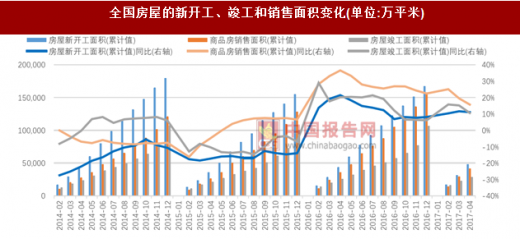

挖掘机销量同房地产新开工面积直接相关

数据来源:中国统计数据库

尽管六月份地产的销售面积、金额等数局有所下降,但是从全国的竣工、销售和新开工商品房数据来看,未来几年的房产交付与销售仍然值得期待。

全国房屋的新开工、竣工和销售面积变化(单位:万平米)

数据来源:中国统计数据库

(6)大宗商品涨价带动重型装备需求,尤其是部分矿山开采在民爆管理日趋严格后必须采用大型挖机、载重卡车等设备。

(7)“一带一路”建设需求即将得到刺激,或有 PPP 模式推广助理,海外需求值得期待。

产业集中度大大提升,龙头企业继续收益,核心零部件更值得长期关注。

在 2010 年行业高峰时,市场上从事挖掘机生产的企业有 100 多家,如今已经缩减为 20-30 家,行业集中度持续提升,CR4 超过 50%、CR8 接近 75%。三一重工在挖掘机市场占有率从 9%已提升至 25%、超越卡特彼勒,国产设备市占率有望超过 50%。

近期由于销量大涨,进口核心零部件产量有限,导致了国产主机厂销量不能满足市场需求,因此未来以液压件为代表的零部件企业将得到更多主机厂的支持,实现持续增长。

核心零部件:如鲠在喉,绕不开的话题。上述国产厂家纷纷达到了峰值产能,普遍瓶颈是核心零部件的海外供应商供货不足。因此,核心零部件成为绕不开的话题,必须实现国产替代进口,恒立液压和艾迪精密将扛起重担。

我们认为国内的行业需求回暖可以至少延续到 2018 年,后续需要结合政府投资行为、“一带一路”建设进度等因素继续观察。

重点关注:三一重工、浙江鼎力、恒立液压、艾迪精密。

资料来源:中国报告网整理,转载请注明出处(GQ)

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。