一、18 年地产:可控的修整

17 年 12 月的中央经济会议为 18 年房地产市场奠定了基调:房子是用来住的不是用来炒的。住建部日前提出“抓好房地产市场分类调控,针对各类需求实行差别化调控政策,满足首套刚需、支持改善需求、遏制投机炒房。库存仍然较多的部分三四线城市和县城要继续做好去库存工作”。我们认为在当前政策环境背景下,18 年房地产市场将延续 17 年的调控思路。海通地产 17 年 11 月发布的行业报告《行业 18 年展望:可控的修整(A well-managed slowdown)》指出:(1)受需求端影响,房地产企业可能会延续 17 年调控环境下的运营策略,即侧重补充土地库存而非商品房库存。此外,我们认为单位土地成本将现同比上涨趋势。土地购置金额 18 年或呈现正增长。但由于三四线城市棚改同比 17年放缓,所以我们预计土地购置金额 18 年增幅可能不会超过 17 年。

(2)一二线城市政策保持稳健,三四线城市棚改速度放缓,全国房地产需求增速有继续下探的趋势。受需求端影响,房地产供给端新开工面积可能随需求走弱,增速不及 17 年。全国施工面积大部分为上一年项目,新开工面积增速占比较小,新开工面积对全年施工面积有一定的下行压力但影响较小。建筑工程增速同比 17 年略有下滑但幅度不会太大。

海通地产对 18 年房地产相关预测为:18 年土地购置金额同比增速 10.25%,同比 17 年下滑 10 个百分点;建筑工程增速 3.0%,同比 17 年下滑 1 个百分点; 18 年房地产开发投资增速在 5%左右,低于 17 年。

二、房地产投资绝对值依旧巨大,地产施工量仍然维持在较高位置

尽管地产投资增速放缓,但绝对值依然很大。根据国家统计局,17 年全国房地产开发投资 11.0 万亿,占 2016 年名义 GDP 比重为 13.3%。而 17 年 1-11 月房地产固定资产投资绝对额 12.8 万亿,同比增长 4.1%,占 2016 年名义 GDP 比重为 15.5%。我们认为,尽管地产投资增速可能仍然在 5%左右的低位,然而下滑的主要是土地购置金额,施工端的景气依然得以保持。

参考观研天下发布《2018-2023年中国混凝土机械市场运营态势与发展方向分析报告》

三、17 年销售面积强势增长,18 年混凝土开工率可能继续回升

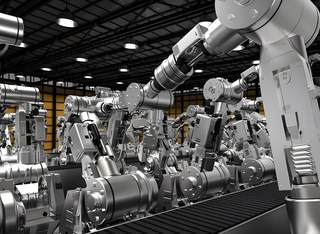

尽管 18 年的地产投资及新开工面积增速可能继续放缓,但我们注意到房屋销售面积的绝对值从 14 年起保持稳健增长,17 年的增长尤为强劲(主要为二三线城市贡献)。由于部分地产销售采用的预售模式,并且开发周期一般为 3 年左右,而当前的地产库存比例接近历史低点,我们认为在建项目的交付赶工将加速,而混凝土机械偏向于房建项目的中后段工序,因此 2018 年混凝土机械的总体开工情况可能将继续回升。此外,由于前期地产商拿地较多,较低的库存情况下,一旦销售情况出现好转,新开工改善的敏感度也将很高,因此我们对于混凝土机械来自地产的需求方向并不悲观。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。