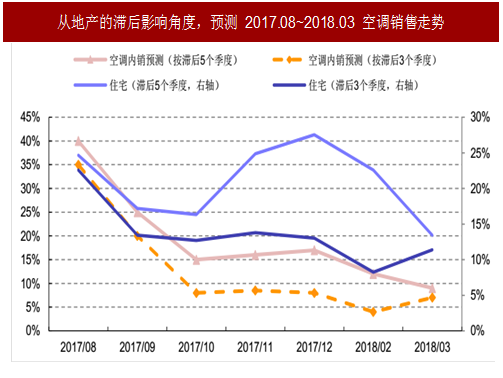

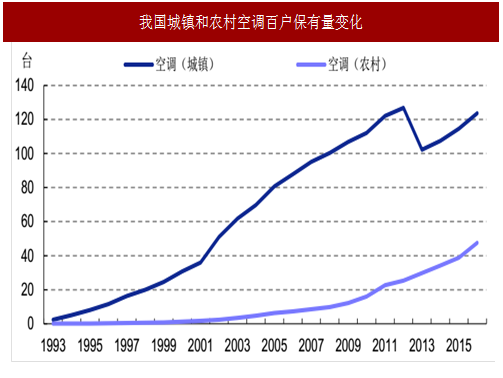

通过历史数据研究,我们发现空调销售滞后于新建商品住宅销售大约 5 个季度,新建商品住宅引致的空调需求对空调内销的贡献约 30%~40%。就新房交付对空调需求的影响来看,2017H2~2018Q1,新房引致需求对空调内销的拉动作用不是在减弱,而是在增强。

新建商品房交易主要带来家电的新增需求。

如果市场上的房屋全部以现房进行交易,那么判断家电与房屋销售的关系就变得相对简单,但实际上我国的新房交易以期房为主。期房从预售到交付通常需要 1~2 年,因项目不同而有别,叠加消费者本身购买家电的决策周期、家电自身渠道库存等影响,给我们研究房地产与家电销售之间的关系造成了困难。我们通过观察销量增速和计量建模对比验证,得到了上述结论。

有别于市场的观点

就空调增速拐点和需求来说,对房地产滞后期的不同认知将产生预期差。

一种流行的观点认为,家电滞后于地产大约 3 个季度。由于新房销售增速高点出现在 2016.04,尤其是 2016.10房地产行业重磅调控政策密集出台后回落的更快,那么推后来看,从 2017Q2 开始,房地产对空调需求的拉动作用将减弱。

我们不认可这种观点:

一方面,新房单月销售面积从 2015 年以来持续保持同比正增长,这意味着最终对空调的需求绝对量也在不断增长,即总量上来看房地产对空调需求的拉动作用并未减弱。另一方面,我们参考新房销售滞后 3 个季度还是 5 个季度来预测 2017.08~2018.03 的空调销售走势结果有别。

参考中国报告网发布《2018-2023年中国空调产业市场运营规模现状与未来发展方向研究报告》

由于滞后 5 个季度的房地产销售增速在 2017.08~2018.03 区间高于滞后 3个季度的情景,所以如果按照新房滞后 3 个季度的增速走势进行判断,我们预计2017.08~2017.12 空调内销量 YoY-10%,2017 全年内销量 YoY+31%,2018Q1 内销量YoY-7%;如果按照新房滞后 5 个季度销售走势判断,那么对应 2017.08~2017.12 空调内销量 YoY+11%,2017 全年内销量 YoY+40%,2018Q1 内销量 YoY+5%。

2. 迟来多久?空调滞后于房地产销售约 5 个季度

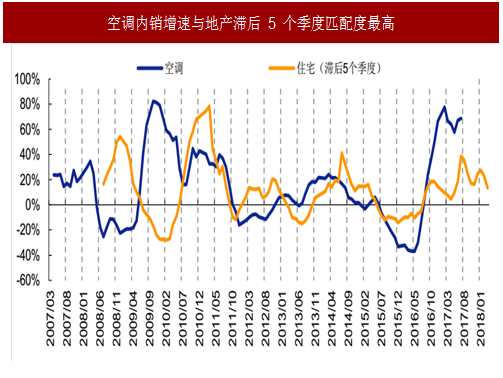

根据历史数据统计规律,空调大约滞后于新房销售 5 个季度。对比新建商品住宅和空调内销出货量的增速图,我们发现新房滞后约 5 个季度和空调内销增速曲线在主要趋势上表现较为一致。

在增速图中,2007~2010 年期间,看似房地产与家电销售增速基本上同步(或滞后 1Q),反而地产滞后 5 个季度的增速却显得不匹配。对此,我们认为可能有这样几方面的原因:

1)2008-2010 年间中国经济有着特殊的历史背景,造成了空调和地产销售增速表现为同步的“巧合”。

2008 年国际金融危机爆发,对中国经济产生了较大的负面影响。2008 年国内房地产市场出现了调整,同时空调的内销也出现负增长,本应因之前地产高增长带来的空调销售增长未能实现,在增速图中表现为同时下降。

由于我国政府积极应对,2009 年中国整体经济恢复了增长,叠加“家电下乡”政策在全国范围内启动,空调、房地产都在 2008 年的低基数上取得了高增长,在增速图中表现为同时上行。这一增长过程延续到了 2010 年。

2)2007~2010 年期间,现房相对期房来讲,对空调销售的影响力仍比较高,也可能是部分原因。

根据国家统计局数据,从 2005 年~2010 年,期房在商品住宅交易面积中的占比从 57%提高至 77%。这段时间现房占比略高,因此由于期房带来的空调滞后于地产的周期并不像2011 年及以后那么明显。

同时,该时期空调尚处于低普及程度阶段,存量少、更新需求占比小,以新增需求为主,因此地产对空调新增需求贡献高,波动联系更紧密。

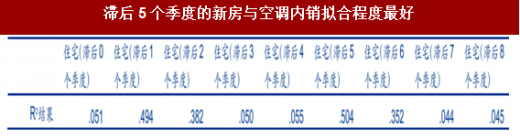

我们用计量建模也得出了同样的结论。通过空调内销量和新建商品住宅销量的回归模型,我们发现新房滞后约 5 个季度的拟合效果最好(见下图表)。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。