参考观研天下发布《2019年中国5G行业分析报告-行业深度分析与未来规划分析》

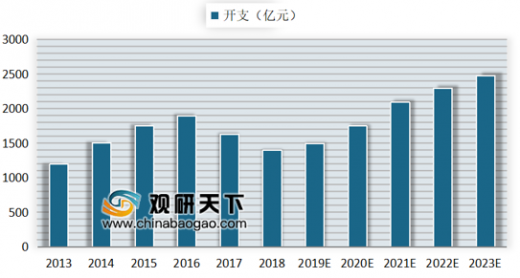

进入 5G 阶段,无线开支有望重现向上周期,且总规模和时间跨度将明显超出 4G。国内无线开支有望启动和4G类似的快速拉升周期,预计从今年的近1500亿元逐步攀升,到2023年有望达到近2500亿元,2019到2023年无线总开支规模有望超过10000亿元规模,超过2013 到2018年总无线开支口径8190亿元大约23%。预计期间面向5G的开支将占绝大多数,对于国内 5G无线设备产业链带动效应十分明显。此外考虑到还存在对4G网络的持续优化,预计总无线开支可能会在1到1.2万亿元之间。

|

5G |

2019E |

2020E |

2021E |

2022E |

2023E |

|

国内开支 |

1250 |

1700 |

2000 |

2295 |

2475 |

|

归属设备商的开支 |

500 |

680 |

800 |

918 |

990 |

|

宏基站单价(万元) |

20 |

14 |

14 |

14 |

13 |

|

宏基站数(万) |

25 |

48.57 |

57.14 |

65.57 |

76.15 |

|

射频天馈+Lincense |

200 |

272 |

320 |

367.2 |

396 |

|

BBU/主控/传输+软件/option |

37.5 |

51 |

60 |

68.85 |

74.25 |

|

辅料 |

12.5 |

17 |

20 |

22.95 |

24.75 |

5G 基站单价在较长时间内将明显高出 4G,实际单价和成本结构可能和预判存在较大差异。产业链虽然在迅速成熟,部分器件单价出现了快速下降,但国内5G设备单价仍将明显高出4G。我们判断,即使到价格均衡阶段,5G基站单价预计也可能高出4G基站一倍。由于产业链变化较快和成本结构不透明,实际情况和预期可能出现较大差距。

其中射频天馈的比重较4G明显提升,包含硬件License之后约占到设备比重的80%甚至更高,主要因为Massvie-MIMO普遍引入,射频通路大幅增加,导致的器件数目倍数级增长和单品技术水平提升;数字处理部分权重略有降低,预计占设备总量的15%左右;辅料比重进一步下降,总成本占比约为5%。综合判断,我们认为国内5G未来几年对射频天馈部分约提供了1500亿以上的总规模,年均约300亿元。

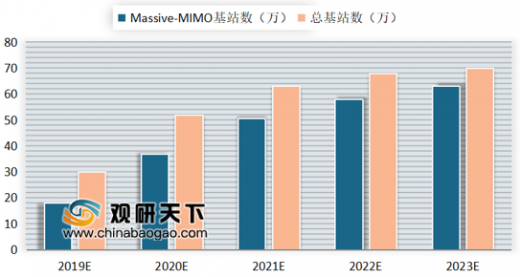

国内 5G 基站将以 Massive-MIMO 为主,以期在三年左右形成全国性广覆盖。大规模 MIMO 在国内渗透率从开始就保持高位,我们认为,5G建设启动后有望占据60%到90%的比重,从调研情况看5G大规模天线技术目前以64T64R为主,未来有望达到更高规格。如此高密度的射频通道意味着采纳轻型化和小型化的AAU方案更具确定性。在同时满足高频率、高功率和低损耗的要求下,介质波导滤波器较金属腔体滤波器有明显的轻型和低成本优势,未来将是射频天馈一体化趋势下,将成为滤波器的主流形态。

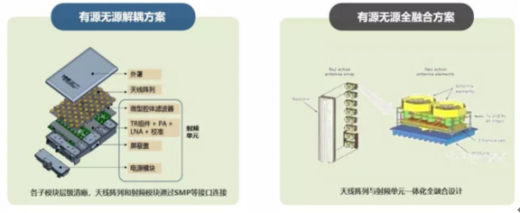

射频天馈一体化趋势,驱动核心器件形态发生重大变迁。传统滤波器一般由金属同轴腔体实现,金属同轴腔体由于材料损耗等原因,在腔体尺寸压缩到10cm尺度的情况下很难取得合乎要求的Q值,而5G频带密集,不同频带的滤波器需要高带外抑制来实现兼容,金属腔体滤波器很难实现这一目标,其他性能指标也会因为小型化而出现下降,此外金属材料在重量和成本方面也很难以适应5G新需求。

欧日方面率先采用高Q值的介质材料部分替代金属制作腔体滤波器,能满足低损耗、高抑制和较好的温漂特性,功率容量和互调性也有了改善,一度成为滤波器发展新方向。但如果要实现高Q值的谐振腔体,介质腔体和金属腔体相比并无太大优势,而且随着金属表面处理和谐振杆的优化,金属腔体在抑制、损耗和成本等方面也有了明显提升,总体上介质腔体相比金属腔体滤波器综合优势已不明显。

介质波导滤波器将成为 5G 射频的主流器件。介质波导滤波器在高抑制、高功率容量和低损耗等方面,比金属与介质腔体滤波器有明显优势,已成为适配 5G需求的实际形态,所有采纳一体化射频天馈方案的厂商都在加强布局介质波导滤波器,着力培育供应商能力和体系化供应水平,以适应5G在组网和大规模天线技术上的挑战。

介质材料的介电属性决定器件性能,在波导传播条件下,对材料配方和稳定性要求很高,按照设计压铸成型后,由于不同批次原料的差异和加工误差,后期再加工和调试过程比重也会加大,因而形成达标产品会对厂商的材料到制造一体化能力提出高得多的要求。日本一批领先器件厂商在新产能布局上趋于保守,同时认为在波导滤波器方面对中国企业已具备大幅领先优势,因此相关产业的重心已经转向了国内。

射频天馈一体化方案提升了设备商产业把控力和议价能力,核心器件在成本结构中地位会更加突出。5G 使用大规模天线技术后,频点大幅增多,输入输出形成多个小功率的频率分量,这种情况对天线增益影响很大,所以在5G 射频中引入了在单振子或振子组后分别滤波的方案。以目前出货的机型来看,常见一个射频通道对应一套滤波器,连接在三个振子之后,这样的连接方式极大扩充了对介质波导滤波器和天线振子的需求。

以国内采纳的64TR的大规模天线基站为例,假设该形态基站数累积达到200万站,全部采用射频天馈一体化方案,则单扇面有64个射频通道,三扇区累积为192套波导滤波器,200万基站共计3.84亿套波导滤波器,将形成非常庞大的需求。由于批量稳定供应门槛较高,市场格局成熟化之后,也将出现份额5家左右头部供应商集中的态势。和4G 类似,规模化和技改带来的成本优化,将使企业保持较好盈利能力,相应的头部供应商有望长期充分受益。

华为的 AAU 方案已成为事实上标准,对天线产业地位有所削弱。

3G时代,为节省机房内槽柜资源,华为提出远端射频单元 RRU 方案,开创了如今广泛使用的分布式宏基站形态。4G建设需要在已有的2/3G 基础上增量部署网络,对抱杆的天面空间和承重形成了更大压力。根据华为结论,一二线城市50%左右站点的天面空间拥挤,已无法新增天线,针对该痛点,华为提出了集成射频与天馈的有源天线单元AAU方案。

虽然初衷是为了节省部署空间,但在面向 Massive-MIMO、3D BeamForming和软件无线电等技术上AAU的优势进一步强化。事实上,对于 8TR 以上的天线阵列,AAU 几乎成为了必然选择,其在抱杆承重和面积限制上具备其他方案难以比拟的商务优势。

作为高度集成化的产品,AAU 对内部有源模块的可靠性要求极高,该部分的设计是设备商技术核心。华为起步最早,其AAU产品已在LTE 中进行了商用,经验证AAU方案可使网络容量增益达到70%甚至更高。在虽然初衷是为了节省部署空间,但在面向 Massive-MIMO、3D BeamForming和软件无线电等技术上AAU的优势进一步强化。事实上,对于 8TR 以上的天线阵列,AAU 几乎成为了必然选择,其在抱杆承重和面积限制上具备其他方案难以比拟的商务优势。 作为高度集成化的产品,AAU 对内部有源模块的可靠性要求极高,该部分的设计是设备商技术核心。华为起步最早,其AAU产品已在LTE 中进行了商用,经验证AAU方案可使网络容量增益达到70%甚至更高。

伴随5G渗透率提升,未来有源天线出货占比将持续提升。截至2016 年,全球120个运营商已经部署了有源天线。作为大规模天线技术普及的基础,AAU的渗透率将稳步提升。据ABI Research统计,2016年有源天线的发货占比为5.1%,到2021年有源天线的比例将达到10.1%。随着在包括5G和4G中有源天线商务优势的显现,我们认为实际占比很可能超过这一数字。

AAU中由于天线与射频间一体化设计,天线厂商只能作为主设备的组件供应商,因此在产业地位上,主设备商议价能力将明显提升,但更有益于本土天线厂商供应规模向上。在 5G 后期小基站渗透率爬升,基带与射频功能将有望在一体化芯片中实现。在小基站整机设计制造方面,越来越多天线厂商正借助技术和解决方案上的优势,向小基站研制方向发展。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。