据中国保险监督管理委员会(以下简称“保监会”)的统计数据测算,截至2015年底,我国保险密度(以人口计算的人均保费收入,反映一国保险普及程度和保险业发展水平)为人均1766.49元,约合271.77美元,而全球人均保费支出为662美元,发达市场人均保费支出为3666美元。我国还不到全球平均水平的1/3,与发达市场差距很大。

从保险深度(保费收入占GDP比重,反映保险业在整个国民经济中的地位)来看,2015年底为3.59%,全球平均保险深度为6.2%;而2014年这一数据英国为10.6%、日本为10.8%、美国为7.3%、法国为9.1%,也存在较大差距。2014年国务院印发的《关于加快发展现代保险服务业的若干意见》指出,要继续提高保险深度和密度,发挥其社会“稳定器”和经济“助推器”作用。

一、互联网保险在我国的发展

互联网对保险业的影响可以渗透在产品开发、销售、承保、理赔、服务、后援、风控各个环节。互联网保险在我国的发展主要体现在经营主体和渠道建设、互联网销售保费规模、产品竞争等方面。

(一)互联网保险渠道趋向多元化

目前国内保险公司的互联网销售渠道有三种不同的建设方式。一是自建网络平台(共有17家公司)。国内主要保险公司基本上都建立了自有网络销售平台,如中国平安的万里通和一账通,中国人寿的国寿e家,新华保险、太平洋保险、太平人寿的网上商城,以及泰康保险的泰康在线。二是与专业第三方保险销售网站合作,由保险代理、经纪等提供的保险服务,如中民保险网、慧择保险网。三是与电商平台合作(共有16家公司),例如与淘宝、京东、腾讯、网易合作的在线保险销售。目前有61%的保险公司既有自建平台又与第三方平台进行合作(共52家公司),采取了双管齐下的做法。

(二)互联网渠道保费规模大幅提升

从国外的研究来看,保险信息搜索成本的降低、竞争的加剧能够提高保险密度。从国内的研究来看,互联网保险拓宽了居民投资渠道,是保障和改善民生的重要工具,促进了保险行业的改革。互联网保险提高了便捷性和满意度,大大降低了保险企业的人力成本和运营支出。

我国互联网保险规模在2010年仅为17.7亿元,到2015年即达到2233.96亿元(参见表1),增长了126倍,这一规模快速增长与互联网访问量激增相关。2014年和2015年互联网渠道保费占比大幅提高,这与互联网金融在金融消费者群体中的普及度和被接受度提高有很大关系。特别是从新增保费中通过互联网渠道获取的比例来看,其对保险销售越来越重要,2015年33.97%的新增保费是通过互联网渠道实现的,互联网保费收入增速高于保费总收入增速,这对于提高我国保险密度和深度确有裨益。

(三)标准化、简单化保险产品多转移至互联网渠道

根据2013年的数据,互联网保险产品中占比最高的依次是车险(52.4%)、理财险(27.9%)和意外险(14.8%)。线下产品转移到网上销售拓宽了销售渠道,在初期,互联网销售选择价格便宜、责任简单的保险。车险本身结构比较复杂,从投保性质分为车强险(国家规定强制购买)和商业险(车损险、第三者责任险、盗抢险等),车强险的标准特性以及相对较低的价格使其更容易线上化。理财险较强的投资理财特征更容易让用户理解和接受,保障功能不强、核保要求不高的特征也带来了客户黏性和规模效应,成为互联网保险的主力。由于意外险价格便宜,无法实现渠道保费收入的规模要求,借由互联网渠道可以更好地降低其成本,这也是互联网保险现有产品结构形成的原因所在。

参考观研天下发布《2018年中国互联网保险行业分析报告-市场深度调研与发展趋势研究》

2015年,保监会规定万能险最低保障利率由保险公司自行决定,不再执行2.5%的标准;下调基本保险费初始费用和退保费用上限比例,实际上提高了万能险的收益率,从2015年的数据来看,互联网寿险金额明显超过了互联网财险,成为互联网保险的主力。

二、互联网保险对保险行业的影响

(一)销售渠道结构改变

保险行业传统营销渠道包括直销、银行代理、电话销售等,在增长上面临空间的有限性和成本相对高企等问题,而互联网渠道拓展了营销的宽度。基于“云”的平台不仅降低了前端成本,而且减少了持续的基础设施投资,进而带来规模持续增加的潜在客户群体。

观察2006—2012年我国寿险业渠道保费占比可以发现,个人代理和银储代理的渠道增长乏力。一是代理人招募困难,缺少新增人员;二是脱退率上升,人员保有量不足;三是社区门店渠道的开展与代理人定位重叠。与以上销售渠道形成鲜明对比的是,2011—2015年,互联网渠道保费规模提高126倍,对全行业保费增长贡献率达到近34%。对于保险营销团队而言,互联网保险的出现将首先用于标准化、简单型的保险产品销售,从而推动保险营销团队转向非标准化、更需要专业知识的产品营销,保险经纪代理面临转型挑战,这将促使保险公司组织结构的创新。传统保险公司的组织结构通常为总分支结构,而互联网保险突破地域限制,无须设立分支机构,具有明显的成本优势。而且,组织结构更加扁平化,更利于互联网保险公司向“轻资产”模式转化。例如,众安在线作为首家专业互联网保险试点公司,2014年实现保费收入近8亿元,开业当年即实现盈利,而传统保险公司大致需要7~8年才能实现盈利。

(二)嵌入场景的产品和服务创新

基于互联网系统的嵌入消费场景的创新,通过供给创造需求,以此唤醒大众投保意识,从“知道要买”到“有的可买”,再到“买得起”,且购买之后的支付、理赔等环节衔接顺畅,体验良好。较有代表性的产品创新包括退货险、微互助等,险种发展呈现出多样化趋势。例如,华泰财险的退货险在淘宝网上嫁接应用,为其赢得了相当快速的保费规模增长,尤其是在每年的“双十一”期间,2013年当天签到8亿多元的单,保费收入9000万元,全年保费收入6.8亿元。同样,互联网也可以应用于理赔服务,2014年,天安财险推出“车易赔”车险移动视频查勘系统,客户通过手机APP即可对事故现场进行全程视频监控,同步完成查勘、定损、报价、核损、理算、核赔直至赔款支付的所有理赔环节,最短理赔时效为16分钟,有效提升了车险理赔的便捷性。

目前适合互联网渠道销售的保险产品包括短期简单理财险、短期健康险、意外险、简单标准化定期寿险、车险等,但不适合通过互联网渠道销售的如长期分红险、长期寿险、健康险、农险、企业财产险等复杂财险。

(三)定价模式发生变化

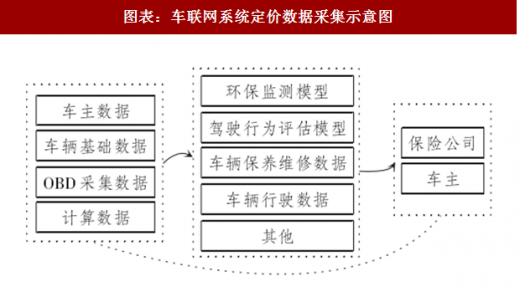

车联网技术的应用,使得传统车险定价模式从按车型定价、按照使用行为(如行驶里程数)定价(Pay as You Drive)转向根据驾驶行为定价(Pay how You Drive)成为可能,并能协助投保人完善驾驶习惯(Manage how You Drive)。车联网通过全球定位系统、射频识别(RFID)、传感器、摄像头图像处理器等配置,完成车辆自身环境和状态信息采集,借由互联网将信息传输汇集到中央处理器,再基于这些信息进行进一步的分析和处理,实现纳入驾驶员历史行为(如每日行驶里程、驾驶时速、刹车次数、驾驶时间、有无安全驾驶等),并基于其使用行为进行定价的模式(Usage Based Insurance,UBI)创新。基于乐乘盒子(OBD)或智乘(TBOX)整合车主基本信息、车辆基础数据及车载硬件采集的车辆数据,建立驾驶员驾驶行为评估等数据模型,在为车主提供丰富的车联网服务的同时,有效地辅助保险公司依据多维度数据对每个车主进行独立界定。

在健康险产品定价方面,充分考虑个人基因、家族遗传、饮食运动习惯、职业等,通过智能可穿戴设备实时监控佩戴者各项生理机能和运动状态,使得保险公司借由数据分析、对不同生活习惯的客户进行定价成为可能,从而使定价模式从静态定价转向动态定价。例如,2015年8月众安保险发布的“步步保”产品,其特色在于用户运动步数可以抵扣保费,督促客户健康生活,以预防疾病发生、优化健康状况,减少客户可能发生的理赔事件。保险精算效率的提高,有助于接近自愿、自由、公平进行风险转移的完美模型[10]。此外,互联健康(Connected Health)和P4医学(指预测性(Predictive)、预防性(Preventive)、个体化(Personalized)、参与性(Participatory))已在现实中推进,它通过收集多个身体特性指标,构建个体模型,以形成识别和优化指标体系,用以量化健康状况并阐明疾病。健康数据、活动数据等新的数据来源可以帮助保险公司以更碎片化、更具体的方式(Granular Way)评估风险和进行承保,而不一定要求投保人进行体检。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。