一、半导体光刻胶启动进口替代

日美垄断半导体光刻胶,内资企业迎头赶上。各类半导体光刻胶中,日美企业基本垄断了g/i线光刻胶、KrF/ArF光刻胶市场,生产商主要有JSR、信越化学工业、TOK、陶氏化学等。我国半导体光刻胶生产企业主要有苏州瑞红、北京科华等,两家企业持续加大研发投入和创新,有望持续引领半导体光刻胶国产化进程,逐渐降低我国对半导体光刻胶的进口依赖程度。

(1)苏州瑞红率先实现i线光刻胶的量产。苏州瑞红于1993年开始生产光刻胶,是国内最早规模化生产光刻胶的企业之一,承担了国家重大科技项目02专项“i线光刻胶产品开发及产业化”项目,在国内率先实现核心光刻胶的量产,可以实现0.35μm的分辨率,在业内建立了较高技术声誉。

(2)北京科华领跑KrF/ArF光刻胶。北京科华建有国内第一条拥有自主知识产权的年产500吨i线光刻胶生产线,打破了我国i线光刻胶长期依赖进口的局面。同时,在国家“02专项”的支持下,公司完成了年产能10吨的248nmKrF光刻胶生产线的建设。根据公司公告,北京科华248nmKrF光刻胶已成功进入国内先进的集成电路制造企业,实现批量供货。此外,公司研发生产的193nmArF干法光刻胶中试产品已完成在国内一流集成电路制造企业的测试,其光刻性能初步达到了项目要求水平,分辨率可达110nm。根据北京科华与南大光电的计划,2018年该产品通过客户验证;针对193nmArF浸没式光刻胶产品,公司计划2017-2018年完成研发工作,达到客户送样验证要求,2019-2020年产品通过客户使用验证,而后逐渐形成批量销售。

二、中国半导体市场表现强劲,“国家政策+投资基金”加速产业发展

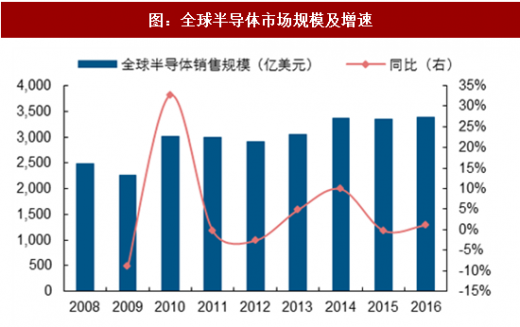

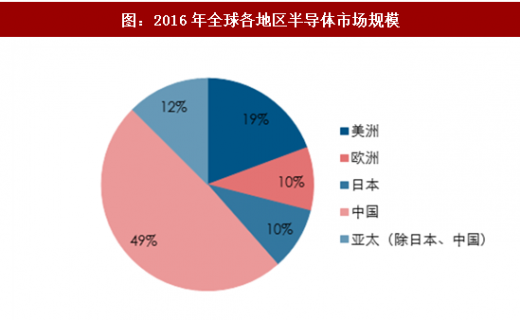

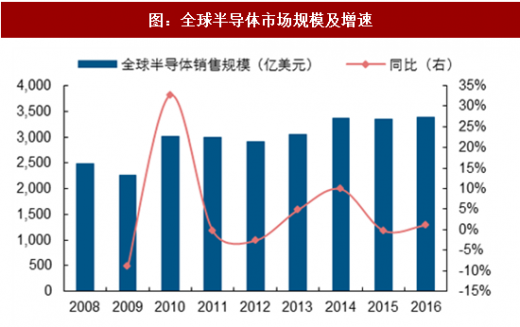

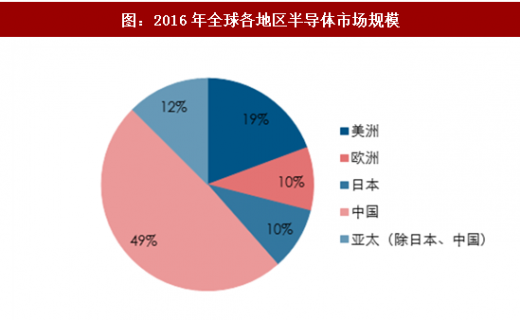

半导体市场向中国转移。根据WSTS和SIA统计数据,2016年全球半导体市场规模为3,389亿美元,同比增长1.1%,增长贡献主要来自于中国。2016年中国半导体市场规模为1,659.0亿美元,增速达9.2%,领跑其他市场。SIA主席JohnNeuffer指出,半导体广泛应用于各种领域,需求不断增加,2017年及以后还会保持稳定成长。从全球区域性看,半导体产能正持续向亚太地区转移,尤其加速转向中国大陆地区。

参考观研天下发布《2017-2022年中国光刻胶产业现状调查及十三五发展定位分析报告》

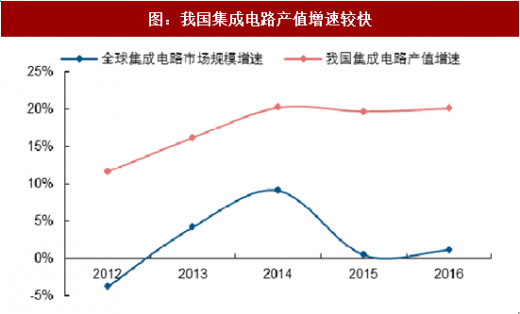

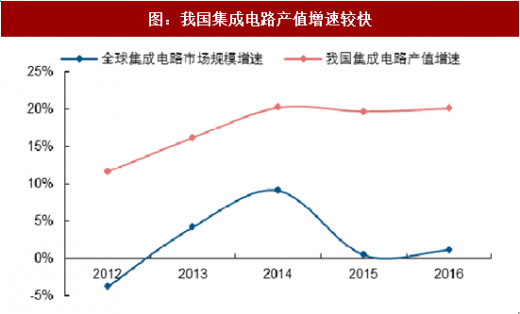

集成电路产业重心逐渐向中国倾斜。2009年前集成电路市场基本被美国、日本的企业所占据,近些年来全球集成电路大厂陆续在中国大陆投资设立工厂,包括台积电南京厂、联电厦门厂、英特尔大连厂、三星电子西安厂、力晶合肥厂等,覆盖了先进逻辑工艺、NANDFlash、DRAM及LCD驱动集成电路等产品领域。近年来中国集成电路产值增速均高于全球水平,产业重心正逐渐向中国转移。CSIA统计数据显示,2016年中国集成电路产值达4,335.5亿元,同比增长20.1%。

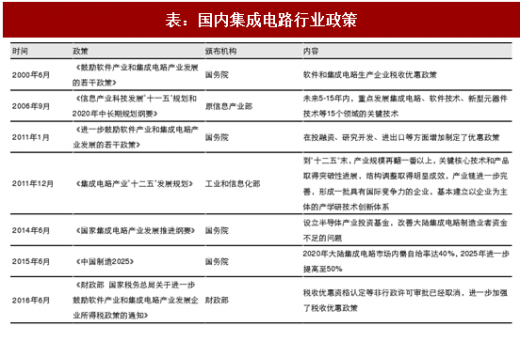

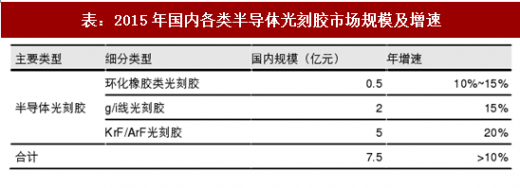

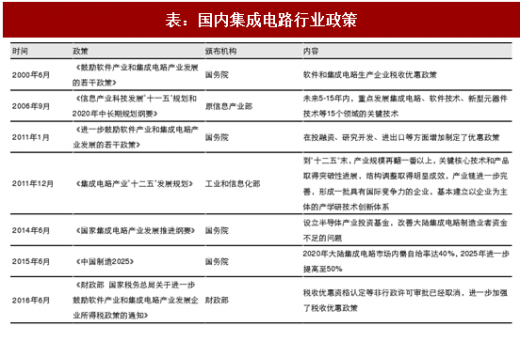

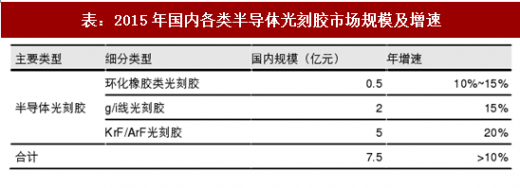

政府支持集成电路产业发展,半导体光刻胶成长空间大。据CSIA数据,2016年我国集成电路自给率为36%,进口依赖度较高。我国政府先后颁布多个政策文件,意在做大做强中国集成电路产业。《国家集成电路产业发展推进纲要》提出目标,到2020年我国集成电路行业销售收入年均增速不低于20%。《中国制造2025》将集成电路的发展上升为国家战略,并制订了集成电路自给率的目标:2020年大陆集成电路市场内需自给率达40%,2025年提高至50%。《软件和集成电路》预计我国2017年集成电路产值将达到5,217.2亿元,同比增长20.3%。此外,2014年国家成立了集成电路产业投资基金,重点投资集成电路芯片制造业,兼顾芯片设计、封装测试、设备和材料等产业。相信在国家政策的大力扶持下,通过产业基金的注入,我国集成电路产业有望迅猛发展。根据晶瑞股份招股书,2015年我国半导体光刻胶销售额为7.5亿元,受益于我国集成电路产业未来持续高景气,预计我国半导体光刻胶需求将保持高速增长。

日美垄断半导体光刻胶,内资企业迎头赶上。各类半导体光刻胶中,日美企业基本垄断了g/i线光刻胶、KrF/ArF光刻胶市场,生产商主要有JSR、信越化学工业、TOK、陶氏化学等。我国半导体光刻胶生产企业主要有苏州瑞红、北京科华等,两家企业持续加大研发投入和创新,有望持续引领半导体光刻胶国产化进程,逐渐降低我国对半导体光刻胶的进口依赖程度。

(1)苏州瑞红率先实现i线光刻胶的量产。苏州瑞红于1993年开始生产光刻胶,是国内最早规模化生产光刻胶的企业之一,承担了国家重大科技项目02专项“i线光刻胶产品开发及产业化”项目,在国内率先实现核心光刻胶的量产,可以实现0.35μm的分辨率,在业内建立了较高技术声誉。

(2)北京科华领跑KrF/ArF光刻胶。北京科华建有国内第一条拥有自主知识产权的年产500吨i线光刻胶生产线,打破了我国i线光刻胶长期依赖进口的局面。同时,在国家“02专项”的支持下,公司完成了年产能10吨的248nmKrF光刻胶生产线的建设。根据公司公告,北京科华248nmKrF光刻胶已成功进入国内先进的集成电路制造企业,实现批量供货。此外,公司研发生产的193nmArF干法光刻胶中试产品已完成在国内一流集成电路制造企业的测试,其光刻性能初步达到了项目要求水平,分辨率可达110nm。根据北京科华与南大光电的计划,2018年该产品通过客户验证;针对193nmArF浸没式光刻胶产品,公司计划2017-2018年完成研发工作,达到客户送样验证要求,2019-2020年产品通过客户使用验证,而后逐渐形成批量销售。

图:中国半导体光刻胶进口替代展望

二、中国半导体市场表现强劲,“国家政策+投资基金”加速产业发展

半导体市场向中国转移。根据WSTS和SIA统计数据,2016年全球半导体市场规模为3,389亿美元,同比增长1.1%,增长贡献主要来自于中国。2016年中国半导体市场规模为1,659.0亿美元,增速达9.2%,领跑其他市场。SIA主席JohnNeuffer指出,半导体广泛应用于各种领域,需求不断增加,2017年及以后还会保持稳定成长。从全球区域性看,半导体产能正持续向亚太地区转移,尤其加速转向中国大陆地区。

图:全球半导体市场规模及增速

图:2016年全球各地区半导体市场规模

参考观研天下发布《2017-2022年中国光刻胶产业现状调查及十三五发展定位分析报告》

集成电路产业重心逐渐向中国倾斜。2009年前集成电路市场基本被美国、日本的企业所占据,近些年来全球集成电路大厂陆续在中国大陆投资设立工厂,包括台积电南京厂、联电厦门厂、英特尔大连厂、三星电子西安厂、力晶合肥厂等,覆盖了先进逻辑工艺、NANDFlash、DRAM及LCD驱动集成电路等产品领域。近年来中国集成电路产值增速均高于全球水平,产业重心正逐渐向中国转移。CSIA统计数据显示,2016年中国集成电路产值达4,335.5亿元,同比增长20.1%。

图:我国集成电路产值增速较快

图:我国集成电路自给率不断提升

政府支持集成电路产业发展,半导体光刻胶成长空间大。据CSIA数据,2016年我国集成电路自给率为36%,进口依赖度较高。我国政府先后颁布多个政策文件,意在做大做强中国集成电路产业。《国家集成电路产业发展推进纲要》提出目标,到2020年我国集成电路行业销售收入年均增速不低于20%。《中国制造2025》将集成电路的发展上升为国家战略,并制订了集成电路自给率的目标:2020年大陆集成电路市场内需自给率达40%,2025年提高至50%。《软件和集成电路》预计我国2017年集成电路产值将达到5,217.2亿元,同比增长20.3%。此外,2014年国家成立了集成电路产业投资基金,重点投资集成电路芯片制造业,兼顾芯片设计、封装测试、设备和材料等产业。相信在国家政策的大力扶持下,通过产业基金的注入,我国集成电路产业有望迅猛发展。根据晶瑞股份招股书,2015年我国半导体光刻胶销售额为7.5亿元,受益于我国集成电路产业未来持续高景气,预计我国半导体光刻胶需求将保持高速增长。

表:国内集成电路行业政策

表:2015年国内各类半导体光刻胶市场规模及增速

资料来源:观研天下整理,转载请注明出处(ZQ)

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。