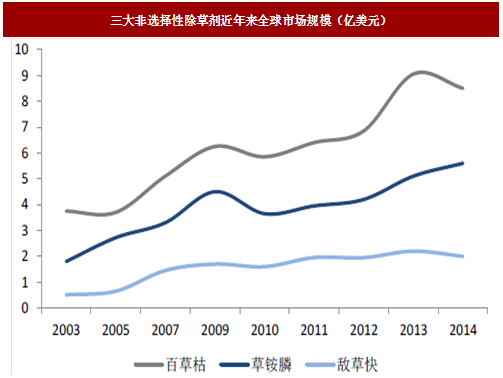

百草枯作为一种性质优异的非选择性除草剂,在全球范围内仍拥有较大的市场规模。但由于其中毒后的不可逆性,近年来逐步在各发达国家及发展中国家开始施行禁用。作为百草枯替代品之一的草铵膦也迎来进一步发展的空间。

参考观研天下相关发布的《2017-2022年中国百草枯市场发展现状及十三五投资价值分析报告》

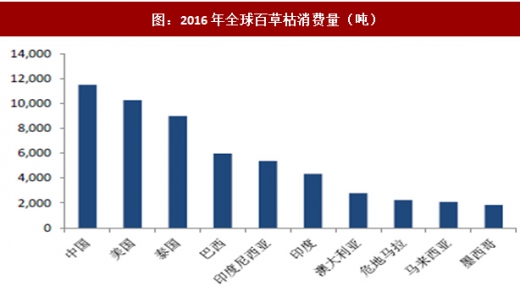

中国在百草枯禁用前全年制剂消费量超过7万吨,折百后在1万吨以上。我们预计2017年这一数据将出现断崖式下跌,留下来的市场真空由草铵膦、敌草快等品种进行补充。

根据去年调研了解到16年全国草铵膦制剂销售量在1万吨左右(折百用量与Philips McDougall的数据基本吻合)。预计今年制剂销售量有望达到2万吨左右,折合原药约4000吨。即使考虑到敌草快等品种与草铵膦会进行市场份额的争夺,我们认为国内这块的替代空间最高应该在10000吨左右。

同时考虑到巴西三年后将全面禁用百草枯,泰国也计划在2019年开始停止使用百草枯。作为全球增速最快使用量较大的两个百草枯大国,若禁令确定执行,则市场空间有望超过中国:保守估计草铵膦增加需求1.5万吨,乐观估计有望达到2万吨。

成长与周期共振带来2017全球百草枯需求大增

从以上三个部分对于草铵膦需求的辨析可以看出,2017年行业需求的增长来自于周期与成长因素的共振:加拿大油菜种植的超预期从周期角度拉动边际需求增量在1000吨以上、美国新型三抗种子种植面积超过600万英亩拉动草铵膦需求增量在2000吨左右、中国替代百草枯需求增量则在4000吨之间,合计需求增长在7000吨以上。根据2016年消费数据测算,2017年全球草铵膦需求量在1.9-2万吨之间。

如果从长周期角度来看待草铵膦的需求增长,传统转基因油菜需求有望维持平稳,每年总量需求在5000-6000吨之间波动;双抗新型种子复配需求增量在1.1-1.2万吨之间;替代百草枯市场从全球角度来看有3-4万吨的需求空间,再考虑到原有的存量需求,我们预计未来全球草铵膦需求天花板在5.5-6.5万吨之间。

行业供需的短期与中长期逻辑存在差异

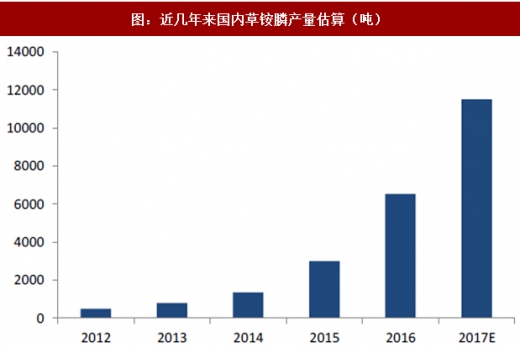

目前全球草铵膦供给主要集中于拜耳以及中国生产商手中,中国作为全球最大的草铵膦出口国,每年大量的原药产品出口海外。国内产能主要集中在威远生化、石家庄瑞凯、浙江永农以及利尔化学这四家,其他小产能受环保等因素影响,自2016年以来开工率较低。

根据调研了解到,今年国内受到环保因素影响整体开工率较低,同时预期今年投产的产能并未按照实际时间表投放,从而进一步加剧了行业供需缺口。今年预计国内总产量在1.1万吨左右,考虑到拜耳产能预计全球总产量在1.7万吨左右,与我们之前测算的需求总量存在一定的缺口,从而导致行业的供需紧张。

行业供需短期的逻辑与中长期存在一定程度的差异。首先从短期看,2017年行业供需存在一定的供需缺口,供暖季2+26地区有望影响国内两个较大的产能,共计3000吨生产能力,势必对本已偏紧的供给再火上浇油。我们认为即使考虑到行业新增产能的投放,但今年四季度到明年一季度产品价格有望持续上涨。

但从中长期的逻辑看,则重新需要考虑供给与需求的共振问题,即新增产能的投放进度是否会与需求增长造成错位从而造成行业供需的扭曲进一步推高产品价格。现在已经明确要投产的新增产能包括:利尔的10000吨(分三期2000、5000、3000),辉丰5000吨、拜耳的6000吨以及福华1.2万吨(一期3000吨),共计2.8万吨,而需求如果暂不考虑未来巴西、泰国等百草枯禁用的市场空间,需求增量仅有2-2.5万吨。

其中辉丰、利尔一期以及福华一期都大概率会在2018年投放,不考虑拜耳是否能够按时投产,行业新增产能在1万吨左右。若新增需求分两年实现则基本实现供需平衡,若分三年实现则行业将重回产能过剩,整体盈利中枢有望下行。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。