参考中国报告网发布《2017-2022年中国煤制乙二醇市场运营现状及投资价值评估报告》

质量提升迎拐点,下游消费占比不断提高

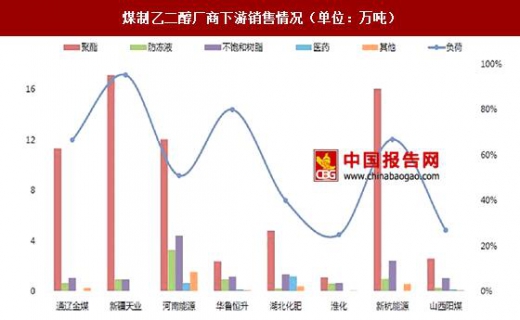

之前大家普遍对煤制乙二醇的质量比较担忧,认为煤制乙二醇由于杂质含量多与油制乙二醇没有竞争优势,在下游应用上受限。我们认为煤制乙二醇从质量上看主要有两方面考虑:首先,从色度看,聚酯瓶片对乙二醇的色相要求较高,而目前多家煤制乙二醇的厂家通辽、天业、新杭等产品均能适当掺杂于瓶片的生产,下游客户包括河南安化、华润等。而聚酯长丝、短纤、防冻液等对色相要求不高。其次,从纺织角度看,下游聚酯长丝对质量纯度要求较高,如果存在杂质在后道纺丝过程中会出现断丝现象。但近年来部分煤制乙二醇厂商在纯度方面有较大提高,下游不少长丝厂已开始使用,个别厂商已实现规模化使用,典型的企业包括双兔、仪征、桐昆等。因此,煤制乙二醇在质量上的提升已是必然趋势,在下游应用中的占比也将不断提高。

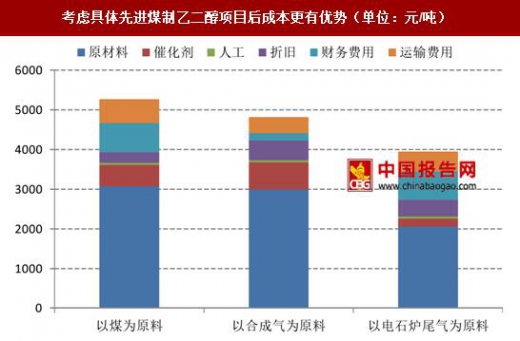

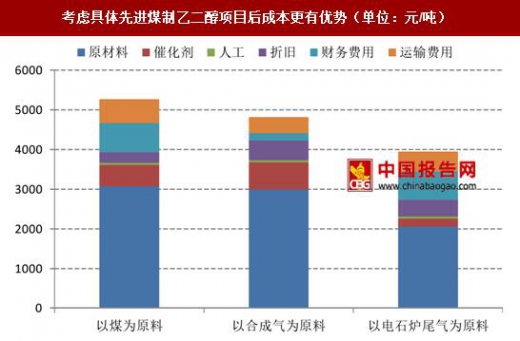

煤制乙二醇有望率先替代东北亚进口乙二醇。国内由于缺乏石油资源禀赋,导致石油制乙二醇装置扩张有限,只能依靠进口。而国内煤制乙二醇相比石脑油制平均有 300 元左右的成本优势,如果落实到部分先进项目,则成本优势更为明显。例如我们测得以煤为原料的阳煤集团乙二醇生产成本约为 4700 元/吨,结合运费后为 5300 元/吨,略高于行业平均水平,但相比油制仍有优势。而以合成气为原料的新杭能源乙二醇总成本约为 4820 元/吨,竞争力极强。而以电石炉尾气为原料的煤制乙二醇项目,如新疆天业 5 万吨、华鲁恒升 5 万吨,生产成本仅为 3450 元/吨,考虑不同运输费用后综合成本也在 4000 到 4500 元之间,甚至可与石油伴生气制、页岩气制相竞争。

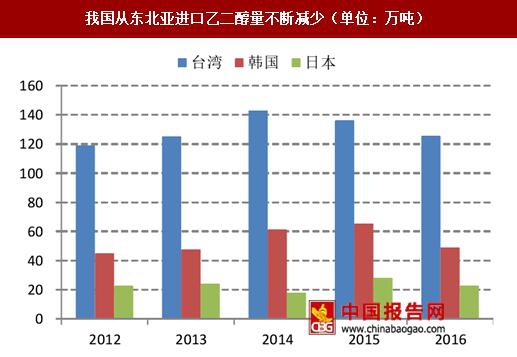

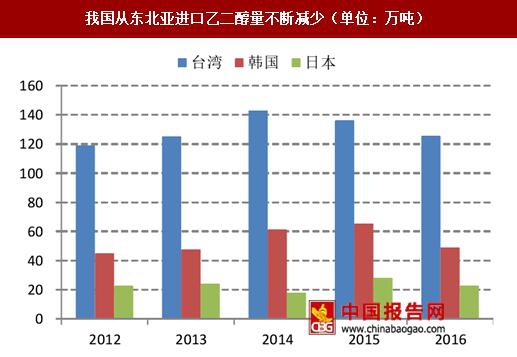

从进口替代角度来看,我国 2016 年进口乙二醇约 757 万吨,其中接近 26%来源于中国台湾、韩国和日本,进口量合计达 197 万吨,而这三个地区同样缺乏石油资源,生产乙二醇主要采用进口石脑油生产乙烯制,成本高于全球其他地区,与中国煤制乙二醇相比不具有显著优势。而考虑排货期、海上运输、报关入关等因素,海外货源供给波动性较大,剔除成本考虑后海外乙二醇对下游聚酯厂商不具备太大吸引力,我们判断国内煤制乙二醇进口替代有望优先从东北亚货源开始。而从近年数据来看,我国从台湾省、韩国、日本进口的乙二醇数量已出现明显下滑,国内煤制替代的趋势已经形成,未来有望率先抢占这 200 万吨的市场空间。

国内煤制乙二醇替代全球低成本乙二醇也存在可能。北美、中东虽然乙二醇成本较低,但由于全球供需基本平衡以及经销商的存在,其最终的售卖价格并不便宜。以美国乙二醇 FOB 价格为例,2011 年以来的均价为 40 美分/磅,最低价为 25 美分/磅,最高价达到 58 美分/磅,如果按较低价格 30 美分/磅测算,折合到人民币约为 4497 元/吨(汇率按 6.8 测算),考虑 17%增值税和 5.5%进口关税后成本约为 5551 元/吨,再考虑 80 美元的海上运费和 50 元的国内运费,终到价格在 6150 元左右,远远超出煤制乙二醇的综合成本,因此我们判断只要国内煤制乙二醇品质过关,未来龙头企业凭借煤炭资源或规模优势仍可与国外企业一争高下。

未来新增产能影响较小。市场对煤制乙二醇的另一预期便是未来国内煤制乙二醇将有大量项目投产,供给过剩将会很快来临。而我们认为未来两年真正能够投产的煤制乙二醇项目其实有限,对供给端不必过分悲观。首先,我们统计得 2017 年较为靠谱的乙二醇新增产能约为 88 万吨,2018 年约为 185 万吨,两年合计产能约为 270 万吨,远低于市场前期所预期的四五百万吨,对目前全球乙二醇紧平衡状态下的供给冲击不到 10%,此外考虑当前环保核查持续趋严、油价处于低位、资金需求以及煤化工项目依水依煤的选址特性,诸多煤制乙二醇项目的建设、投产进度必将往后拖延,我们判断未来两年实际投产的乙二醇项目可能远远不到280万吨,国内聚酯企业还将长期依赖进口,现有乙二醇企业仍可享受一段时间的窗口期。

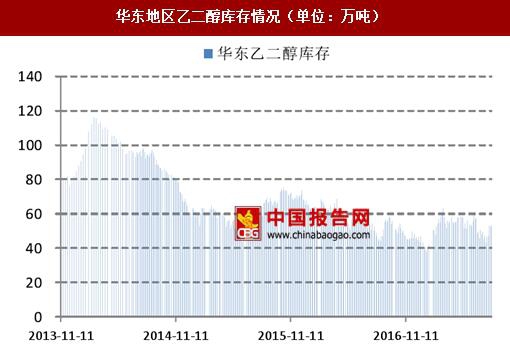

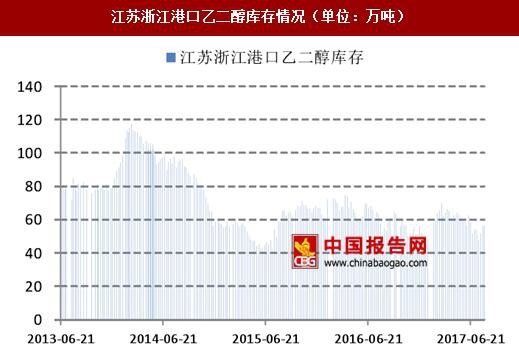

其次,乙二醇社会库存较低,成为期货品种前有补库存需求。我们知道任何一个产品成为期货之前必须要有一定的社会库存作为安全垫,否则极易被人为操控。目前乙二醇的社会库存仅为 50 万吨左右,相对国内 1300 万吨的需求量而言过小,而依赖进口的港口库存消化更快,也难以积累。我们认为在保证产品质量的情况下,未来我国乙二醇社会库存的增量就主要来自于煤制乙二醇,倘若以需求的 10%作为社会合理库存,则还有近 80 万吨的长期需求量要被满足,再考虑乙二醇成为期货品种后更多厂商、贸易商、融资商的介入参与,我们对国内煤制乙二醇市场不必过度悲观。

质量提升迎拐点,下游消费占比不断提高

之前大家普遍对煤制乙二醇的质量比较担忧,认为煤制乙二醇由于杂质含量多与油制乙二醇没有竞争优势,在下游应用上受限。我们认为煤制乙二醇从质量上看主要有两方面考虑:首先,从色度看,聚酯瓶片对乙二醇的色相要求较高,而目前多家煤制乙二醇的厂家通辽、天业、新杭等产品均能适当掺杂于瓶片的生产,下游客户包括河南安化、华润等。而聚酯长丝、短纤、防冻液等对色相要求不高。其次,从纺织角度看,下游聚酯长丝对质量纯度要求较高,如果存在杂质在后道纺丝过程中会出现断丝现象。但近年来部分煤制乙二醇厂商在纯度方面有较大提高,下游不少长丝厂已开始使用,个别厂商已实现规模化使用,典型的企业包括双兔、仪征、桐昆等。因此,煤制乙二醇在质量上的提升已是必然趋势,在下游应用中的占比也将不断提高。

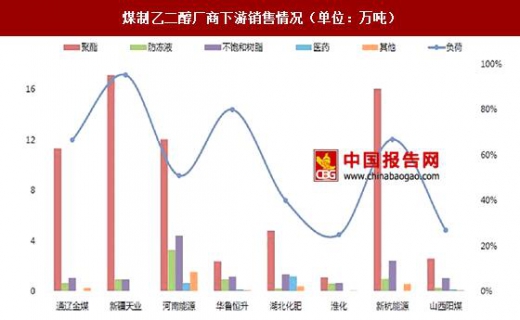

煤制乙二醇厂商下游销售情况(单位:万吨)

数据来源:国家统计局

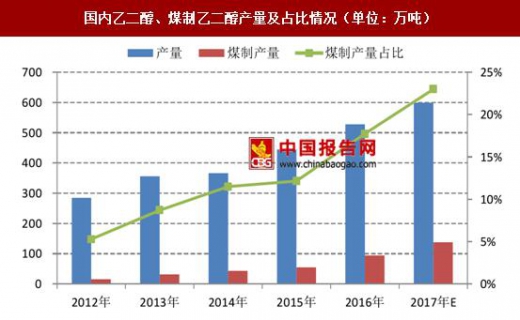

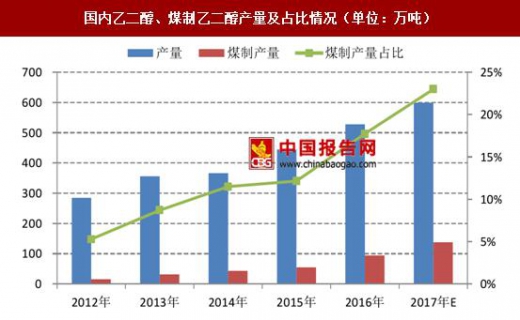

国内乙二醇、煤制乙二醇产量及占比情况(单位:万吨)

数据来源:国家统计局

成本具有一定优势,进口替代空间巨大 煤制乙二醇有望率先替代东北亚进口乙二醇。国内由于缺乏石油资源禀赋,导致石油制乙二醇装置扩张有限,只能依靠进口。而国内煤制乙二醇相比石脑油制平均有 300 元左右的成本优势,如果落实到部分先进项目,则成本优势更为明显。例如我们测得以煤为原料的阳煤集团乙二醇生产成本约为 4700 元/吨,结合运费后为 5300 元/吨,略高于行业平均水平,但相比油制仍有优势。而以合成气为原料的新杭能源乙二醇总成本约为 4820 元/吨,竞争力极强。而以电石炉尾气为原料的煤制乙二醇项目,如新疆天业 5 万吨、华鲁恒升 5 万吨,生产成本仅为 3450 元/吨,考虑不同运输费用后综合成本也在 4000 到 4500 元之间,甚至可与石油伴生气制、页岩气制相竞争。

考虑具体先进煤制乙二醇项目后成本更有优势(单位:元/吨)

数据来源:国家统计局

我国乙二醇进口国占比情况

数据来源:国家统计局

我国从东北亚进口乙二醇量不断减少(单位:万吨)

数据来源:国家统计局

从进口替代角度来看,我国 2016 年进口乙二醇约 757 万吨,其中接近 26%来源于中国台湾、韩国和日本,进口量合计达 197 万吨,而这三个地区同样缺乏石油资源,生产乙二醇主要采用进口石脑油生产乙烯制,成本高于全球其他地区,与中国煤制乙二醇相比不具有显著优势。而考虑排货期、海上运输、报关入关等因素,海外货源供给波动性较大,剔除成本考虑后海外乙二醇对下游聚酯厂商不具备太大吸引力,我们判断国内煤制乙二醇进口替代有望优先从东北亚货源开始。而从近年数据来看,我国从台湾省、韩国、日本进口的乙二醇数量已出现明显下滑,国内煤制替代的趋势已经形成,未来有望率先抢占这 200 万吨的市场空间。

国内煤制乙二醇替代全球低成本乙二醇也存在可能。北美、中东虽然乙二醇成本较低,但由于全球供需基本平衡以及经销商的存在,其最终的售卖价格并不便宜。以美国乙二醇 FOB 价格为例,2011 年以来的均价为 40 美分/磅,最低价为 25 美分/磅,最高价达到 58 美分/磅,如果按较低价格 30 美分/磅测算,折合到人民币约为 4497 元/吨(汇率按 6.8 测算),考虑 17%增值税和 5.5%进口关税后成本约为 5551 元/吨,再考虑 80 美元的海上运费和 50 元的国内运费,终到价格在 6150 元左右,远远超出煤制乙二醇的综合成本,因此我们判断只要国内煤制乙二醇品质过关,未来龙头企业凭借煤炭资源或规模优势仍可与国外企业一争高下。

美国乙二醇FOB价格(单位:美分/磅)

数据来源:国家统计局

国内乙二醇价格(单位:元/吨)

数据来源:国家统计局

新增产能有限,供给不必过分担忧 未来新增产能影响较小。市场对煤制乙二醇的另一预期便是未来国内煤制乙二醇将有大量项目投产,供给过剩将会很快来临。而我们认为未来两年真正能够投产的煤制乙二醇项目其实有限,对供给端不必过分悲观。首先,我们统计得 2017 年较为靠谱的乙二醇新增产能约为 88 万吨,2018 年约为 185 万吨,两年合计产能约为 270 万吨,远低于市场前期所预期的四五百万吨,对目前全球乙二醇紧平衡状态下的供给冲击不到 10%,此外考虑当前环保核查持续趋严、油价处于低位、资金需求以及煤化工项目依水依煤的选址特性,诸多煤制乙二醇项目的建设、投产进度必将往后拖延,我们判断未来两年实际投产的乙二醇项目可能远远不到280万吨,国内聚酯企业还将长期依赖进口,现有乙二醇企业仍可享受一段时间的窗口期。

未来煤制乙二醇计划新增产能情况

数据来源:国家统计局

其次,乙二醇社会库存较低,成为期货品种前有补库存需求。我们知道任何一个产品成为期货之前必须要有一定的社会库存作为安全垫,否则极易被人为操控。目前乙二醇的社会库存仅为 50 万吨左右,相对国内 1300 万吨的需求量而言过小,而依赖进口的港口库存消化更快,也难以积累。我们认为在保证产品质量的情况下,未来我国乙二醇社会库存的增量就主要来自于煤制乙二醇,倘若以需求的 10%作为社会合理库存,则还有近 80 万吨的长期需求量要被满足,再考虑乙二醇成为期货品种后更多厂商、贸易商、融资商的介入参与,我们对国内煤制乙二醇市场不必过度悲观。

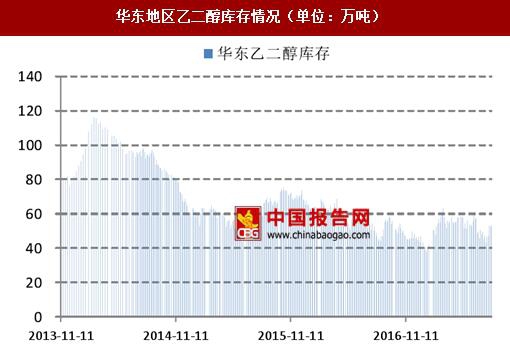

华东地区乙二醇库存情况(单位:万吨)

数据来源:国家统计局

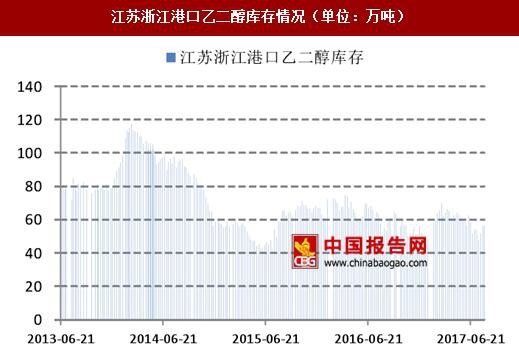

江苏浙江港口乙二醇库存情况(单位:万吨)

数据来源:国家统计局

资料来源:国家统计局,中国报告网整理,转载请注明出处(ZQ)

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。