参考中国报告网发布《2017-2022年中国炼化一体化市场运营态势及十三五发展规划分析报告》

国企曾凭借规模优势和销售渠道优势取得了较好的盈利,但是随着民营项目的新建,以及地炼的兴起,国企炼化发展也面临着挑战。为了应对挑战,国企炼化也正在向规模化、基地化迈进。

集群化、规模化发展具备竞争优势

在市场竞争日益激烈的情况下,集约化、规模化、地域化发展具备多种优势,或成未来主要发展方向。首先,通过集约化、规模化发展,企业可获得规模效应,单位成本降低。通过共享的公用工程、基础设施和物流服务条件及最节约的仓储容量等,则能大大降低单位成本。其次,向地域化的方向发展,获取资源优势和物流优势。可以更低的价格获取资源,花费更少的物流费用输送到更多地区。

观察其他国家也可以发现,集群化、规模化发展是全球石化产业发展的趋势。集群化方面,以美国为例,美国50%的炼油能力、95%的乙烯能力集中在墨西哥湾沿岸地区。墨西哥湾区域产能较大的三个炼厂为PortArthur、Baytown和Garyville炼厂,产能分别为3015万吨/年、2774万吨/年、2660万吨/年,分别属于MotivaEnterprisesLLC、ExxonMobilCorp和MarathonPetroleumCorp。这三家炼厂也是美国产能前三的炼厂。墨西哥湾地区的炼厂兼具规模化的特征,很多炼厂都是全加氢型炼厂,包含油品调和配套相应的烷基化装置,平均尼尔森系数达到了9-10。

日本炼厂也表现了极强的集群化特征。由于港口交通等特征,日本85%的炼油能力、89%的乙烯能力分布于太平洋沿岸地区。日本三湾一海工业区是指东京湾、伊势湾、大阪湾和濑户内海地区,以东京湾为例,日本炼油50%和乙烯60%的产能都集中在东京湾地区西岸的京滨工业带和东京湾东侧的京叶工业带。仅东京湾东岸的千叶县就集中了包括住友化学、三井化学、富士石油在内的数十家化工企业。其中JX公司的石油产量占全日本石油总产量的三分之一,PX产量260万吨/年。通过将炼厂密集布局于各天然良港,各炼厂之间可以形成产业集聚的区位优势,饱享濒临良港带来的运输优势。

规模化方面,以韩国为例,SK蔚山炼油厂炼油能力达到4200万吨/年、乙烯能力340万吨/年、芳烃能力100万吨/年,是亚洲第二大炼厂。2015年韩国炼油能力约1.6亿吨/年,2014年实现炼化一体化的乙烯装置能力已达到总能力的50.2%。新加坡裕廊的炼油能力、乙烯、芳烃产能则分别达到6732万吨/年、387万吨/年、87万吨/年,并构建了包含炼油、乙烯、PX在内的完整石油和化工产业链,工业总产值占新加坡全国近2/3,有力推动了新加坡经济和工业的发展和转型。

要在竞争中胜出,必须加快调整,优化布局,打造建设具有国际竞争力的炼油基地。受良好的未来收益预期影响,世界范围内炼化业务扩展幅度较快,其中,中东国家扩能冲动比较大,整个新上产能至少有1.0亿吨/年,中东将从原油出口国变为石化产品出口国。印度产能约2.3亿吨/年,预计2020年新建产能有1.36亿吨/年。

国营炼厂吸取国外经验,打造炼化基地为了应对挑战并顺应发展趋势,国有石化企业开始打造大规模炼化基地,向规模化和基地化迈进。

中国石化宣布十三五期间,公司计划投资2000亿元,优化升级打造茂湛、镇海、上海和南京四个世界级炼化基地。四大基地优化升级后,总炼油能力将达到1.3亿吨/年,乙烯能力将达到900万吨/年,分别约占国内产能的17%、31%。其中,茂湛基地将形成年炼油能力3500万吨,乙烯180万吨;镇海炼化基地将形成炼油能力3300-3800万吨,乙烯180-220万吨;上海基地将形成年炼油能力2600万吨,乙烯259万吨;南京基地将形成年炼油能力3600万吨、乙烯240万吨。其他国企炼化项目也在建设中,大多是千万吨级以上的项目。

目前,中石化炼厂总计原油加工能力2.61亿吨/年,中石油炼厂原油加工能力1.81亿吨,占全国炼油能力的52.6%。中国石化单个厂平均炼化规模745万吨/年,已十分接近世界水平。在打造基地化的过程中,将会进一步提升炼厂规模,降低成本。

除中石化外,中石油、中化集团、中海油集团、兵器集团也面临挑战,必然也将全面升级扩建现有装置。目前,中石油、兵器集团以及各民营巨头已经开始陆续强势入注炼化行业。

国企曾凭借规模优势和销售渠道优势取得了较好的盈利,但是随着民营项目的新建,以及地炼的兴起,国企炼化发展也面临着挑战。为了应对挑战,国企炼化也正在向规模化、基地化迈进。

集群化、规模化发展具备竞争优势

在市场竞争日益激烈的情况下,集约化、规模化、地域化发展具备多种优势,或成未来主要发展方向。首先,通过集约化、规模化发展,企业可获得规模效应,单位成本降低。通过共享的公用工程、基础设施和物流服务条件及最节约的仓储容量等,则能大大降低单位成本。其次,向地域化的方向发展,获取资源优势和物流优势。可以更低的价格获取资源,花费更少的物流费用输送到更多地区。

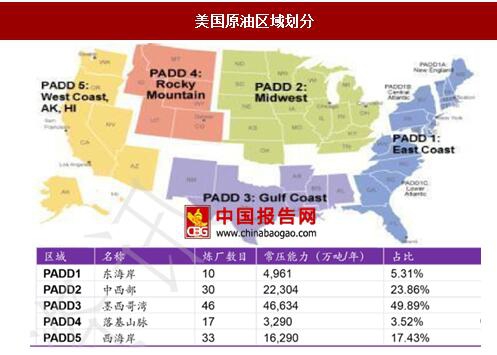

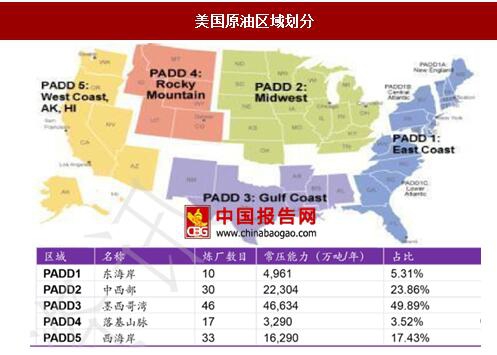

观察其他国家也可以发现,集群化、规模化发展是全球石化产业发展的趋势。集群化方面,以美国为例,美国50%的炼油能力、95%的乙烯能力集中在墨西哥湾沿岸地区。墨西哥湾区域产能较大的三个炼厂为PortArthur、Baytown和Garyville炼厂,产能分别为3015万吨/年、2774万吨/年、2660万吨/年,分别属于MotivaEnterprisesLLC、ExxonMobilCorp和MarathonPetroleumCorp。这三家炼厂也是美国产能前三的炼厂。墨西哥湾地区的炼厂兼具规模化的特征,很多炼厂都是全加氢型炼厂,包含油品调和配套相应的烷基化装置,平均尼尔森系数达到了9-10。

美国原油区域划分

资料来源:中国报告网整理

日本炼厂也表现了极强的集群化特征。由于港口交通等特征,日本85%的炼油能力、89%的乙烯能力分布于太平洋沿岸地区。日本三湾一海工业区是指东京湾、伊势湾、大阪湾和濑户内海地区,以东京湾为例,日本炼油50%和乙烯60%的产能都集中在东京湾地区西岸的京滨工业带和东京湾东侧的京叶工业带。仅东京湾东岸的千叶县就集中了包括住友化学、三井化学、富士石油在内的数十家化工企业。其中JX公司的石油产量占全日本石油总产量的三分之一,PX产量260万吨/年。通过将炼厂密集布局于各天然良港,各炼厂之间可以形成产业集聚的区位优势,饱享濒临良港带来的运输优势。

日本炼厂分布

资料来源:中国报告网整理

规模化方面,以韩国为例,SK蔚山炼油厂炼油能力达到4200万吨/年、乙烯能力340万吨/年、芳烃能力100万吨/年,是亚洲第二大炼厂。2015年韩国炼油能力约1.6亿吨/年,2014年实现炼化一体化的乙烯装置能力已达到总能力的50.2%。新加坡裕廊的炼油能力、乙烯、芳烃产能则分别达到6732万吨/年、387万吨/年、87万吨/年,并构建了包含炼油、乙烯、PX在内的完整石油和化工产业链,工业总产值占新加坡全国近2/3,有力推动了新加坡经济和工业的发展和转型。

要在竞争中胜出,必须加快调整,优化布局,打造建设具有国际竞争力的炼油基地。受良好的未来收益预期影响,世界范围内炼化业务扩展幅度较快,其中,中东国家扩能冲动比较大,整个新上产能至少有1.0亿吨/年,中东将从原油出口国变为石化产品出口国。印度产能约2.3亿吨/年,预计2020年新建产能有1.36亿吨/年。

国营炼厂吸取国外经验,打造炼化基地为了应对挑战并顺应发展趋势,国有石化企业开始打造大规模炼化基地,向规模化和基地化迈进。

中国石化宣布十三五期间,公司计划投资2000亿元,优化升级打造茂湛、镇海、上海和南京四个世界级炼化基地。四大基地优化升级后,总炼油能力将达到1.3亿吨/年,乙烯能力将达到900万吨/年,分别约占国内产能的17%、31%。其中,茂湛基地将形成年炼油能力3500万吨,乙烯180万吨;镇海炼化基地将形成炼油能力3300-3800万吨,乙烯180-220万吨;上海基地将形成年炼油能力2600万吨,乙烯259万吨;南京基地将形成年炼油能力3600万吨、乙烯240万吨。其他国企炼化项目也在建设中,大多是千万吨级以上的项目。

中石化四大炼化基地基本情况

资料来源:中国报告网整理

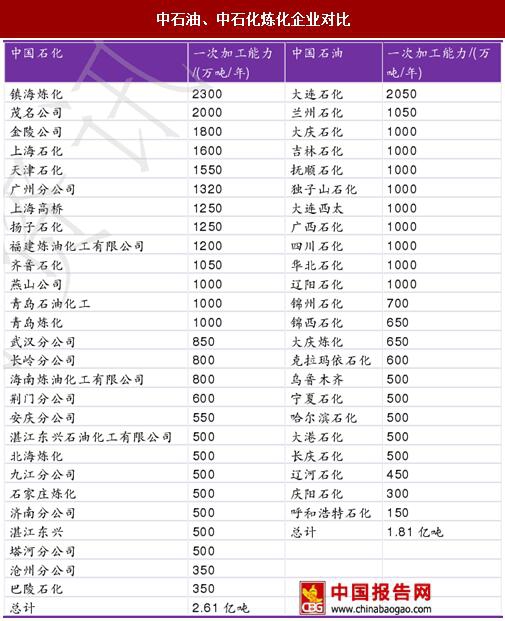

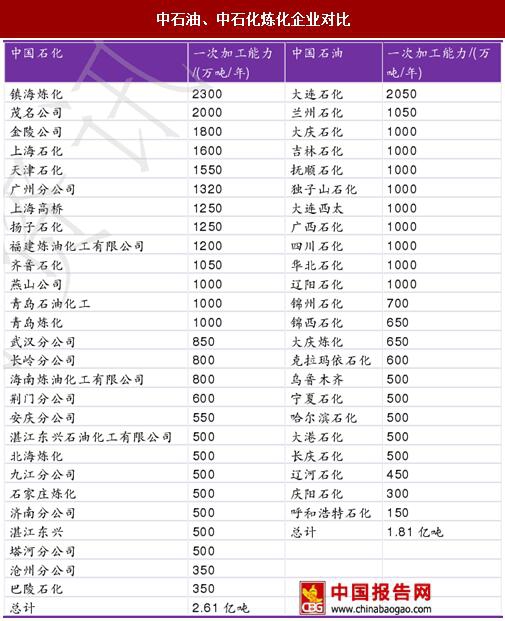

目前,中石化炼厂总计原油加工能力2.61亿吨/年,中石油炼厂原油加工能力1.81亿吨,占全国炼油能力的52.6%。中国石化单个厂平均炼化规模745万吨/年,已十分接近世界水平。在打造基地化的过程中,将会进一步提升炼厂规模,降低成本。

中石油、中石化炼化企业对比

资料来源:中国报告网整理

除中石化外,中石油、中化集团、中海油集团、兵器集团也面临挑战,必然也将全面升级扩建现有装置。目前,中石油、兵器集团以及各民营巨头已经开始陆续强势入注炼化行业。

资料来源:中国报告网整理,转载请注明出处(ZQ)

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。