1、四季度环保限产将迎来铝市又一轮高潮

环保限产又将至少影响上百万吨的电解铝产能。

今年一季度,“2+26”城市今年大气污染治理任务公布: 2017 年京津冀周边区域在冬季采暖季实行限产,具体措施是,在冬季采暖季,电解铝限产 30%以上,以停产的电解槽数量计;氧化铝企业限产 30%,以生产线计;碳素企业达不到特别排放限值的,全部停产,达到特别排放限值的,限产 50%以上,以生产线计。

此外,河南省政府为了更好的完成任务,保证空气质量,主动扩围了洛阳、三门峡、平顶山三个城市,这样就是“2+26+3”。

此次“2+26”的涉及范围非常大,涉及电解铝运行产能约 1156 万吨/年,占全国总运行产能的 31%;氧化铝运行产能约 2800 万吨/年,占全国总运行产能的 41%;铝用碳素运行产能月 830 万吨/年,占全国总运行产能的 43%。

根据测算,电解铝减产产能按照电解槽计算,采暖季 4 个月将减少电解铝供应量至少在 100 万吨以上,对 2017 年产量的影响为 42.3 万吨。

另外,考虑到环保限产是关停电解铝、氧化铝生产线,这种方式能非常有利地执行限产政策。则产能关停后很难再次开启:一是重启成本高昂,1 万吨电解铝需要 2000 万元的重启费用;二是电解槽寿命受到影响,开启需要考虑经济性。

一般而言电解槽也就是 2000 天的寿命,大规模关停会导致电解铝槽子减少 3 年的寿命。所以即使到了明年春末取暖季结束,被关停的电解铝槽也不一定能全部开启。因此,此次环保停产对明年产量的影响将在 328.5 万吨左右。

参考中国报告网发布《2017-2022年中国电解铝市场运营态势与投资前景评估报告》

环保政策同时将影响预焙阳极的产量,电解铝生产原料受限。

据统计,“2+26”基本把河南和山东的预焙阳极生产企业全部覆盖。“2+26”涉及预焙阳极生产产能约 1071 万吨,占全国总产能的 41.19%。

当前全国阳极碳素建成总产能约 2600 万吨,其中商用炭素厂约 1250 万吨,开工率为 67%,若按照全部开工率 70%来核算,对应总在产产能约 1820 万吨,除了 100 万吨出口之外,剩余 1720 万吨炭素仅可供 3500 万吨原铝生产,再叠加采暖季进一步压产,部分电解铝厂将面临无“炭”可用的局面,预焙阳极的价格有望呈现疯涨。

2、需求稳定增长,行业拐点将至

电解铝季节性供应过剩问题仍然存在。2017 年上半年,由于新增和复产产能的集中释放,加之下游行业春节期间开工率较低,电解铝库存经历了快速累积的阶段,库存水平处于历史高位。

但同时我们可以观察到,电解铝的消费具有明显的季度性,一半进入第三季度电解铝的存库增速会显著下降,过剩的铝库存将被逐渐消化。

年底,电解铝产能预计将减至 3400 万吨。综合我们以上的分析,铝供改+环保限产对产能的影响至少在 500 万吨以上,而计划下半年新建的产能中仅有内蒙华云新材料的 40 万吨可以算合规查能,其他的大部分都是违规产能。如果新疆其亚的 40 万吨产能指标能置换成功,预计至年底形成的产能至多 100 万吨。据此,我们可以预计到今年年底,全国电解铝运行产能将大概率降至 3400 万吨左右。

消费方面,中国铝市场的消费增速一直大于 GDP 的增速。2016 年中国原铝消费量为 3280 万吨,同比增长 8.25%。原铝消费增速近两年来有所下降,但增速一直大于中国 GDP 的增长速度,2017 上半年,国内 GDP、PMI 等数据均好于预期,国内宏观经济数据稳中向上,同时部分行业微观数据的良好表现也对铝消费增长带来一定支撑。

预计今年四季度,电解铝供不应求的局面将来临。如果以 7%的消费增速保守估计,今年国内电解铝的消费量将达到 3510 万吨,而年底国内运行产能仅为3400 万吨,即使这些产能做到 100%的满产,市场依然面临短缺局面,中国铝市场供求关系将出现重大转折。

环保限产又将至少影响上百万吨的电解铝产能。

今年一季度,“2+26”城市今年大气污染治理任务公布: 2017 年京津冀周边区域在冬季采暖季实行限产,具体措施是,在冬季采暖季,电解铝限产 30%以上,以停产的电解槽数量计;氧化铝企业限产 30%,以生产线计;碳素企业达不到特别排放限值的,全部停产,达到特别排放限值的,限产 50%以上,以生产线计。

此外,河南省政府为了更好的完成任务,保证空气质量,主动扩围了洛阳、三门峡、平顶山三个城市,这样就是“2+26+3”。

此次“2+26”的涉及范围非常大,涉及电解铝运行产能约 1156 万吨/年,占全国总运行产能的 31%;氧化铝运行产能约 2800 万吨/年,占全国总运行产能的 41%;铝用碳素运行产能月 830 万吨/年,占全国总运行产能的 43%。

表:“2+26”涉及产能(单位:万吨)

根据测算,电解铝减产产能按照电解槽计算,采暖季 4 个月将减少电解铝供应量至少在 100 万吨以上,对 2017 年产量的影响为 42.3 万吨。

另外,考虑到环保限产是关停电解铝、氧化铝生产线,这种方式能非常有利地执行限产政策。则产能关停后很难再次开启:一是重启成本高昂,1 万吨电解铝需要 2000 万元的重启费用;二是电解槽寿命受到影响,开启需要考虑经济性。

一般而言电解槽也就是 2000 天的寿命,大规模关停会导致电解铝槽子减少 3 年的寿命。所以即使到了明年春末取暖季结束,被关停的电解铝槽也不一定能全部开启。因此,此次环保停产对明年产量的影响将在 328.5 万吨左右。

表:“2+26”环保政策对电解铝产量的影响(单位:万吨)

参考中国报告网发布《2017-2022年中国电解铝市场运营态势与投资前景评估报告》

环保政策同时将影响预焙阳极的产量,电解铝生产原料受限。

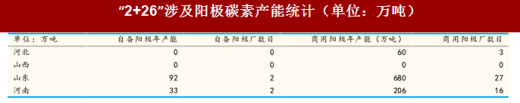

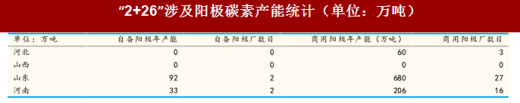

据统计,“2+26”基本把河南和山东的预焙阳极生产企业全部覆盖。“2+26”涉及预焙阳极生产产能约 1071 万吨,占全国总产能的 41.19%。

当前全国阳极碳素建成总产能约 2600 万吨,其中商用炭素厂约 1250 万吨,开工率为 67%,若按照全部开工率 70%来核算,对应总在产产能约 1820 万吨,除了 100 万吨出口之外,剩余 1720 万吨炭素仅可供 3500 万吨原铝生产,再叠加采暖季进一步压产,部分电解铝厂将面临无“炭”可用的局面,预焙阳极的价格有望呈现疯涨。

表:“2+26”涉及阳极碳素产能统计(单位:万吨)

2、需求稳定增长,行业拐点将至

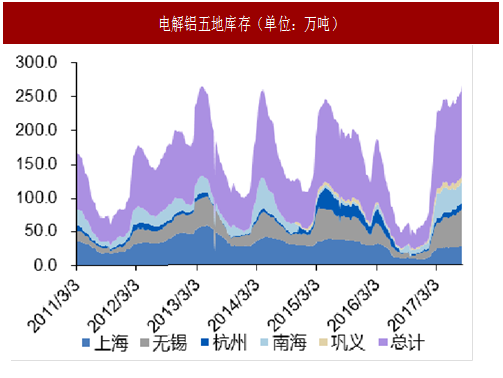

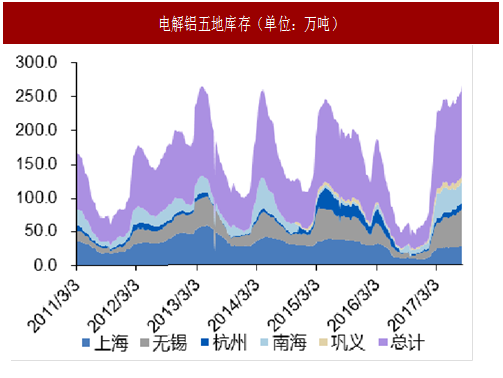

电解铝季节性供应过剩问题仍然存在。2017 年上半年,由于新增和复产产能的集中释放,加之下游行业春节期间开工率较低,电解铝库存经历了快速累积的阶段,库存水平处于历史高位。

但同时我们可以观察到,电解铝的消费具有明显的季度性,一半进入第三季度电解铝的存库增速会显著下降,过剩的铝库存将被逐渐消化。

图:电解铝五地库存(单位:万吨)

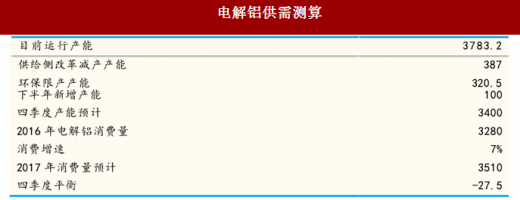

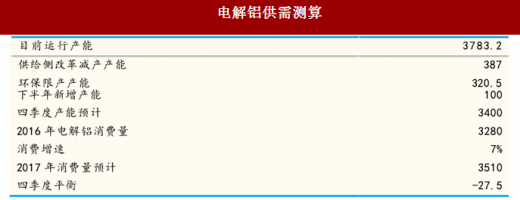

年底,电解铝产能预计将减至 3400 万吨。综合我们以上的分析,铝供改+环保限产对产能的影响至少在 500 万吨以上,而计划下半年新建的产能中仅有内蒙华云新材料的 40 万吨可以算合规查能,其他的大部分都是违规产能。如果新疆其亚的 40 万吨产能指标能置换成功,预计至年底形成的产能至多 100 万吨。据此,我们可以预计到今年年底,全国电解铝运行产能将大概率降至 3400 万吨左右。

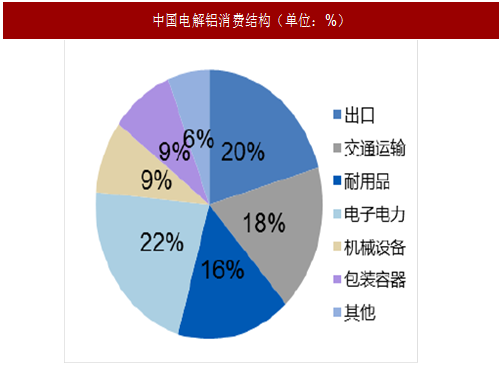

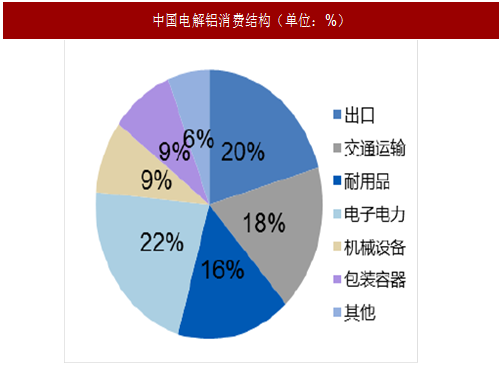

消费方面,中国铝市场的消费增速一直大于 GDP 的增速。2016 年中国原铝消费量为 3280 万吨,同比增长 8.25%。原铝消费增速近两年来有所下降,但增速一直大于中国 GDP 的增长速度,2017 上半年,国内 GDP、PMI 等数据均好于预期,国内宏观经济数据稳中向上,同时部分行业微观数据的良好表现也对铝消费增长带来一定支撑。

图:中国电解铝消费结构(单位:%)

图:中国电解铝历年消费量及增速(单位:万吨,%)

预计今年四季度,电解铝供不应求的局面将来临。如果以 7%的消费增速保守估计,今年国内电解铝的消费量将达到 3510 万吨,而年底国内运行产能仅为3400 万吨,即使这些产能做到 100%的满产,市场依然面临短缺局面,中国铝市场供求关系将出现重大转折。

表:电解铝供需测算

资料来源:中国报告网整理,转载请注明出处(GQ)

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。