参考观研天下发布《2019年中国工业大麻行业分析报告-行业现状与未来商机预测》

据不完全统计,国内至少有190家企业在经营范围中包含“工业大麻”。拥有工业大麻种植许可的企业已超50家,但获得《云南省工业大麻花叶加工牌照》且投产的仅有六家,分别是汉康生物、汉木森生物、拜欧生物、汉素生物、峨山五行以及农科院。

市场获得《云南省工业大麻花叶加工牌照》且投产的主要企业 |

|

汉康(云南)生物科技有限公司 |

汉康(云南)生物科技有限公司经由峨山彝族自治县公安局批准,拥有工业大麻花叶加工许可,大麻花叶可以提取CBD。汉康是最早加入中国这一行业的企业,主要做出口。 该公司在云南省玉溪市建成年产2000千克工业大麻萃取综合利用建设项目。2015年建立6600平方米厂房专门用作CBD工业化生产加工厂,利用云麻1号的废弃花叶作为加工原材料,提取纯度高达95%的大麻二酚,并于2015年成功生产并出口100kg。2017年该公司建成年产5000kg的新产线,以及光谱大棚进行有机种植工业大麻。 |

云南汉素生物科技有限公司 |

汉素生物是汉麻集团大麻产业链得核心环节——提取加工。目前公司已经拥有国内首个工业大麻生物萃取分离基地,具备提取20%~99%不同纯度CBD产品的能力,并已通过美国陡峰实验室(SteepHill)认证。 汉素生物的CBD大麻素提取工艺专利已获得美国授权,专利名为METHOD FOR EXTR ACTION CANNABIDIOL FROM CANNABIS,是中国大麻素药用提取获得的首个国际专利。另外,汉素生物CBD药物主文档申请亦已获得美国FDA正式批准,成为首家获取DMF的相关中国厂商。 汉素生物年处理600吨工业大麻花叶原料项目已经投产,官网介绍,云南汉盟为汉素生物的二期工业化放大项目,占地面积54亩,建设规模5.8万平方米,年处理工业大麻花叶能力为2000吨(可扩大至3000吨),落成后将成为全球规模最大的工业大麻提取、加工企业之一。 |

云南汉木森生物科技有限责任公司 |

2015年,昭阳工业园区通过招商引资与云南汉木森生物科技有限责任公司就大麻花叶提取项目签订了合作协议,由云南汉木森生物科技有限责任公司投资3000余万元,建设占地10余亩,以昭阳区大麻种植基地为依托,采用国内外先进技术,对工业大麻花叶进行加工及生物制品开发,可年产1.5t大麻二酚。 2017年,该公司与龙津药业达成合作。龙津药业主要对大麻二酚的药理毒理、药代动力学、口服生物利用度进行临床前研究,现已取得大麻二酚具备成为抗癫痫药物的证据。 |

昆明拜欧生物科技有限公司 |

昆明拜欧生物主要通过分子蒸馏技术真正地实现了无毒、无污染、无残留的前提下,精确地将大麻中的成瘾成分四氢大麻酚(THC)分离出来,而最大程度的保留了大麻的功能性成分大麻二酚(CBD)及其它类大麻素成分及萜烯类、黄酮类等对人体有益物质。 2019年公司将启用全新4000平米按GMP和美国FDA标准建造的新厂,以匹配未来市场发展需求。目前,该公司已在上海、广东、福建、北京、云南、香港等地建立了分销网络,正逐步扩展海外市场,例如荷兰、英国、加拿大、捷克、德国等国家。 |

中国农业科学院麻类研究所 |

中国农科院麻类研究所作为我国从事麻类作物研究的唯一国家级综合性专业研究所,在麻类科学研究、产品研制与加工等方面具有较强的技术和人才储备优势。 2017年麻类研究所与汉麻投资集团在工业大麻领域开展长期合作,重点围绕高CBD汉麻种质资源的收集、引种、鉴定、评价和利用以及分子鉴定平台的构建等内容,充分挖掘工业大麻的经济价格。 2018年,与纳斯达克上市公司天益华泰达成长期战略合作,共同研发培育工业大麻的药用优良品种新麻一号系列品种,计划在2019年展开试种。 |

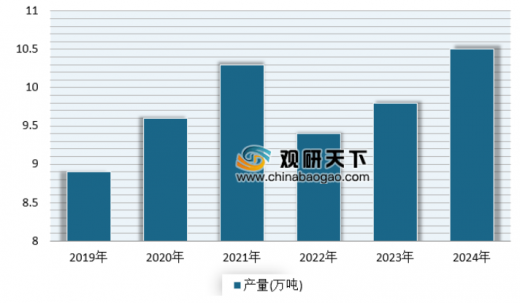

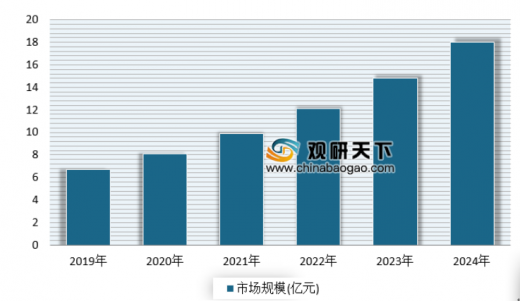

随着以大麻二酚为原料的产品应用越来越多,行业的市场规模也将不断增长。特别是其药用价值,中国的老龄化人口已经高达2个亿,慢病人群数量更是庞大、经济水平的提高,医疗技术的进度,都使国人对医疗的需求不断增大。从国内工业大麻未来的产量规模预测结果来看,预计截止 2024 年工业大麻的产量将增长至 10.5 万吨,相较于 2018年的 7.5 万吨,期间复合增速为 5.77%,其市场规模也将达到18亿元左右。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。