美国是全球最大的燃料乙醇生产国,其燃料乙醇产业从上个世纪 80 年代开始逐步发展。进入 21 世纪后,美国通过《能源政策法案》制定了全国性的可再生燃料标准(RFS)。

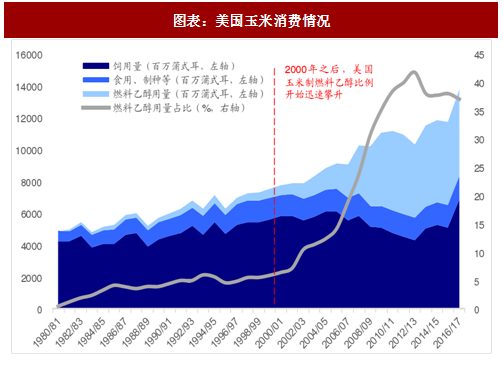

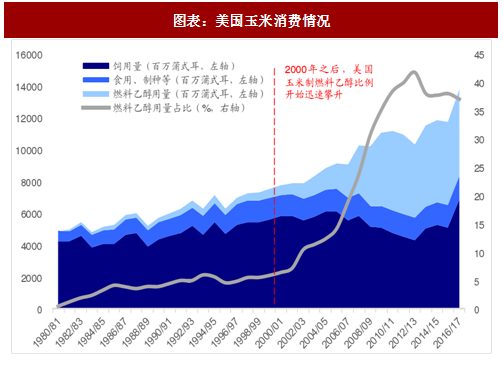

RFS 提出到 2022 年,全美可再生燃料的使用量目标是 360 亿加仑,是 2000 年的 20 倍以上。在 RFS 的推动下,美国燃料乙醇行业开始了新一轮快速发展。玉米作为美国燃料乙醇最主要的生产原料,随着行业规模的扩大,美国玉米制乙醇占玉米总产量的占比也节节攀升,2010 年之后,基本稳定在 35-40%区间。

美国环境保护局(EPA)负责制定每一年的可再生燃料用量目标。EPA 会依据下一年度的汽油预期消费量,结合现有可再生燃料产能,针对燃料乙醇、生物柴油等可再生燃料,分别制定目标混配比例。

同时,EPA 会向可再生燃料的生产企业发放 RINs(Renewable Identification Numbers)。每当有一加仑可再生燃料产生时,便会自动获得对应数量的 RINs,RINs 可以随同可再生燃料捆绑销售,也可以独立流通。对于汽油生产企业,每当有一加仑汽油生产出来,EPA 便会要求企业按照规定的混配比例,上缴相对应数量的 RINs,从而使得下游汽油生产企业不得不购买相对应数量的可再生燃料进行混配销售,或者根据自身情况,直接购买 RINs 上缴。EPA 允许 RINs 进行跨年交易,汽油生产企业也可以在年度 RINs 上出现赤字,但必须在次年进行补回。

参考观研天下发布《2017-2022年中国燃料乙醇市场发展现状及十三五投资价值分析报告》

通过 RINs 机制的引入,EPA 在保障实现可再生燃料的使用目标基础上,也给燃料乙醇生产企业、石油企业留出了空间,方便他们根据自身业务和产能需求,选择最有效的合规路线。更重要的是,我们认为这一机制为燃料乙醇创造了市场化交易的土壤,下游汽油生产企业的需求可以根据市场行情进行调整,而不会被严格地束缚在每年必须完成的混配目标上。

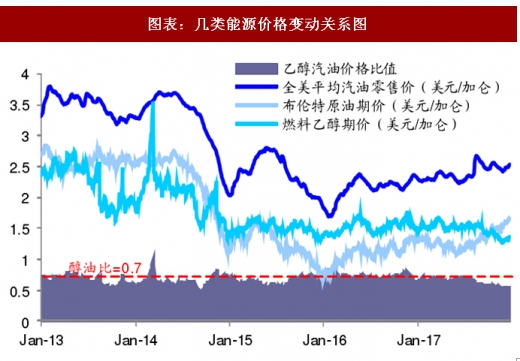

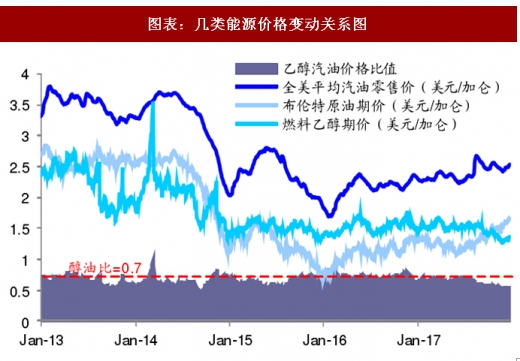

原油是汽油的最主要生产原料,美国汽油价格与原油价格保持非常明显的正相关性。燃料乙醇的热值是汽油的 2/3,意味着同样体积的乙醇,完全燃烧后释放的能量大约是汽油的 0.7 倍。从热值平价的角度看,当醇油价格比低于 0.7 时,燃料乙醇相对便宜了,下游需求会增加;反之,当醇油价格比高于 0.7 时,燃料乙醇的需求会下降。比较美国燃料乙醇期价和汽油零售价,不难发现二者价格比值一直围绕 0.7 上下波动。

对于燃料乙醇生产企业而言,当燃料乙醇价格景气,盈利上升时,便会倾向于提高产能利用率;反之则降低产能利用率。根据 USDA 统计数据,我们发现在近 20 年来美国燃料乙醇盈利较好的三个时期(2005-2007 年、2010 年和 2014 年),行业产能利用率都出现了明显的提升,较上一年度出现了 6-16%的增幅。

从静态分析的角度看,当前美国燃料乙醇行业消费了大约 16%的国际玉米产量。当产能利用率提高 10 个百分点,对全球玉米库存消费比的影响可达 1.6 个百分点。对于大宗商品而言,1 个百分点的库存消费比变化,往往意味着商品价格发生十数个百分点的波动。从 USDA 供需平衡表看,2013/14 年度,国际玉米库的期末存消费比为 12.62%,2015/16 年度,国际玉米库存消费比为 13.75%,较 13/14 年度增加约 1 个百分点,但国际玉米均价却出现了 16%的降幅。

通过以上分析,我们认为,尽管每个年度的美国燃料乙醇的目标混配比例是固定的,但其交易机制保障了“石油→汽油→燃料乙醇”的价格传导具备市场化调节的能力。当前美国燃料乙醇的生产产能,也有能力对全球玉米市场产生巨大的影响。

RFS 提出到 2022 年,全美可再生燃料的使用量目标是 360 亿加仑,是 2000 年的 20 倍以上。在 RFS 的推动下,美国燃料乙醇行业开始了新一轮快速发展。玉米作为美国燃料乙醇最主要的生产原料,随着行业规模的扩大,美国玉米制乙醇占玉米总产量的占比也节节攀升,2010 年之后,基本稳定在 35-40%区间。

图表:美国玉米消费情况

同时,EPA 会向可再生燃料的生产企业发放 RINs(Renewable Identification Numbers)。每当有一加仑可再生燃料产生时,便会自动获得对应数量的 RINs,RINs 可以随同可再生燃料捆绑销售,也可以独立流通。对于汽油生产企业,每当有一加仑汽油生产出来,EPA 便会要求企业按照规定的混配比例,上缴相对应数量的 RINs,从而使得下游汽油生产企业不得不购买相对应数量的可再生燃料进行混配销售,或者根据自身情况,直接购买 RINs 上缴。EPA 允许 RINs 进行跨年交易,汽油生产企业也可以在年度 RINs 上出现赤字,但必须在次年进行补回。

参考观研天下发布《2017-2022年中国燃料乙醇市场发展现状及十三五投资价值分析报告》

通过 RINs 机制的引入,EPA 在保障实现可再生燃料的使用目标基础上,也给燃料乙醇生产企业、石油企业留出了空间,方便他们根据自身业务和产能需求,选择最有效的合规路线。更重要的是,我们认为这一机制为燃料乙醇创造了市场化交易的土壤,下游汽油生产企业的需求可以根据市场行情进行调整,而不会被严格地束缚在每年必须完成的混配目标上。

图表:几类能源价格变动关系图

图表:美国燃料乙醇产量与产能利用率

原油是汽油的最主要生产原料,美国汽油价格与原油价格保持非常明显的正相关性。燃料乙醇的热值是汽油的 2/3,意味着同样体积的乙醇,完全燃烧后释放的能量大约是汽油的 0.7 倍。从热值平价的角度看,当醇油价格比低于 0.7 时,燃料乙醇相对便宜了,下游需求会增加;反之,当醇油价格比高于 0.7 时,燃料乙醇的需求会下降。比较美国燃料乙醇期价和汽油零售价,不难发现二者价格比值一直围绕 0.7 上下波动。

对于燃料乙醇生产企业而言,当燃料乙醇价格景气,盈利上升时,便会倾向于提高产能利用率;反之则降低产能利用率。根据 USDA 统计数据,我们发现在近 20 年来美国燃料乙醇盈利较好的三个时期(2005-2007 年、2010 年和 2014 年),行业产能利用率都出现了明显的提升,较上一年度出现了 6-16%的增幅。

从静态分析的角度看,当前美国燃料乙醇行业消费了大约 16%的国际玉米产量。当产能利用率提高 10 个百分点,对全球玉米库存消费比的影响可达 1.6 个百分点。对于大宗商品而言,1 个百分点的库存消费比变化,往往意味着商品价格发生十数个百分点的波动。从 USDA 供需平衡表看,2013/14 年度,国际玉米库的期末存消费比为 12.62%,2015/16 年度,国际玉米库存消费比为 13.75%,较 13/14 年度增加约 1 个百分点,但国际玉米均价却出现了 16%的降幅。

通过以上分析,我们认为,尽管每个年度的美国燃料乙醇的目标混配比例是固定的,但其交易机制保障了“石油→汽油→燃料乙醇”的价格传导具备市场化调节的能力。当前美国燃料乙醇的生产产能,也有能力对全球玉米市场产生巨大的影响。

图表:世界玉米供需平衡表(百万吨,剔除中国)

资料来源:观研天下整理,转载请注明出处(ZQ)

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。