| 分类 |

细分种类 |

简介 |

| 无水炸药 |

改性铵油炸药 |

以硝酸铵及燃料油为主要成分的一种钝感炸药,生产工艺简单,适用于大孔径露天爆破作业 |

| 膨化硝铵炸药 |

铵油炸药的一种分支产品,生产工艺简单、成本低、爆破性能较高,抗水性能较差 |

|

| 含水炸药 |

乳化炸药 |

O/I型结构炸药,具有较高的抗水性,适用于复杂环境下爆破作业,生产工艺相对复杂 |

| 水胶炸药 |

I/O型结构炸药,具有较高的抗水性及雷管感度,生产工艺复杂,生产成本较高 |

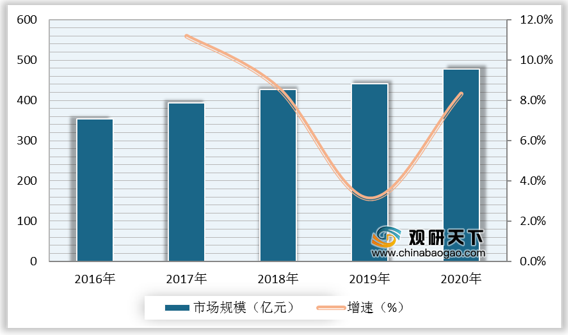

2016-2020年我国工业炸药行业市场规模呈增长态势。根据数据显示,2019年,我国工业炸药行业市场规模为441亿元,较上年同比增长3.1%;2020年,我国工业炸药行业市场规模为**亿元,较上年同比增长**%。

一、 优势分析

(1)工业炸药具有成本低廉、制造简单、应用可靠等特点,因而广泛应用于煤矿冶金、金属加工、基础建筑工程、土石方工程、石油地质、交通水电、控制爆破等领域。

(2)硝酸铵是工业炸药的主要原材料,我国硝酸铵产地分布较广,除北京、上海、青海、西藏等地区无生产企业外,其他省市均有多家合成氨生产企业。硝酸铵产能稳定,工业炸药生产所需原材料有所保障。

根据数据显示,2019年,我国硝酸铵行业企业产能TOP10分别为兴化股份、云南解化、柳化股份、开封晋开化工、太原化工、广西柳州化工、太化集团、山西天脊化工、内蒙古乌拉山化肥厂、川化集团。

二、 劣势分析

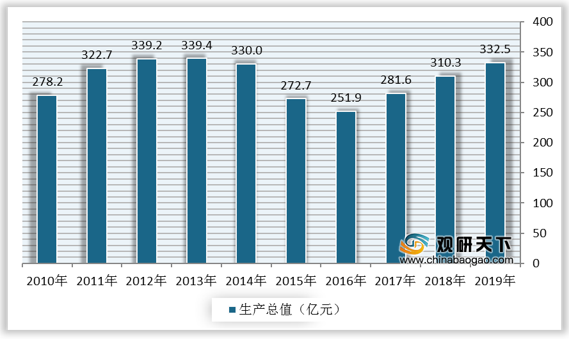

(1)过去十年间,在金属矿山、煤炭开采、非金属矿山、土石方工程等下游领域需求驱动下,我国工业炸药行业总体运行良好。但自2012年起,受下游主要消费端煤炭行业消耗量疲软影响,中国工业炸药行业生产总值小幅下滑。

根据数据显示,2019年,工业炸药行业下游应用领域中,金属矿山、煤炭开采、非金属矿山、土石方工程工业炸药需求占比分别为27.1%、23.7%、23.4%、6.7%。

根据数据显示,我国工业炸药行业生产总值由2012年的339.2亿元下滑至2016年251.9亿元。

(2)工业炸药运输半径及行业开放程度有限,市场化程度较低,区域垄断特征明显,除头部企业外,中小型生产企业跨区域经营能力较弱。

| 企业规模 |

企业及产能 |

特征 |

| 大型企业 |

保利九联控股集团、云南民爆集团等年产10万吨以上企业 |

具有国际竞争优势及海外销售渠道 |

| 中型企业 |

安徽雷鸣科化、前进民爆等年产5-10万吨企业 |

具有国内领先水平及跨区域销售能力 |

| 小型企业 |

年产5万吨以下小型工业炸药生产企业 |

生产规模较小、区域性垄断 |

(3)受跨区域竞争影响,共7个省份出现工业炸药年产量同比下滑现象,其中西藏、陕西及贵州地区工业炸药年产量下降超过10%。

三、 机遇分析

(1)近年来我国相继出台多项相关政策驱动包括工业炸药在内的民爆行业发展。如2016年7月,工信部在《民用爆炸物品行业发展规划(2016-2020年)》中提出培育3至5家具有一定行业带动力与国际竞争力的民用爆破器材行业龙头企业,扶持8至10家科技引领作用突出、一体化服务能力强的优势骨干企业,排名前15家生产企业生产总值在全行业占比突破60%;2018年11月,工信部在《关于推进民爆行业高质量发展的意见》中提出工业炸药生产企业未来应进一步淘汰落后技术、促进产业集中提高、供给结构优化、提高准入门槛、强化质量管理、加强国际合作等意见。

| 颁布日期 |

政策名称 |

颁布主体 |

政策要点 |

| 2018年11月 |

《关于推进民爆行业高质量发展的意见》 |

工信部 |

指出工业炸药生产企业未来应进一步淘汰落后技术、促进产业集中提高、供给结构优化、提高 准入门槛、强化质量管理、加强国际合作等意见 |

| 2016年7月 |

《民用爆炸物品行业发展规划(2016-2020年)》 |

工信部 |

培育3至5家具有一定行业带动力与国际竞争力的民用爆破器材行业龙头企业,扶持8至10家科技引领作用突出、一体化服务能力强的优势骨干企业。排名前15家生产企业生产总值在全行业占比突破60% |

| 2015年5月 |

《中国制造2025》 |

国务院 |

促进民用爆破器材行业抓住智能制造带来的新机遇,用现代信息技术提升民爆行业管理水平,用智能制造新技术提升生产线本质安全水平,最大限度减少民用爆破器材生产、销售过程中安全隐患 |

| 2012年12月 |

《关于放开民爆器材出厂价格有关问题的通知》 |

发改委、工信部、公安部 |

决定放开民用爆破器材出厂价格,具体价格有供需双方协商确定,取消对民用爆破器材流通费率管理,流通环节价格由市场竞争形成 |

| 2012年9月 |

《民用爆炸物品进出口管理办法》 |

工信部、公安部、海关总署 |

决定放开民用爆破器材出厂价格,具体价格有供需双方协商确定,取消对民用爆破器材流通费率管理,流通环节价格由市场竞争形成 |

| 2012年5月 |

《爆破作业项目管理要求》 |

公安部 |

爆破作业单位实施爆破作业所需民用爆破器材,由爆破作业单位依法从工业炸药生产企业及销售企业自主选择购买,促使作业单位直接向生产企业购买工业炸药时具有较大价格优势 |

(2)未来五年,新基建领域投入将继续加大,其中城际高速铁路和城市轨道交通领域的大力投入将使得工业炸药市场需求进一步释放。

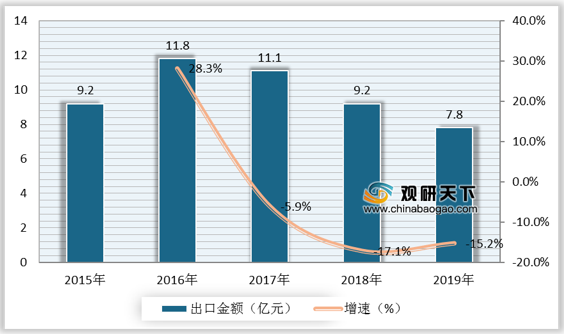

(3)受国际形势影响,近五年来,我国工业炸药出口金额出现小幅下滑。2020年新冠疫情背景下,全球工业炸药生产企业及矿业公司基本处于停产状态,国际工业炸药供应量出现短缺将有利于我国工业炸药的出口贸易,加快行业国际化发展步伐。

根据数据显示,2018年,我国工业炸药出口金额为9.2亿元,较上年同比下降17.1%;2019年,我国工业炸药出口金额为7.8亿元,较上年同比下降15.2%。

(4)随着行业竞争加剧,工业炸药相关企业积极寻求一体化经营模式扩大利润空间,工业炸药行业有望实现转型升级。

四、 风险分析

我国工业炸药行业生产企业主要原材料来源较为单一,其中硝酸铵约占生产成本40%以上,但自2016年起我国硝酸铵市场价格持续上涨,受此影响,工业炸药生产成本上升,企业盈利空间缩小。

根据数据显示,我国硝酸铵价格由2016年10月的1470元/吨持续上涨至2018年3月的2190元/吨。

根据数据显示,2018年,我国工业炸药行业总盈利62.8亿元,2019年,我国工业炸药行业总盈利61.9亿元。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。