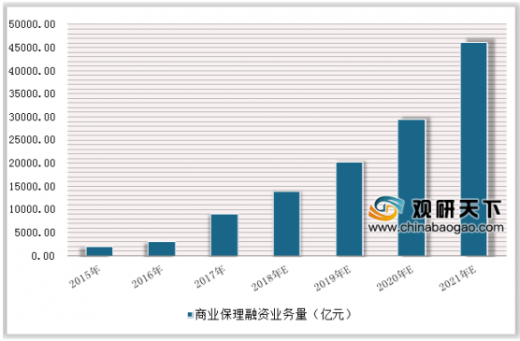

国内保理市场主要分为商业保理、银行保理,此前分别由商务部、银监会监管。数据显示,2017年全年,我国商业保理业务量已达1万亿元人民币,连续五年实现高速增长;截至2017年末,全国商业保理企业注册资金折合人民币累计超过5700亿元。

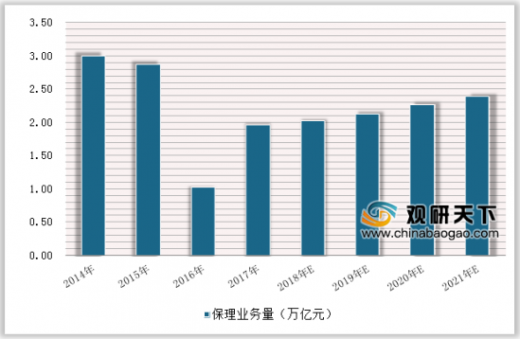

数据显示,2014年,中国保理业务量达3万亿元,占全球保理业务量的17%;2015年,中国保理业务量达2.87万亿元,同比下降1.71%;2016年上半年,中国保理业务量达1.03万亿元。预计2017年我国保理业务量将达到1.96万亿元,未来五年(2017-2021)年均复合增长率约为5.09%,2021年保理业务量将达到2.39万亿元。

参考观研天下发布《2019年中国保理行业分析报告-市场规模现状与投资前景预测》

中国保理行业规模预测

2015年,中国商业保理融资业务量超过了2000亿元,较2014年增长了1.5倍。截止到2016上半年,我国已累计注册商业保理公司近4000家,较2015年底增长了60%;完成商业保理业务量3000多亿元。预计2017年我国商业保理融资业务量将达到9000亿元,未来五年(2017-2021)年均复合增长率约为50.42%,2021年融资业务量将达到46070亿元。

2015-2021年中国保理行业规模及预测情况

在具体实际工作中,我国银行保理业务,仍有一些方面亟待加强,包括但不限于如下:

一是法律环境有待进一步完善。长期以来,我国保理业务领域没有专门的法律制度。随着《中国银监会关于加强银行保理融资业务管理的通知》(银监发〔2013〕35号)和《商业银行保理业务管理暂行办法》(中国银监会令〔2014〕第5号)的出台,保理相关法律制度的空缺得以弥补,但行业监管文件在司法审判中尚不具备法律效力,涉及保理业务的核心法律问题仍未得以解决。在我国目前的司法实践中,保理项下应收账款转让的法律性质通常被界定为债权转让,相关法律条款分散在《合同法》《民法总则》《物权法》等法律中,但这些条款均不能很好地契合保理业务实际情况,无形中增加了保理业务的法律风险。保理业务和应收账款质押融资业务的法律环境有待进一步完善。

二是技术支撑能力尚待加强。目前商业银行在开展保理业务时,虽然对创新理念和科技思维的融入意识已经不断提高,但是在利用科技手段防范风险、提高效率、提升质量、扩大盈利的全面谋划和总体布局方面尚需完善。随着金融服务信息化要求的提高,商业银行深挖电子渠道和网络渠道,以技术推动银行保理业务转型升级的能力仍有所欠缺,这就要求我们不断提升技术支撑能力。

三是产品创新质效仍需提高。保理业务是以应收账款转让为基础、集“物流、资金流、信息流”为一体而展开的综合性金融服务,随着市场需求的不断变化,传统的产品体系已经难以满足客户的实际需求。商业银行如何利用自身的资产优势,在实施“三流合一”的管理过程中,通过加强与各类金融同业之间的合作,研发新产品、开发新业务;如何以客户行为和需求为导向形成有效的总行级产品服务创新研发体系,可以说是当前的重要课题之一。

此外,面临新的国际国内环境,为共同推动银行保理再上新台阶,黄润中建议银行保理行业从以下几个方面着手:

一是紧跟形势,深入研究,把握保理行业发展规律。对于国内外经济形势的瞬息万变,商业银行有必要组织总行级产品服务研究专业团队,开展深入专项研究,就银行保理业务下一步的发展趋势,要有判断和把握,坚持目标导向与问题导向相结合,正确把握着眼点和着力点,未雨绸缪地采取针对性的措施,有效提升银行盈利,促进银行保理业务稳健发展。

二是加强合作,形成合力,共同服务实体经济发展。商业银行因自身较严格的信贷政策及风控要求,往往是针对客户本身进行授信,而非某个具体交易;而商业保理公司因其授信相对灵活,对象主要锁定在小微企业,且大都以具体交易作为授信标的。因此,从内部条件而言,银行保理与商业保理应发挥各自的特长优势,逐渐形成适合自身发展的市场战略与定位,从而进一步形成合力,服务于实体经济。

三是适应市场,提质增效,促进中国保理行业行稳致远。银行保理行业的发展,要不断适应市场需求的快速变化,通过提升金融产品创新能力和技术支撑水平提质增效。首先,面对保理业务法律环境尚不完善的问题,中银协组织开展专项课题研究,在广泛调研、深入研讨的基础上形成了保理合同立法及出台司法解释的建议和诉求,并提交最高法院,得到了最高法院的高度重视。后续,中银协将继续与最高院保持密切沟通,有效推动最高院出台有关保理业务司法解释等相关工作。

其次,商业银行要紧跟智能化技术创新和科技应用的步伐,有效利用科技手段解决业务发展的难点和痛点,提升银行内部以及跨行之间的运营效率,提高客户满意度,推动行业稳步向前发展。该方面,中银协应多家会员单位的要求,正在联合各方着力构建以区块链技术为依托的贸易金融跨行交易信息交互系统,力求为银行开展保理等贸易金融业务提供更为广阔更为有效的平台和渠道,促进行业健康发展。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。