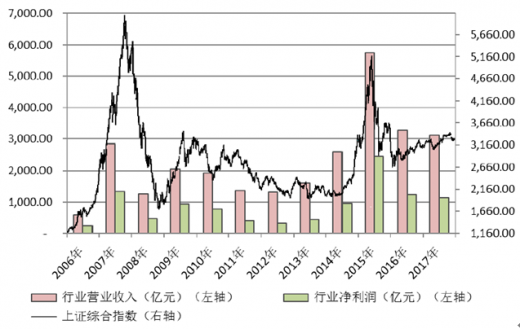

近年来,我国宏观经济平稳发展,资本市场基础性建设持续加强,证券公司的数量、净资本、营业收入和净利润均呈上升的趋势。根据中国证券业协会公布的统计数据,2013年至2017年,我国证券公司数量从115家增长至131家,净资本总额从0.52万亿元增至1.58万亿元。

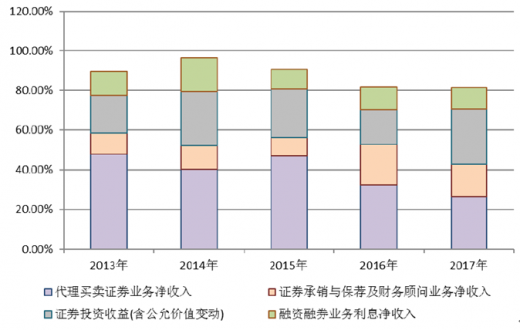

融资融券业务自2010年推出以来发展迅速,2013年至2017年,融资融券业务利息净收入分别为184.62亿元、446.24亿元、591.25亿元、381.79亿元和348.09亿元。

目前,我国证券行业存在业务结构发展不均衡的情况。代理买卖证券业务净收入、证券承销与保荐业务及财务顾问业务净收入、证券投资收益(含公允价值变动)和融资融券业务利息净收入是我国证券行业的主要收入来源,2013至2017年,四项业务合计占营业收入的比例分别为89.34%、96.64%、90.88%、81.93%和81.57%。

参考观研天下发布《2019年中国证券市场分析报告-市场运营态势与发展前景研究》

证券行业发展趋势:

1、资本市场体系趋于完善

伴随着我国经济稳定发展,资本市场的投融资需求逐渐升级。为此,我国积极推动多层次资本市场体系的建设。《中国国民经济和社会发展“十三五”规划纲要》提出,“发展多层次股权融资市场,深化创业板、新三板改革,规范发展区域性股权市场”。在监管机构的推动下,证券交易所市场将以信息披露为中心,推进股票发行注册制;全国性股权转让市场将逐步完善挂牌企业转板机制,增加市场活跃度和流动性,进一步解决中小企业融资问题;区域性股权市场及柜台交易市场将帮助更多基础层面的企业解决融资和改制需求。

完善多层次的资本市场体系,有利于调动民间资本的积极性,有利于化解金融风险,有利于促进产业整合、消除产能过剩,是推动供给侧结构性改革的一项战略任务。未来,随着多层次资本市场体系不断完善,我国资本市场发展将迎来重大的历史机遇。

2、收入结构有望实现多元化

近年来,融资融券、资产管理等业务发展十分迅速。2013年至2017年,全行业实现融资融券业务利息净收入快速增长,分别为184.62亿元、446.24亿元、591.25亿元、381.79亿元和348.09亿元;资产管理业务净收入分别为70.30亿元、124.35亿元、274.88亿元、296.46亿元和310.21亿元。

同时,在证券监管部门的推进下,证券公司传统业务不断转型升级。2011年4月,中国证监会发布了《关于证券公司证券自营业务投资范围及有关事项的规定》,明确了证券公司可以通过设立投资子公司投资自营业务允许范围之外的创新产品。2012年10月,中国证监会发布了《证券公司客户资产管理业务管理办法》及其配套实施细则,将集合资产管理计划由行政审批改为备案管理,大大缩短了证券公司理财产品的发行周期。

随着各类创新政策的出台,融资融券、股票质押式回购、约定购回式证券交易、转融通、股指期货、QDII、并购融资等创新业务陆续推出,证券公司的收入结构未来有望实现多元化。

3、金融行业混业化

随着我国资本市场运行逐渐规范,证券公司的资本规模迅速扩大,资本实力逐渐增强。根据中国证券业协会公布的统计数据,截至2017年12月31日,我国有131家证券公司,总资产合计6.14万亿元。但是,与境内其他金融机构以及国际投资银行相比,我国证券公司在规模上仍存在较大差距。根据中国银行业监督管理委员会的统计数据,截至2017年末,银行业金融机构总资产合计252.40万亿元,其中商业银行总资产合计196.78万亿元;根据中国保险监督管理委员会的统计数据,截至2017年末,保险业金融机构总资产合计16.75万亿元。

近年来,我国金融业分业经营、分业管理的政策有所变化,金融行业出现混业经营趋势。目前,证券监管机构正在研究商业银行等其他金融机构在风险隔离的基础上申请证券期货业务牌照有关制度和配套安排。未来,随着证券机构牌照的放开,在资本规模、销售渠道等方面具备优势的商业银行和保险公司将加速渗入证券公司业务,给证券公司的生存和发展带来挑战。

4、证券行业互联网化

在国家产业政策的引导下,证券业与互联网行业走向深度融合。2015年7月,国务院发布了《国务院关于积极推进“互联网+”行动的指导意见》,提出“促进互联网金融健康发展,全面提升互联网金融服务能力和普惠水平,鼓励互联网与银行、证券、保险、基金的融合创新”。

未来,证券行业互联网化将体现在两个方面:一方面,互联网金融云服务平台逐渐完善,证券公司将在政策的支持下稳妥实施系统架构转型,利用云服务平台开展部分金融核心业务,提供多样化、个性化、精准化的金融产品;另一方面,证券公司利用互联网不断拓宽服务覆盖面。证券公司利用云计算、移动互联网、大数据等技术手段,加快金融产品和服务创新,并在更广泛的地区开展网络证券业务。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。