光模块制造由数个阶段聚合:芯片、TO、器件最后成模块,上游芯片处于核心地位,分为光芯片和电芯片两部分,其中光芯片是衡量光通信产业技术水准的核心,包括外延生长、光刻、镀膜、解理、测试等众多环节。因为晶体物理性质独特,需要逐批调测,且受限于关键工艺环节的成品率,直接导致光芯片产业规模不及半导体。由此可见,稳定量产对于光器件的成熟度和竞争力至关重要。

目前我国在 IDC 和运营商网络中大量使用 10G 光收发器,此级别器件是国内目前能够稳定量产的旗舰器件。在对带宽和稳定性要求不高的众多场景,如数据中心、接入等,该类器件能够满足方案整体对性能和成本的折中,并在一定程度上集成为高带宽的芯片,所以众多方案都是围绕 10G 收发器设计,只有对带宽、传输距离和可靠性要求更高的场景才会进口 25G 以上芯片。

基于现状,我们给出两个判断:一方面,中国 PON 设备消费量超过了全球 80%。中电信和中联通也发出了大型 10G EPON 合同,引导下一代接入网发展,希望采用 10G PON 来支持 1G 带宽产品和智慧城市发展,放量前景广阔。但实际上FTTx 光器件年均售价降幅达 10%,而下一代 OLT 光器件降幅将更高。在技术成熟度完成和充分竞争开始后,器件厂商因处于被上游支配的产业地位,将不得不忍受长期持续的降价。

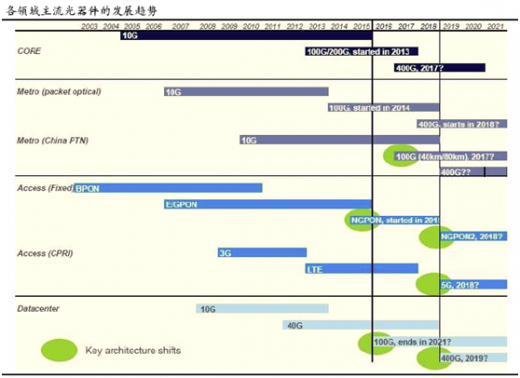

另一方面,流量驱动整网升级换代,对运营商网络和数据中心全面提出了代际更替的要求,10G 已在沉入接入侧,互联网公司意识到 IDC 方案设计滞后,大量资本沉积在低端器件势必拖累后续业务爆发引入的延展需求,正积极研究和部署。25G 芯片越来越成为这个原本属于定制化领域中的关键路标,为提升竞争力和盈利水平,几乎有能力的厂商一致瞄准了这个方向。

参考观研天下发布《2018-2023年中国光器件产业市场运营规模现状与发展商机分析研究报告》

目前全球市场主流高端光模块速率为 100Gbps,由 25G 芯片集成,更高水平的400G 和 T 级光模块也在研发或预研中。目前能够供应长短距离的 100G 光模块厂商包括 Finisar、 JDSU、Oclaro、Fujitsu、Sumitomo 和昂纳科技,思科收购 Lightwire后能够自给,国内 Hisilicom 掌握了核心技术,并可以达成对华为供货。

在光芯片领域我们与海外厂商的相对距离在缩小,但绝对距离还在扩大。目前光迅科技、旭创和海信等中国器件商已能够小批量供货,但还无法实现长距离,若干关键场景商处于样片阶段。而国外 400G CDFP MSA 在今年已经成立,发起方包括 Avago、 Brocade、IBM、 JDSU、 Juniper、Molex 和 TE Connectivity,后续加入的厂商包括 FCI、Finisar、华为、Inphi、Mellanox、Oclaro、 Semtech 和Yamaichi。而国内自主研发光芯片整体处于 10G 水平,对 25G 及以上技术没有完全掌握,落后了一整个关键环节。由于光芯片作为基础产业需要长期投入积累,中国厂商在短期内追赶压力巨大。可喜的是国内厂商已经明确了产业发展的路径和自身地位,2016 年部分产线上马调测,2017 年部分型号 25G 芯片有望量产,填补国内基础网络中的关键空白。我们认为,作为通信基础能力体现的光器件,在未来三年将是发展最明确的产业链环节。

资料来源:公开资料,观研天下整理,转载请注明出处(ww)。

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。