1台系标的纷纷大涨,行业迎来新一轮周期

目前台湾被动元件厂商超过55家,是全球电子产品代工厂商总部聚集地,拥有笔记本电脑、手机等全球知名品牌厂商,台湾新竹科学园更是闻名全球。靠近中国大陆主要被动元件市场、具备完整被动元件上下游产业的台湾电子产业实力雄厚,被动元件产值占全球第二。

过去三年台湾被动元件产业受益于消费电子产品升级以及2010年后全球电视数码化替代,被动元件需求快速增长。

从2012年开始,智能手机、平板电脑产业发展迅猛,作为台湾厂商的主要客户,中国大陆新兴市场爆发,进一步拉动了被动元件的大量需求,台湾各大厂商发展迅速。近期由于日系被动元件厂家退出中低端产品的竞争,导致全球市场供不应求,台系厂家成了主要受益单位,各个厂家纷纷发出公告,将产品价格上涨近30%并延长交货时间。

由于日本厂商的退出对成本影响基本不变,加之总体销量不变,价格增长部分可以直接转化为净利润,因此相关台股标的纷纷上涨。

日系厂家在被动元件本处于领先地位,本次以TDK为代表的日系退出被动元件的中低端市场给整个行业带来了巨大冲击,一方面引发了供不应求导致产品价格上涨,另一方面,日系厂家的退出背后更多的则是留给第二梯队供应商和国内厂家的发展机遇和市场空白(尤其是中低端市场),供需缺口短时间内难以填平,行业迎来新一轮周期甚至洗牌。

所以,国内相关企业应当积极把握时下日系退出的重大机遇和大环境的利好,实现跨步式乃至跳跃式的发展,拓展市场规模并升级技术水平,在国内甚至国际市场中提升自身的份额与核心竞争力。

2需求端:传统应用需求稳步增长,汽车、5G、快速充电等新应用兴起

被动元件市场规模放眼全球也是逐年增长的,而作为全球最大的半导体生产地区和电子产品的消费大国,中国国内半导体需求端保持一定的热度,电视、显示器、家电等传统电子产品的市场需求比较稳定,孕育中的新兴市场也很有可能引发新一轮的产业风口。

参考中国报告网发布《2016-2022年中国电子元件电线市场竞争态势及十三五发展策略分析报告》

除了国内电子市场,全球终端电子市场需求亦跟著全球经济复苏而回温,北美、西欧市场需求也开始回升,带动终端消费性电子产品的需求。

智能手机、汽车电子、平板电脑、消费级无人机产品、智能家居、物连网、新能源、医疗电子也在全球范围内升温,逐渐提升被动元件需求量。我们认为未来电子产业出货量的增加使被动元件厂家的产量可以得到进一步释放。

总体来看,全球电子产品需求回升,国内市场消费稳定,整体半导体电子产业前景良好,被动元件市场受此驱动也将呈现增长的态势。

3供需结构发生的变化导致了紧缺

被动元件的紧缺不仅仅局限于MLCC,TDK淡出该中低端市场引发一系列连锁反应,继台厂纷纷涨价之后,缺货潮开始向着国内蔓延,国内最大的被动元件供应商风华高科4月20日宣布1-10R产品型号涨价10%,近期台湾也将牛角型铝质电解电容列入缺货名单。

由于缺货,上游被动元件交货时间平均延长了2~4周,从全球范围内看,供给缺口将达到5%左右,但是如果把目光放到国内,缺货的情况可能进一步恶化。

一方面由于iPhone8即将面世,备货期长达半年,数量规模上亿,MLCC无新增产能,上游被动元件厂家即便加大产能供货MLCC,缺口依旧存在,根据国际电子商情的报道,TDK和三星的双重打击导致去年下半年中国大陆高容MLCC缺口扩大到30%,分销商物料缺货严重,价格大幅攀升,MLCC高容物料(0603/10UF/6.3V)采购价格从市场平稳的25-28元左右大幅度攀升至40元以上。

另一方面,国内终端电子市场需求旺盛(尤其是智能手机领域),对于被动元件的需求居高不下,华为、小米、OV纷纷开始催单,而汽车电子领域风云再起,可能成为新一轮增长点,缺货潮延续时间短期内恐难以恢复。

总结来看,国内新老需求同时升温,却遭遇到被动元件供货不足,供给和需求双重挤压下,国内缺口扩大至30%左右。但对于被动元件供应商来讲,供不应求带来的提价以及日厂退出留下的空白市场,却是重要利好。

目前台湾被动元件厂商超过55家,是全球电子产品代工厂商总部聚集地,拥有笔记本电脑、手机等全球知名品牌厂商,台湾新竹科学园更是闻名全球。靠近中国大陆主要被动元件市场、具备完整被动元件上下游产业的台湾电子产业实力雄厚,被动元件产值占全球第二。

过去三年台湾被动元件产业受益于消费电子产品升级以及2010年后全球电视数码化替代,被动元件需求快速增长。

从2012年开始,智能手机、平板电脑产业发展迅猛,作为台湾厂商的主要客户,中国大陆新兴市场爆发,进一步拉动了被动元件的大量需求,台湾各大厂商发展迅速。近期由于日系被动元件厂家退出中低端产品的竞争,导致全球市场供不应求,台系厂家成了主要受益单位,各个厂家纷纷发出公告,将产品价格上涨近30%并延长交货时间。

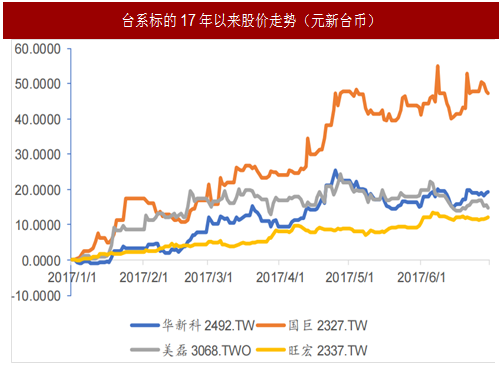

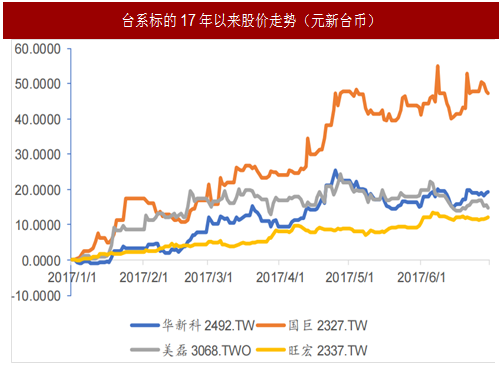

由于日本厂商的退出对成本影响基本不变,加之总体销量不变,价格增长部分可以直接转化为净利润,因此相关台股标的纷纷上涨。

图:台系标的17年以来股价走势(元新台币)

日系厂家在被动元件本处于领先地位,本次以TDK为代表的日系退出被动元件的中低端市场给整个行业带来了巨大冲击,一方面引发了供不应求导致产品价格上涨,另一方面,日系厂家的退出背后更多的则是留给第二梯队供应商和国内厂家的发展机遇和市场空白(尤其是中低端市场),供需缺口短时间内难以填平,行业迎来新一轮周期甚至洗牌。

所以,国内相关企业应当积极把握时下日系退出的重大机遇和大环境的利好,实现跨步式乃至跳跃式的发展,拓展市场规模并升级技术水平,在国内甚至国际市场中提升自身的份额与核心竞争力。

2需求端:传统应用需求稳步增长,汽车、5G、快速充电等新应用兴起

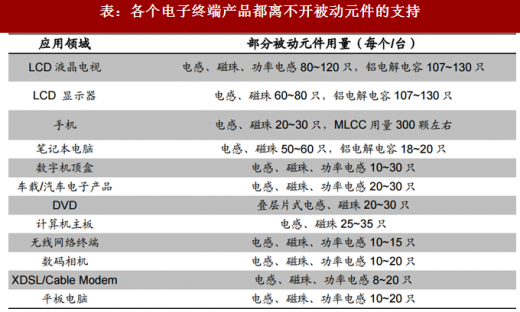

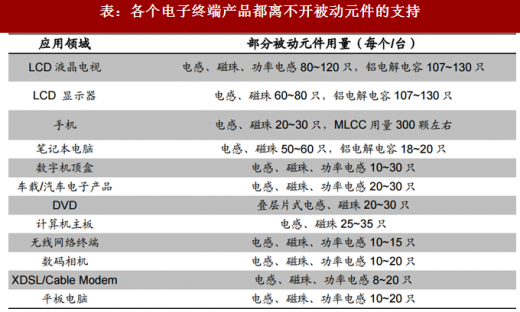

被动元件市场规模放眼全球也是逐年增长的,而作为全球最大的半导体生产地区和电子产品的消费大国,中国国内半导体需求端保持一定的热度,电视、显示器、家电等传统电子产品的市场需求比较稳定,孕育中的新兴市场也很有可能引发新一轮的产业风口。

表:各个电子终端产品都离不开被动元件的支持

参考中国报告网发布《2016-2022年中国电子元件电线市场竞争态势及十三五发展策略分析报告》

除了国内电子市场,全球终端电子市场需求亦跟著全球经济复苏而回温,北美、西欧市场需求也开始回升,带动终端消费性电子产品的需求。

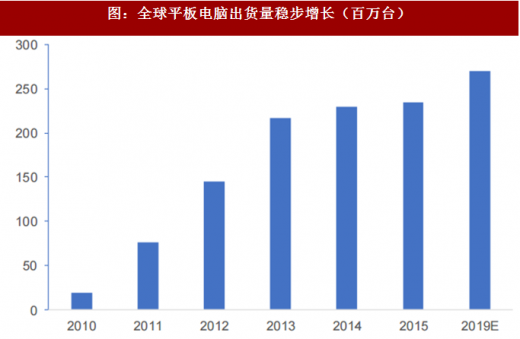

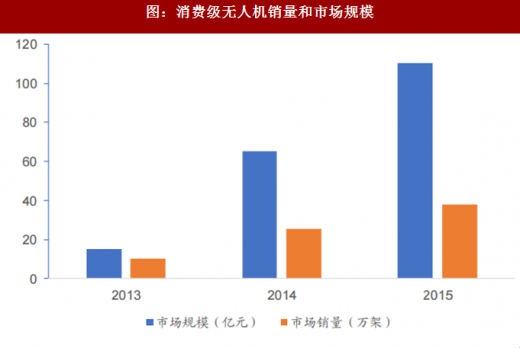

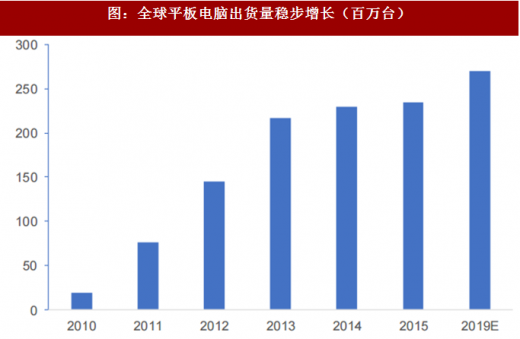

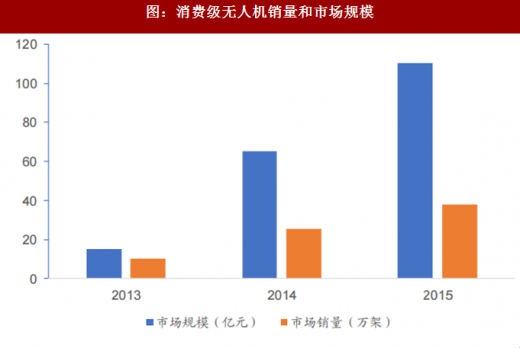

智能手机、汽车电子、平板电脑、消费级无人机产品、智能家居、物连网、新能源、医疗电子也在全球范围内升温,逐渐提升被动元件需求量。我们认为未来电子产业出货量的增加使被动元件厂家的产量可以得到进一步释放。

图:全球平板电脑出货量稳步增长(百万台)

图:消费级无人机销量和市场规模

总体来看,全球电子产品需求回升,国内市场消费稳定,整体半导体电子产业前景良好,被动元件市场受此驱动也将呈现增长的态势。

3供需结构发生的变化导致了紧缺

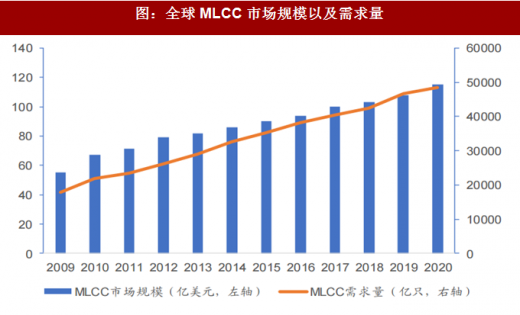

被动元件的紧缺不仅仅局限于MLCC,TDK淡出该中低端市场引发一系列连锁反应,继台厂纷纷涨价之后,缺货潮开始向着国内蔓延,国内最大的被动元件供应商风华高科4月20日宣布1-10R产品型号涨价10%,近期台湾也将牛角型铝质电解电容列入缺货名单。

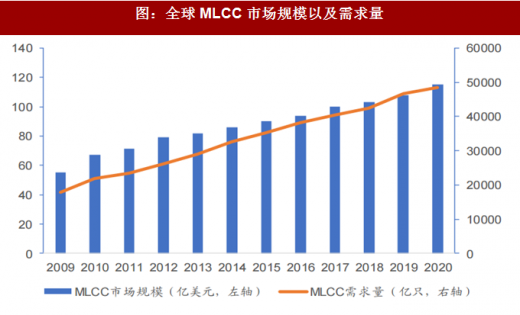

由于缺货,上游被动元件交货时间平均延长了2~4周,从全球范围内看,供给缺口将达到5%左右,但是如果把目光放到国内,缺货的情况可能进一步恶化。

图:全球MLCC市场规模以及需求量

一方面由于iPhone8即将面世,备货期长达半年,数量规模上亿,MLCC无新增产能,上游被动元件厂家即便加大产能供货MLCC,缺口依旧存在,根据国际电子商情的报道,TDK和三星的双重打击导致去年下半年中国大陆高容MLCC缺口扩大到30%,分销商物料缺货严重,价格大幅攀升,MLCC高容物料(0603/10UF/6.3V)采购价格从市场平稳的25-28元左右大幅度攀升至40元以上。

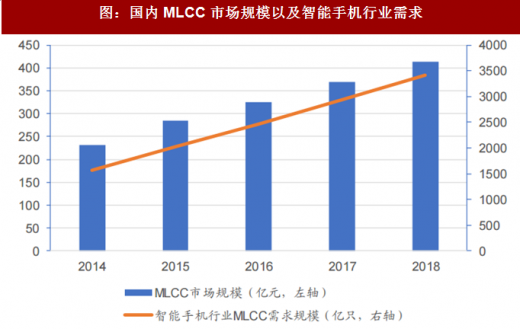

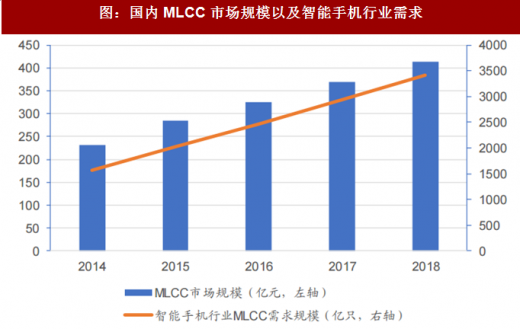

另一方面,国内终端电子市场需求旺盛(尤其是智能手机领域),对于被动元件的需求居高不下,华为、小米、OV纷纷开始催单,而汽车电子领域风云再起,可能成为新一轮增长点,缺货潮延续时间短期内恐难以恢复。

图:国内MLCC市场规模以及智能手机行业需求

总结来看,国内新老需求同时升温,却遭遇到被动元件供货不足,供给和需求双重挤压下,国内缺口扩大至30%左右。但对于被动元件供应商来讲,供不应求带来的提价以及日厂退出留下的空白市场,却是重要利好。

资料来源:中国报告网整理,转载请注明出处(GQ)

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。