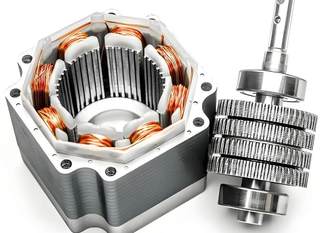

自诺基亚Lumia920发布以后,无线充电功能开始受到人们的普遍关注。无线充电(WirelessPowerTransmission),又叫感应充电,是利用电磁感应原理进行无线缆充电的一项技术。其原理类似于变压器,在发送和接收端各有一个线圈,发送端线圈连接有线电源产生电磁信号,接收端线圈感应发送端的电磁信号从而产生电流给电池充电。无线充电在消费电子行业的应用有以下三个优点:方便性、安全性以及可进行一对多充电。

三星是无线充电的先头兵,无线充电成为智能手机下一个创新点。索尼、谷歌、摩托、诺基亚、华为已经陆续涉足无线充电技术,苹果在2015年推出的AppleWatch中也已运用无线充电,出于对美观性和便捷性的考虑,可穿戴设备中无线充电基本是标配,而智能手机中无线充电是差异化强有力的竞争点,我们认为该技术有很大概率在新一代iPhone上应用。

若iPhone8采用无线充电技术,则意味着这一技术的产业化推广时机正式到来。可以预见未来3年大多数安卓手机厂商也将跟进,预计2018年之前三星、华为、小米旗舰机均将标配无线充电,整体智能手机行业的无线充电渗透率将快速提升。按照IHS和Gartner数据,2015年无线充电接收器全球出货量在1.44亿台,增速160%,2016年预计在2.75亿台左右,到2020年无线充电设备出货量将超过10亿台,与我们的预测相符。

无线充电普及带动电子线圈需求量上升,自动绕线机行业有望实现订单爆发式增长。跨国及本土大型电子组件生产商对设备需求主要是在中高端产品,更看重设计精度、自动化水平及产品性能。高端市场方面,技术门槛较高,能够提供高端合格产品的生产商数量有限,目前主要由田中精机以及日特、马斯利等几家外资公司占据;中端市场方面,由于消费电子生产力迅速提高,包括田中精机在内的主要绕线设备厂商已开始将中端市场作为企业重要的业绩增长点,加强中端产品推出力度;在中国电子线圈生产设备低端市场上,现阶段市场集中度较低,价格竞争较为激烈。

2、投资建议及标的

我们认为iPhone总是能引领智能手机的改革创新,今年恰逢iPhone十周年,我们建议重点关注iPhone供应链上的公司、符合iPhone创新方向以及3C行业发展大趋势的公司均有望受益。我们梳理出金属机壳加工设备、玻璃加工设备、模组组装设备三大重点子行业,建议重点关注劲胜智能、田中精机、智云股份、联得装备等。

1)劲胜智能:国内消费电子精密结构件领先供应商,目前已实现塑胶精密结构件向金属结构件的转型,传统主业盈利逐渐改善。公司于2015年收购深圳创世纪公司进入高端智能制造领域,创世纪主要产品高速钻铣攻牙加工中心(金属CNC设备)可用于手机金属外壳和不锈钢中框的加工;玻璃精雕机可用于玻璃机身的加工,目前已实现批量出货;热弯机也已实现对部分大客户的销售。我们认为在金属机身渗透率提升+双面玻璃和3D玻璃的趋势推动下,公司有望凭借原有渠道、技术等资源积累,实现产品的进一步销售放量。

风险提示:行业竞争激烈;应收账款快速增加。

2)华东重机:公司收购国内领先的CNC设备厂商——润星科技进入3C加工设备行业,润星科技是国内第二大CNC厂商,主要客户包括比亚迪电子、连泰精密等,受益于行业投资的增长以及公司自身竞争力的提升,设备销量快速增长。目前,该重组方案已获得证监会审核通过,我们认为润星科技后续有望借助上市公司平台实现更快的增长,业绩具备较大的弹性。

参考中国报告网发布《2017-2022年中国无线充电行业市场需求调研及投资方法研究报告》

风险提示:传统业务大幅度下滑;CNC行业需求不及预期;新客户拓展不及预期。3)田中精机:国内自动绕线机设备制造领先型企业,主要产品包括自动绕线设备、数控自动化特殊设备等。公司的自动绕线技术来源于日本,在国内市场竞争力较高。公司2016年以3.9亿元现金收购远洋翔瑞55%的股权,切入到高精密数控机床行业。远洋翔瑞的主要产品包括玻璃精雕机、钻攻机、高光机等,拥有智诚光学、合力泰等优质客户资源。我们认为公司的两大业务符合2017年iPhone创新的两大方向(无线充电和双曲面玻璃),订单和业绩有望呈现爆发式增长。

风险提示:大客户拓展不及预期;行业竞争激烈导致公司产品盈利能力大幅下降。

4)联得装备:国内平面显示模组行业的龙头企业,主要产品包括热压设备和贴合设备,主要应用于显示模组和触摸屏生产组装过程。经过多年发展,公司积累了一系列优质的客户资源,目前主要客户包括富士康、欧菲光、京东方、蓝思科技等厂商。受益于国内平板显示生产线产能建设带动的模组设备行业的高景气度,预计公司未来仍将有广阔的发展空间。

风险提示:行业竞争激烈导致产品盈利能力大幅度下降;客户拓展不及预期。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。