材料加工是激光器最主流的下游应用

激光是指特定频率的光辐射线通过受激反馈共振与辐射放大,产生的准直、单色、相干的定向光束。由于激光具有完全不同于普通光的性质,很快被广泛应用于工业生产、通讯、信息处理、医疗卫生、军事、文化教育以及科研等各个领域,并深刻地影响了科学、技术、经济和社会的发展及变革。激光与原子能、半导体、计算机共同被视为 20 世纪的现代四项重大发明,20 世纪具有标志性意义的技术进步之一。

激光技术可广泛应用于民用领域和军用领域,大多数国家政府将激光作为重点扶持的国家战略新兴产业。在民用领域中,激光技术被认为是现代高端制造的基础性技术之一,在国民经济中有着举足轻重的地位。欧美主要发达国家在机械、汽车、航空、钢铁、造船、电子等大型制造产业中,已开始大规模使用各项激光加工工艺。在军用领域中高功率,高光束质量的激光设备已成为各军事大国新概念武器的首选装备之一。整体而言,激光技术进步正推动着世界“光加工”工业革命和“光对抗”军事变革,发展前景广阔。

参考观研天下发布《2019年中国激光器行业分析报告-市场现状与未来商机分析》

激光加工目前已成为一种新型制造技术和手段。激光加工是利用高强度的激光束,经光学系统聚焦后,通过激光束与加工工件的相对运动来实现对工件的加工,实现对材料进行打孔、切割、焊接、熔覆等的一门加工技术。相对于传统加工工艺,激光加工具有适用对象广、材料变形小、加工精度高、低能耗、污染小、非接触式加工、自动化加工等优点,目前已成为一种新型制造技术和手段。激光加工因激光束能量集中、稳定,适用于硬度大、熔点高等传统工艺方法较难加工的材料。按照不同的用途,激光加工可分为激光切割、激光打标、激光雕刻和激光焊接等不同工艺。目前,激光加工已被广泛应用于材料加工、通讯、研发、军事、医疗等领域,激光加工能力一定程度上体现了国家上述领域的生产加工能力、装备水平和核心竞争力。

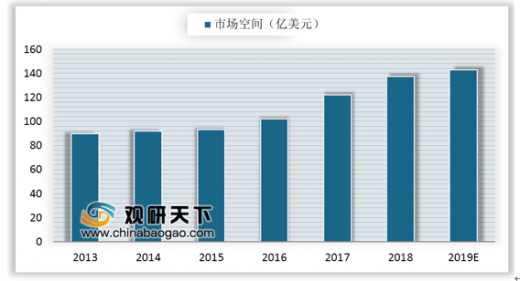

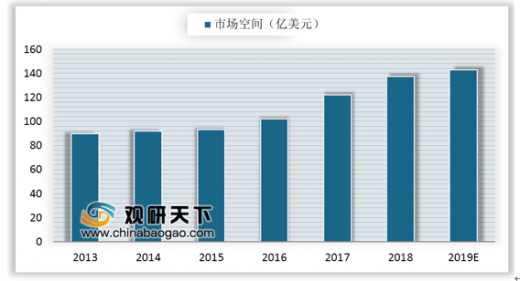

欧洲、美国与中国是最主要的工业激光应用市场。欧美等发达国家最先开始将激光器用于加工制造,并在较长时间内占据了较大的市场份额。受益于全球经济的持续复苏和国家战略的深入,全球制造业向发展中国家转移,亚太地区激光行业市场份额迅速增长。发展中国家在制造业升级过程中,逐步使用激光设备代替传统设备,是目前全球激光加工行业市场增长最主要的驱动力之一。目前,欧洲、美国与中国是最主要的工业激光应用市场,土耳其、俄罗斯、印度以及部分东南亚和南美基础工业实力较好的国家,工业需求也在持续增长。根据美 Strategies Unlimited 的报告,2013-2018 年,全球激光器行业收入规模持续增长,从 2013 年的 89.70 亿美元增加至 2018 年的 137.5 亿美元,年复合增长率为 8.93%。随着大功率激光器的技术突破和增材制造技术的成熟,预计未来激光器行业将持续快速增长。

激光器的用途十分广泛,目前可应用于材料加工、通讯、研发、军事、医疗等领域。根据 Strategies Unlimited,2018 年激光材料加工成为全球激光器应用市场销售额占比最大的部分达 61.62 亿美元,占比 44.8%;通信与光存储市场销售额 38.2 亿美元,位居第二,占比 27.8%;科研和军事市场约为 12.79 亿美元,居于第三,占比 9.3%;随后是医疗和美容领域,市场份额上升速度明显,约为 10.32 亿美元,占比 7.5%;仪器与传感器市场为 10.18 亿美元,占比 7.40%;而娱乐、显示与打印市场排在最后,为 4.40 亿美元,占比 3.2%。

工业激光器市场规模增速逐步加快,应用范围逐年增大。工业激光器在电子器件、机械制造、金属冶炼、轻工业等领域已被广泛应用,且范围正逐年增大;工业激光器可实现的激光加工工艺种类也正逐年增多,目前工业激光器可被应用于激光切割、激光焊接、激光打孔、激光打标、激光雕刻等方面。近年来,全球工业激光器市场规模保持较快增长,根据 Strategies Unlimited 的数据,全球工业激光器市场规模从 2013 年的 24.87 亿美元增加至 2018 年的 50.6 亿美元,年复合增长率为 15.26%。

工业激光器市场规模增速逐步加快,应用范围逐年增大。工业激光器在电子器件、机械制造、金属冶炼、轻工业等领域已被广泛应用,且范围正逐年增大;工业激光器可实现的激光加工工艺种类也正逐年增多,目前工业激光器可被应用于激光切割、激光焊接、激光打孔、激光打标、激光雕刻等方面。近年来,全球工业激光器市场规模保持较快增长,根据 Strategies Unlimited 的数据,全球工业激光器市场规模从 2013 年的 24.87 亿美元增加至 2018 年的 50.6 亿美元,年复合增长率为 15.26%。

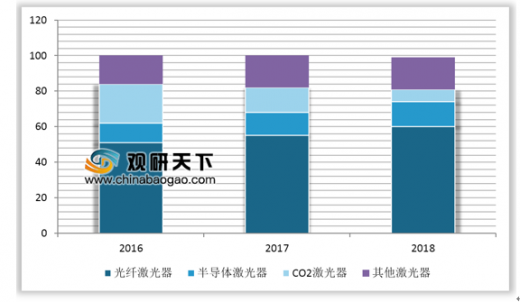

光纤激光器已成为金属切割、焊接和标记等传统工业制造领域的主流光源。从激光器种类看,固体激光器平稳增长,光纤激光器增速最快,其在高功率领域取代 CO2 激光器的趋势已确立。目前,光纤激光器已成为金属切割、焊接和标记等传统工业制造领域的主流光源,2018 年全球工业光纤激光器市场规模高达 26 亿美元。

光纤激光器是中国材料加工市场的主流,中低功率段已实现进口替代

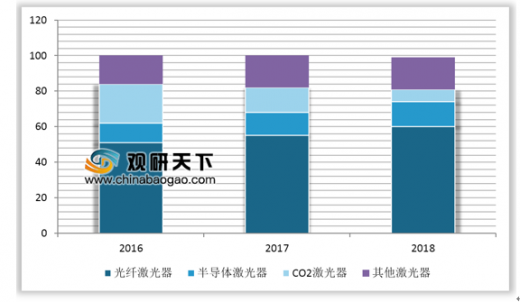

中国制造业进入更新换代高峰期,光纤激光器在材料加工市场地位进一步巩固。面对日益增长的市场需求,激光器厂商纷纷加大研发和生产投入,自 2015 年起,中国成为全球激光器最大消费市场,中国制造业也进入了激光器更新换代的高峰期。光纤激光器因其高效、节能等特性,在激光切割、激光钻孔、增材制造等材料加工市场的地位进一步巩固;半导体激光器市场占比持续稳步增长;CO2 激光器近两年在中国工业激光器的市场占比逐年下降。

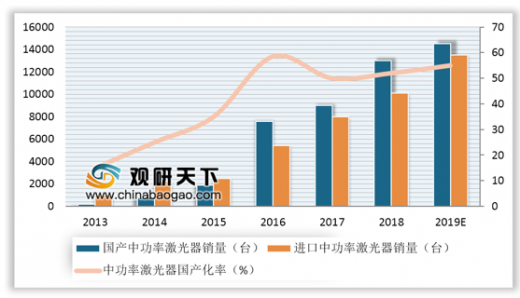

国产激光器低功率段已实现进口替代,中功率端国产与进口平分秋色,高功率激光器仍以国际厂商为主。光纤激光器而言,2013 年至 2017 年,国产低功率光纤激光器(主要为脉冲激光器)飞速发展,已经完成了从起步到技术及市场成熟的跨越式发展,销量由 2013 年的 1.3 万台增长至 2018 年的 11 万台,在低功率市场占有率超过 98%。2013 年至 2018 年,国产中功率光纤激光器(主要为连续激光器)销量以超过 200%的年复合增长率加速增长,从 2013 年的 200 台增长到 2018 年的 12500 台。2018 年中功率光纤激光器市场依然景气,但受消费电子等行业市场周期的影响,预计增速将有所放缓。目前,国际厂商在高功率激光器领域依然占据一定优势,国产光纤激光器仅占据约 34%的市场份额。但预计随着国内激光器制造商的技术进步与升级,国产激光器将逐步迈入高功率激光器市场,改变国际厂商对中国市场的垄断格局。

激光是指特定频率的光辐射线通过受激反馈共振与辐射放大,产生的准直、单色、相干的定向光束。由于激光具有完全不同于普通光的性质,很快被广泛应用于工业生产、通讯、信息处理、医疗卫生、军事、文化教育以及科研等各个领域,并深刻地影响了科学、技术、经济和社会的发展及变革。激光与原子能、半导体、计算机共同被视为 20 世纪的现代四项重大发明,20 世纪具有标志性意义的技术进步之一。

激光技术可广泛应用于民用领域和军用领域,大多数国家政府将激光作为重点扶持的国家战略新兴产业。在民用领域中,激光技术被认为是现代高端制造的基础性技术之一,在国民经济中有着举足轻重的地位。欧美主要发达国家在机械、汽车、航空、钢铁、造船、电子等大型制造产业中,已开始大规模使用各项激光加工工艺。在军用领域中高功率,高光束质量的激光设备已成为各军事大国新概念武器的首选装备之一。整体而言,激光技术进步正推动着世界“光加工”工业革命和“光对抗”军事变革,发展前景广阔。

参考观研天下发布《2019年中国激光器行业分析报告-市场现状与未来商机分析》

激光加工位于激光产业链的中游

数据来源:公开资料

激光加工目前已成为一种新型制造技术和手段。激光加工是利用高强度的激光束,经光学系统聚焦后,通过激光束与加工工件的相对运动来实现对工件的加工,实现对材料进行打孔、切割、焊接、熔覆等的一门加工技术。相对于传统加工工艺,激光加工具有适用对象广、材料变形小、加工精度高、低能耗、污染小、非接触式加工、自动化加工等优点,目前已成为一种新型制造技术和手段。激光加工因激光束能量集中、稳定,适用于硬度大、熔点高等传统工艺方法较难加工的材料。按照不同的用途,激光加工可分为激光切割、激光打标、激光雕刻和激光焊接等不同工艺。目前,激光加工已被广泛应用于材料加工、通讯、研发、军事、医疗等领域,激光加工能力一定程度上体现了国家上述领域的生产加工能力、装备水平和核心竞争力。

欧洲、美国与中国是最主要的工业激光应用市场。欧美等发达国家最先开始将激光器用于加工制造,并在较长时间内占据了较大的市场份额。受益于全球经济的持续复苏和国家战略的深入,全球制造业向发展中国家转移,亚太地区激光行业市场份额迅速增长。发展中国家在制造业升级过程中,逐步使用激光设备代替传统设备,是目前全球激光加工行业市场增长最主要的驱动力之一。目前,欧洲、美国与中国是最主要的工业激光应用市场,土耳其、俄罗斯、印度以及部分东南亚和南美基础工业实力较好的国家,工业需求也在持续增长。根据美 Strategies Unlimited 的报告,2013-2018 年,全球激光器行业收入规模持续增长,从 2013 年的 89.70 亿美元增加至 2018 年的 137.5 亿美元,年复合增长率为 8.93%。随着大功率激光器的技术突破和增材制造技术的成熟,预计未来激光器行业将持续快速增长。

2013-2019年全球激光器行业收入规模持续增长

数据来源:Strategies Unlimited

材料加工是全球激光器最重要的下游

数据来源:Strategies Unlimited

2013-2018 年全球工业用光纤激光器市场规模

数据来源:Strategies Unlimited

工业用光纤激光器渗透率持续攀升

数据来源:Strategies Unlimited

光纤激光器已成为金属切割、焊接和标记等传统工业制造领域的主流光源。从激光器种类看,固体激光器平稳增长,光纤激光器增速最快,其在高功率领域取代 CO2 激光器的趋势已确立。目前,光纤激光器已成为金属切割、焊接和标记等传统工业制造领域的主流光源,2018 年全球工业光纤激光器市场规模高达 26 亿美元。

光纤激光器是中国材料加工市场的主流,中低功率段已实现进口替代

中国制造业进入更新换代高峰期,光纤激光器在材料加工市场地位进一步巩固。面对日益增长的市场需求,激光器厂商纷纷加大研发和生产投入,自 2015 年起,中国成为全球激光器最大消费市场,中国制造业也进入了激光器更新换代的高峰期。光纤激光器因其高效、节能等特性,在激光切割、激光钻孔、增材制造等材料加工市场的地位进一步巩固;半导体激光器市场占比持续稳步增长;CO2 激光器近两年在中国工业激光器的市场占比逐年下降。

光纤激光器在中国工业激光器市场规模占比逐年提升

数据来源:Strategies Unlimited

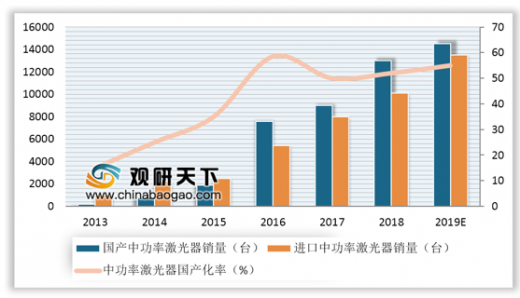

国产激光器低功率段已实现进口替代,中功率端国产与进口平分秋色,高功率激光器仍以国际厂商为主。光纤激光器而言,2013 年至 2017 年,国产低功率光纤激光器(主要为脉冲激光器)飞速发展,已经完成了从起步到技术及市场成熟的跨越式发展,销量由 2013 年的 1.3 万台增长至 2018 年的 11 万台,在低功率市场占有率超过 98%。2013 年至 2018 年,国产中功率光纤激光器(主要为连续激光器)销量以超过 200%的年复合增长率加速增长,从 2013 年的 200 台增长到 2018 年的 12500 台。2018 年中功率光纤激光器市场依然景气,但受消费电子等行业市场周期的影响,预计增速将有所放缓。目前,国际厂商在高功率激光器领域依然占据一定优势,国产光纤激光器仅占据约 34%的市场份额。但预计随着国内激光器制造商的技术进步与升级,国产激光器将逐步迈入高功率激光器市场,改变国际厂商对中国市场的垄断格局。

2013-2019年我国国产、进口小功率(<100W)激光器销量及国产化率

数据来源:中国半导体工业协会

2013-2019年我国国产、进口中功率(100W-1.5kW)激光器销量及国产化率

数据来源:中国半导体工业协会

资料来源:中国半导体工业协会,观研天下整理,转载请注明出处(TC)

更多好文每日分享,欢迎关注公众号

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。