参考观研天下发布《2018年中国集成电路市场分析报告-行业运营态势与投资前景研究》

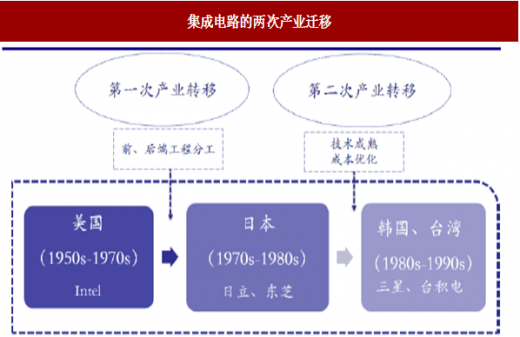

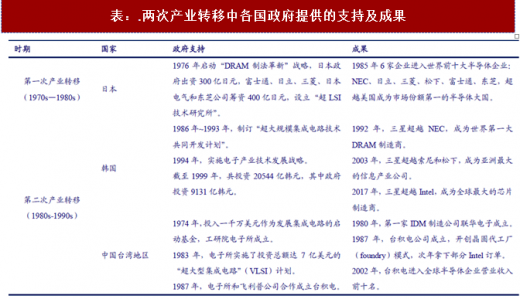

(一)日、韩半导体产业发展的成功离不开政府支持自 1958 年第一块集成电路在美国面世以来,集成电路产业已经完成了两次产业转移, 第一次是在 20 世纪 70 年代末,由前、后端工程分工引导的从美国转移至日本,第二次是在 20 世纪 80 年代末,由技术成熟、成本优化导致的从日本向韩国、中国台湾地区的产业转移。

资料来源:互联网

(1) 前、后端工程分工下引导的第一次产业转移20世纪 70 年代,集成电路产业出现了前、后端工程分工,即封装和测试这些低附加值的价值链从产业中分离,向东亚新兴国家转移,最先是日本开始,促进了该地区半导体产业从无到有的发展。DRAM 存储器作为标准型的集成电路,由于需求旺盛,适合于大规模的生产形成规模经济,因此日本从专攻半导体产品 DRAM 入手发展本国的半导体产业。

日本在 1976 年启动了所谓的“DRAM 制法革新”战略,致力于 DRAM 制法的研发。由日本政府出资 300 亿日元,同时富士通、日立、三菱、日本电气和东芝公司筹资 400 亿日元,共同设立了“超 LSI 技术研究所”,研发“高品质、量产化”的 DRAM 高性能制造设备。日本凭借制法革新和相对于美国较为廉价的劳动力,扩大了 DRAM 领域的市场份额,并占据了当时主流 125K数据来源:公开数据整理RAM、1M数据来源:公开数据整理RAM 产品世界份额的 90%,1985 年有 6 家企业进入世界前十大半导体企业:NEC、日立、三菱、松下、富士通、东芝,日本超越美国成为市场份额第一的半导体大国。半导体产业实现了第一次产业转移。

(2) 技术成熟、成本优化导致的第二次产业转移

20世纪 80 年代,随着日本劳动力成本上升,美、欧、日等半导体公司开始在韩国建立 DRAM 芯片封装测试厂,三星电子、LG、现代电子等企业开始半导体生产,韩国半导体产业开始发展。为了鼓励本国企业尽快突破集成电路关键技术,韩国政府于 80 年代中期和 90 年代初期制订了“超大规模集成电路技术共同开发计划”,实施电子产业技术发展战略。截止 1999 年,总投资 20544 亿韩元,其中政府投资 9131 亿韩元。

依靠从日本进口大量的高性能制造设备,韩国在 DRAM 上实现了技术突破并量产。由于韩国的劳动力比日本便宜,DRAM 标准化生产的进一步成熟,日本企业在技术上的优势被抵消,市场开始以价格为导向的竞争。同时,该时期伴随着日元贬值,以及以韩国财阀经济为代表的三星等公司在融资和决策上更加有效率,因此韩国取代日本成为 DRAM 的主要生产国。

随着集成电路集成度的进一步增加,集成电路的制造也变得更加复杂,成本愈加高昂。以美国为代表的芯片公司开始寻求新的商业模式,希望将设计和制造环节分离。在此机遇下,中国台湾地区投入一千万美元作为发展集成电路的启动基金,先后成立了两个集成电路产业发展组织,“电子工业研究发展中心”(电子所前身)和电子技术顾问委员会(TAC),吸引海外人才。1983 年,电子所实施了投资总额达 7 亿美元的超大型集成电路(VLSI)计划,联合本土企业成立台积电和联电两大半导体代工公司,开创晶圆代工厂(foundry)模式,为欧美日等国家的半导体设计公司提供晶圆制造服务。2002 年,台积电成为第一家进入全球半导体营业收入前十名的晶圆代工企业,第二次产业转移完成。

资料来源:公开资料整理

回顾全球两次产业转移过程,无论是日本、韩国还是中国台湾地区,政府在早期集成电路行业发展中都提供了强有力的政策支持和资金保障,为集成电路产业崛起发挥了极大的推动作用。日韩集成电路产业的成功都得益于政府的大力支持。

(二)我国应当借鉴他国经验,积极迎接全球第三次产业转移机遇

自 2010 年起,借助于我国廉价的劳动力以及庞大的集成电路下游市场,全球各国集成电路企业开始在中国大陆地区设立晶圆制造厂,我国迎来了全球第三次产业转移。据估计,2016-2020 年全球新投产的 62 座晶圆厂中,有 26 座来自中国大陆。根据 数据,2016-2020 年中国半导体制造产值将以 20%的复合增长率增长。

另外,随着全球集成电路产业发展进入后摩尔定律时代,各国集成电路发展进程放缓,为我国集成电路追赶迎来宝贵时间。为积极利用好产业第三次转移的发展机遇,2014 年 6 月,我国政府推出了《国家集成电路产业发展推进纲要》并成立了国家产业投资基金,将集成电路作为国家战略性发展产业,推出一系列政策支持国内产业发展。

在设计领域,得益于人工智能、物联网等新兴应用领域的兴起,相关终端应用芯片发展迅速,各大厂商加大相关领域投入,我国中天微、寒武纪、耐能企业目前已取得不错进展。另外受益于云计算、大数据技术带来的需求加大,在存储器领域,我国企业紫光国芯、兆易创新实现 DRAM 以及 3D NAND 闪存晶片的技术突破,预计将实现量产,实现国产替代。

在制造领域,先进制造工艺方面,中芯国际、华力微电子的 28 纳米工艺已开始进入量产,虽与国际先进水平仍有差距,但已进入追赶轨道,中芯国际 14nm 工艺预计 2019 年上半年实现量产。设备和原材料等产业配套方面,部分细分领域进展巨大,刻蚀设备方面中微半导体已实现全球领先,成功进入全球最大代工厂台积电的 7nm、10nm 量产线。上海新昇半导体 12 寸大硅片测试片已向中芯国际、华力和长江存储送样,预计今年实现量产。

封测领域,我国龙头企业预计未来仍将在国际市场中保持强者恒强的竞争实力,在先进封装技术市场继续抢占市场份额,积极进行技术研发,与我国上游企业形成产业战略联盟,利用我国庞大的终端应用市场和上游制造市场,稳固竞争地位。

从日韩台半导体产业发展成功的经验来看,相信在政府的政策资金支持以及良好的投融资环境下,我国集成电路产业将尽快实现自主发展。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。